[편집자] 이 기사는 12월 17일 오후 1시50분 AI가 분석하는 투자서비스 '뉴스핌 라씨로'에 먼저 출고됐습니다.

[서울=뉴스핌] 백지현 기자 = 반도체 제조장비용 부품사이자 코스닥 상장사 미코의 자회사인 미코세라믹스가 코스닥 상장 예비심사를 청구한다. 거래소 승인을 받아 내년 초 증시에 상장할 것으로 예상된다.

17일 한국거래소 관계자에 따르면 이날 오후 미코세라믹스는 거래소 코스닥시장본부에 상장 예비심사를 청구할 예정이다.

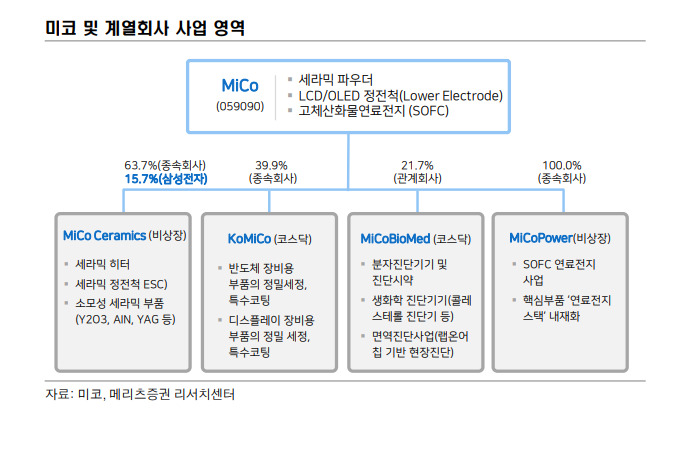

앞서 지난해 2월 미코로부터 분할 독립된 미코세라믹스는 코스닥 상장 추진을 위해 올해 초 KB증권을 상장 주관사로 선정했다. 미코세라믹스는 반도체 제조장비에 쓰이는 세라믹 히터, 정전척(ESC), 소모성 부품을 생산하는 회사로 삼성전자 등 국내외 반도체 제조업체들을 고객사로 두고 있다.

세라믹 소재는 NGK, 스미토모 등 일본 기업들의 점유율이 95%에 이르는 분야다. 회사는 원가 경쟁력, 납기 단축, CS 등을 통해 점유율을 순차적으로 높여가고 있다. 미코세라믹스의 매출로 추정되는 미코의 부품 사업부 3분기 매출액은 989억원으로 전년동기대비 8% 성장했으며 영업익은 208억원으로 15% 증가했다.

메리츠증권은 지난 4월 보고서를 통해 "세라믹 히터와 ESC의 시장 규모는 각각 5000억원, 8000억원 수준이며 일본업체의 점유율이 95%로 고객사의 국산화 요구가 크다"며 "세라믹 히터의 장비 1대당 탑재량 증가와 ESC 공급 레퍼런스를 기반으로 고객사내 점유율 확대를 예상한다"고 분석했다.

미코세라믹스는 기술력을 인정받으며 삼성전자로부터 직접 자금투자를 받기도 했다. 지난해 11월 삼성전자는 제3자 배정 유상증자에 참여, 217억원을 투자했다. 이에 따라 삼성전자는 지분 15.7%을 확보한 2대 주주 자리에 올랐다.

한편, 시장에서는 미코의 또 다른 자회사인 미코파워가 투자 유치에 나선 점을 미루어 상장 추진 가능성에 무게를 두고 있다. 이날 미코는 공시를 통해 미코파워가 연구개발과 생산 능력 증대를 위해 400억원 규모의 제 3자배정방식의 유상증자를 결정했다고 밝혔다. 이번 유상증자에는 한국산업은행, AIP벤처파트너스, 애큐온캐피탈, BSK인베스트먼트, 코오롱인베스트먼트, 에스엘인베스트먼트, KT&G, 케이클라비스인베스트먼트 등 다수의 투자기관이 참여했다.

미코파워는 고체산화물 연료전지(SOFC)의 제조 사업을 영위하고 있다. 현재 국내 SOFC 시장에는 SK에코플랜트가 미국 블룸에너지와 합작사를 만들어 사업을 전개 중이며 두산그룹이 수소연료전지 전문 R&D 자회사인 두산에이치투이노베이션을 신설하고 진출을 선언했다.

나승두 SK증권 연구원은 "연료전지시장 내에서 인산형연료전지(PAFC)가 아닌 SOFC가 주목받은지 얼마 되지 않았다. 미코파워는 SOFC의 핵심소재부터 자체 기술로 만들 수 있다는 점에서 향후 성장성이 기대되는 회사"라고 전했다.

lovus23@newspim.com