목표주가 하향조정 증권사 '속속'

3분기 호실적...증권사, 기존 목표주가 유지

[서울=뉴스핌] 김신정 기자 = 지난달 코스피 상장 후 주가가 30%가량 하락한 빅히트엔터테인먼트(빅히트)에 대한 증권사들의 시각차가 여전히 커 관심이 쏠린다.

일부 증권사들은 저조한 주가 흐름으로 상장 전 제시했던 목표주가를 일제히 낮추고 있는 반면, 다른 증권사들은 기존 높았던 목표주가를 고수하거나 신규제시하고 있다.

26일 한국거래소에 따르면 빅히트 주가는 지난달 15일 상장(종가 25만8000원)후 부진한 흐름을 이어가고 있다. 지난달 말 기관에 배정됐던 약 20만5463주 가량이 시장에 풀리면서 주가변동을 키웠다. 3분기 실적 발표 이후 주가는 다소 반등해 최근 17만~18만원대 수준을 기록하고 있다. 이날 빅히트 주가는 전날보다 1.15% 오른 17만6000원을 기록했다.

빅히트는 지난 16일 3분기 영업이익이 401억원으로 지난해 같은 기간보다 73% 증가한 실적을 내놨다. 이 기간 매출액은 54% 증가한 1900억원을 기록했다.

증권사들은 빅히트의 성장성은 인정되나 오버행 이슈(시장에 언제든지 매물로 쏟아질 수 있는 과잉 물량 주식)가 당분간 주가 상승의 발목을 잡을 것으로 보고 있다. 이렇다 보니 지난달 높게 잡았던 목표가를 현 주가 실정에 맞게 속속 낮춰잡고 있는 것이다.

상장 초기 증권사 중 가장 높은 38만원의 목표 주가를 제시했던 하나금융투자는 최근 보고서에서 목표 주가를 32만원으로 6만원 가량 낮췄다. 이기훈 하나금융투자 연구원은 "단기적으로는 오버행 이슈가 있지만 늦어도 내년 상반기 내 1조원의 현금을 바탕으로 한 투자와 인수합병(M&A) 가시화, 현재 코스피 순위 46위로 코스피 200편입에 따른 수급적인 이슈도 긍정적"이라고 평가했다.

현대차증권도 이달 들어 빅히트 목표가를 23만3000원으로 낮췄다. 지난달 목표가(26만4000원) 보다 12%가량을 낮춘 것이다. 김현용 현대차증권 연구원은 "실적 가시성이 높다는 점은 인정되지만 싼 투자단가의 오버행이 8%대 지분율로 상당히 높아 밸류에이션 지지점을 찾을 수 없어 목표주가를 낮췄다"고 설명했다.

유안타증권도 이달 들어 빅히트 목표가를 낮춰 잡았다. 기존 29만6000원에서 26만원으로 하향조정했다. 박성호 유안타증권 연구원은 "중단기 관점에서 봤을 때 상장 이전에 투자한 벤처캐피탈(VC) 관련 오버행 이슈는 주가에 여전히 큰 부담으로 작용하고 있다"며 "상장 후 매물 출회가 가능한 VC물량은 435만주였는데, 이 중에서 178만주가 매물로 소화됐다"고 설명했다.

반면 일부 증권사들은 3분기 실적을 바탕으로 여전히 빅히트의 성장가치가 높다며 기존 목표주가를 유지하거나 새롭게 제시했다.

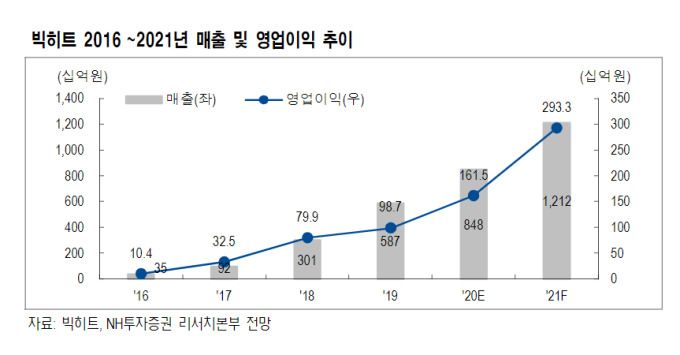

NH투자증권은 지난 25일 빅히트에 대한 목표주가를 27만원으로 신규제시했다. 콘텐츠 기획력을 통한 팬덤 확보와 자체 플랫폼을 통한 성장성과 안정성이 강화됐다는 게 이유다. 이화정 NH투자증권 연구원은 "자체 플랫폼을 활용한 아티스트 간접매출 확대로 경쟁사와 차별화돼 있고 향후 자체 플랫폼 위버스를 활용한 플랫폼사업 본격화는 긍정적 효과가 될 것"이라고 설명했다.

한화투자증권도 빅히트 목표주가를 26만원으로 유지했다. 삼성증권도 빅히트 목표주가를 기존 20만원으로 유지했다. 최민하 삼성증권 연구원은 "지난 3분기 실적을 통해 아티스트에 기반한 강력한 이익 레벨을 확인시켜줬다"며 "올 4분기부턴 아티스트의 활발한 활동과 위버스 등을 통한 간접 매출 증가가 이익 규모를 키울 것"이라고 평가했다.

한 증권사 리서치 센터장은 "기업의 실적 등 데이터가 축적될수록 좀 더 정확한 분석 보고서가 나올 수 있다"며 "기업의 성장가치와 주가 수준 등이 새롭게 평가될때 목표주가는 변동될 수 있다"고 말했다.

aza@newspim.com