'업황·실적 선반영' 주가는 이미 연중 최고치 경신

"대형주 중심 호황 사이클 재개" 긍정적 전망 우세

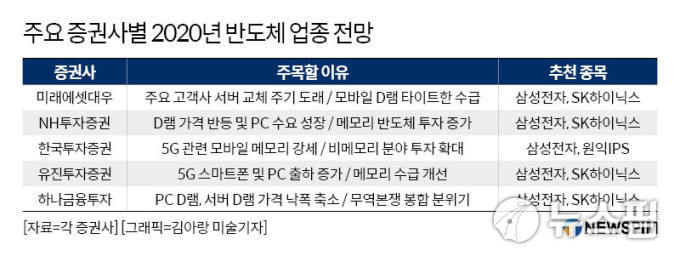

[서울=뉴스핌] 김민수 기자 = 국내 증권사들이 앞다퉈 2020년 전망을 내놓는 가운데 주요 수출산업 가운데 하나인 반도체 업종에 대한 투자자들의 관심이 높다. 국내 시가총액 1·2위인 삼성전자와 SK하이닉스가 포함된 만큼 코스피 전체 향방을 좌우한다는 점에서 내년 증시 전망의 바로미터가 되기 때문이다.

뉴스핌 취재 결과 대부분의 시장전문가들은 2020년이 본격적인 업황 회복의 해가 될 것이라고 전망했다. 특히 내년에는 모바일, 시스템 반도체가 새로운 호황사이클을 이끌 가능성이 높다고 내다봤다.

|

이승우 유진투자증권 연구원은 "2016년 하반기부터 시작된 메모리 슈퍼사이클 이후 아주 빠른 속도로 다운턴(하락국면)이 전개됐다"며 "급격한 재고고정 한파에 세계 경제 1·2위를 다투는 미국과 중국의 갈등까지 겹치며 매출 감소가 시작된지 불과 7개월 만인 지난 4월에는 고점 대비 매출의 59%나 감소하는 등 깊은 조정을 받았다"고 설명했다.

하지만 글로벌 경기 침체 우려에 따른 주요 고객사들의 수요 감소가 시작되자 업황은 빠르게 위축됐다. 모바일·PC D램 가격 하락이 시작됐고 공급 과잉 우려, 경기 둔화 등 악재가 겹치며 삼성전자, SK하이닉스를 비롯한 업체들의 실적이 곤두박질쳤다. 업황과 실적을 선반영하는 주가도 1년 넘게 빠지며 부침을 겪었다.

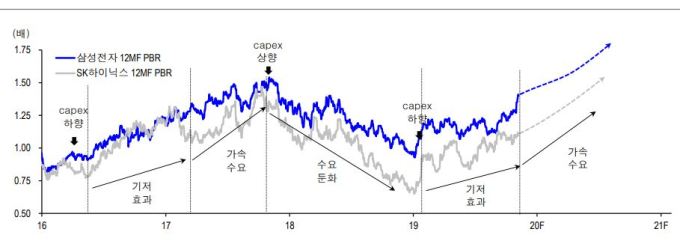

사실 전기전자 업종지수는 2016년 이후 약 2년간 가파른 상승곡선을 그렸다. 반도체 주요 제품 가운데 하나인 D램 가격이 2016년 6월부터 2018년 10월까지 154% 급등하면서 국내 반도체 관련 업체들의 실적에 긍정적인 영향을 미쳤다.18일 한국거래소에 따르면 코스피 시장에서 전기전자 업종지수는 연일 연중 최고치를 경신하고 있다. 2017년 10월 2만포인트를 돌파한 이후 지난해말까지 1년 넘게 약세를 면치 못했지만 올 들어 반등에 성공한 것이다.

하지만 내년에는 재고 조정을 마무리하고 수급 개선 및 이익 증가가 나타나며 주가도 긍정적인 흐름이 이어질 것으로 보인다.

가장 큰 반등 모멘텀으로는 5G 확산에 따른 모바일용 반도체 수요 증가가 첫 손에 꼽힌다.

올해 첫 발을 내딛은 통신사업자들의 5G 네트워크 설비투자는 2020년 전년 대비 89% 급증하면서 네트워크 장비용 반도체 뿐 아니라 5G 스타트폰 수요를 크게 자극할 것으로 예상됐다.

유종우 한국투자증권 연구원은 "2019년 진행된 모바일D램 가격 하락과 5G 스마트폰의 고용량 D램 채용으로 2020년 모바일 D램 수요가 35% 증가할 것"이라며 "D램보다 먼저 가격이 하락했던 낸드가 올해 2분기부터 수요가 회복된 것을 감안할 때 모바일낸드 수요 증가는 2020년에도 지속될 가능성이 높다"고 진단했다.

대형 고객사들의 데이터센터(Datacenter) 교체 주기 도래 및 공급량(Capa) 믹스 전환 효과 역시 호재로 분류된다.

김영건 미래에셋대우 연구원은 "아마존, 페이스북 등 초기 투자 서버에 대한 대대적인 교체 주기가 도래하고 있고, 중국 클라우드 업체들의 생산설비 투자도 재개될 가능성이 높다"며 "애플이 내년 1분기 신모델을 출시하면서 역사상 가장 많이 팔렸던 아이폰5s, 아이폰6, 아이폰6s에 대한 교체 수요 발생도 긍정적 이슈"라고 분석했다.

이들은 이 같은 전망이 가속 수요에 의한 실적 급증 기대 요인으로 작용해 주가 상승을 견인할 수 있다고 내다봤다. 추천 종목으로는 대장주인 삼성전자, SK하이닉스로 의견이 쏠렸다.

도현우 NH투자증권 연구원은 "최근 메모리 수급이 본격적으로 개선되고 있는 삼성전자는 전 부문에 걸쳐 수요 개선이 본격화될 것"이라며 "SK하이닉스 역시 D램 가격 반드엥 따른 실적 개선 효과로 연간 영업이익 10조원 복귀가 유력하다"고 전했다.

최도연 신한금융투자 연구원도 "직전 사이클은 공급 대응 지연으로 이익은 역사상 최고였지만, 밸류에이션 지표는 최저 수준에 머물렀다"며 "만약 적정 수준의 장비 발주로 이익 변동성이 해소될 경우 주가는 이전 사이클에서 기록했던 고점 돌파가 가능할 것"이라고 내다봤다.

mkim04@newspim.com