[서울=뉴스핌] 이민주 기자 = 실적이 우량하면서도 저평가된 주식을 찾는 가치투자자에게 멀티캠퍼스(옛 크레듀)는 그간 '그림의 떡'이었다. 이 회사가 자기자본이익률(ROE)과 영업이익률 두 자릿수의 우량 기업인 것은 맞지만, 주가가 워낙 '고평가' 상태였기 때문이다.

◆ 현금이 차곡차곡 쌓이는 우량기업

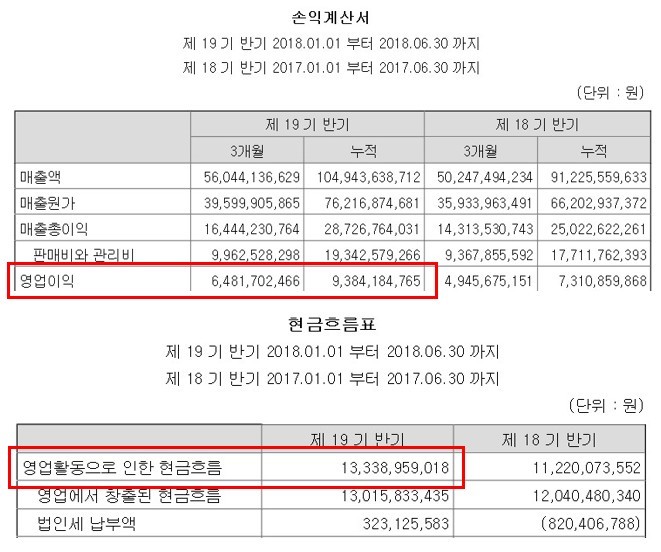

재무제표만 놓고 보면 이 회사는 더할 나위 없는 초우량 기업이다. 이 회사는 2006년 주식 시장에 거래된 이래 대부분의 기간동안 영업현금흐름이 영업이익을 상회했다.

올 상반기(1~6월)만 해도 이 회사는 영업현금흐름 133억원을 벌어들였는데, 이는 영업이익(93억원)의 1.43배에 해당한다. 손익계산서의 영업이익보다 훨씬 많은 '현찰다발'을 영업활동을 통해 벌어들이는 모습은 전형적인 우량 기업 시그널이다(K-IFRS 별도).

이처럼 영업활동을 통해 현금이 들어오는데 이 회사는 딱히 투자해야 할 곳도 마땅치 않아 현금을 쌓아두고 있다. 무형의 서비스를 제공하는 교육기업이다 보니 제조기업처럼 공장을 짓느라 대규모 자금을 투입할 필요가 없는 것이다.

이 회사는 올 상반기에만 단기금융상품 50억원어치를 신규 매입했다. 6월 30일 기준 이 회사가 보유하고 있은 현금성자산은 456억원으로 시가총액(2546억원)의 18%에 해당한다. 쉽게 말해 재무제표만 놓고 보면 이 회사는 '현금이 철철 넘쳐나는' 초우량 기업인 것이다.

문제는 지난해까지만 해도 이 회사의 주가수익배율(PER)이 40배 안팎이어서 매입하기에 망설여졌다는 점이다. PER은 기업의 시가총액을 당기순이익으로 나눈 값으로, 높을수록 상대적으로 고평가된 것이다. PER 40배는 내가 이 회사 주식을 매입하면 원금을 회수하기까지 무려 40년이 걸린다는 의미이다.

멀티캠퍼스가 그간 이렇게 고평가된 이유는 삼성그룹의 지배구조 수혜주로 부각돼왔기 때문이다. 멀티캠퍼스의 최대주주(47.24%)인 삼성SDS는 2015년 11월 주식 시장에 상장했고, 지배구조 개편의 수혜 기업이라는 보고서가 나오고 있다.

◆ '고평가 우량주'에서 '저평가 우량주'로...

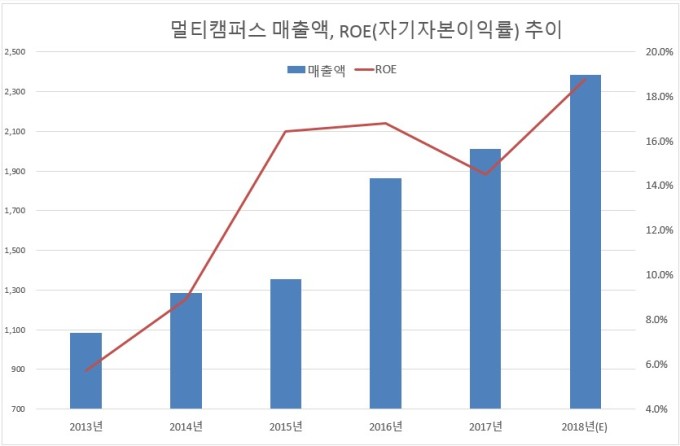

그런데 올들어 변화가 생겼다. 올해 추정 실적(매출액 2380억원, 영업이익 220억원, 당기순이익 180억원)을 기준으로 하면 이 회사의 PER은 14.25배로 대폭 낮아졌다. 한국 주식 시장에 상장된 교육주의 평균 PER은 20~25배이다.

이렇게 PER이 낮아진 이유는 이익이 개선된 것과 관련 있다. 이 회사의 당기순이익을 살펴보면 104억원(2015년), 128억원(2016년), 122억원(2017년), 179억원(2018년 추정치)으로 연평균증가율(CAGR)이 16.1%에 이른다.

PER(=시가총액/당기순이익)의 공식에서 분모(당기순이익)가 커지다보니 PER이 낮아진 것이다. 올해 추정 ROE(자기자본이익률)는 18.8%이다. '고평가 우량주'에서 '저평가 우량주'로 변신한 것이다.

삼성그룹을 든든한 캡티브 마켓(Captive market. 계열사 내부 시장)으로 두고 있는 기업의 PER이 불과 14배라는 사실을 어떻게 받아들여야 할까?

멀티캠퍼스는 내년에 실적 개선 모멘텀을 갖고 있다.

지난 10월 삼성전자는 보도자료를 통해 삼성 청년 소프트웨어 아카데미의 설립을 알렸다. 삼성전자가 고용노동부와 함께 향후 5년간 청년 구직자 1만명에게 소프트웨어 교육를 실시하고 취업 알선 서비스를 제공한다는 요지다. 현재 1기 수강생을 모집하고 있으며 연간 2000여명이 이 과정을 수강할 예정이다. 이 사업의 운영을 총괄하는 기업이 바로 멀티캠퍼스다.

지금 주식 시장은 '공포'가 지배하고 있다. 이에 따라 내재가치(Intrinsic value) 아래로 거래되는 기업이 많아지고 있다.

hankook66@newspim.com