인수·합병 통해 1만명 이상 초대형 GA로 성장 전략

[편집자] 이 기사는 5월 16일 오후 4시26분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[서울=뉴스핌] 김승동 기자 =사모펀드 MBK파트너스가 대형 보험법인대리점(GA) 피플라이프 인수를 위해 실사에 나섰다. 인수 가격은 500억원 이내를 고려하고 있는 것으로 알려졌다.

16일 보험업계에 따르면 MBK는 지난 3월 글로벌 컨설팅업체인 베인앤컴퍼니에 의뢰해 피플라이프를 실사했다. 피플라이프 인수 후 합병을 통해 초대형 GA를 만들어 재매각한다는 전략을 세운 것으로 전해졌다. GA 추가 인수를 위해 총 5000억원 이상의 자금을 투자할 계획도 세웠다.

|

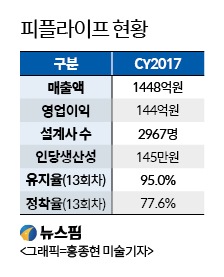

피플라이프는 지난 2004년 삼성생명 출신의 현학진 대표가 자본금 5000만원으로 설립했다. 이후 자체 성장과 인수합병 등을 통해 3000명 규모로 성장했다. 지난해 말 기준 매출액은 1448억원, 영업이익은 144억원이다.

통상 제조업에서는 10~15년의 영업이익을 매각가로 고려한다. 이에 피플라이프는 3000억원 이상의 매각가를 원했다. 2016년 말 영업이익이 24억원에 불과했지만 2017년 6월 피플라이프재무설계와 합병, 이익이 120억원 가량 불어나는 등 급속도로 성장하고 있는 점 등을 반영해야 한다는 것.

하지만 MBK는 500억원 이내를 고려하고 있는 것으로 알려졌다. 3000명의 설계사 중 인수 후에도 계속 남아 있을 가능성이 낮은 등의 리스크를 고려해야 한다는 것. 제조업과 다른 산업의 특성을 반영한다는 의미다.

MBK는 ING생명을 지난 2013년 1조8400억원에 인수했다. 현재 인수가격 이상의 자금을 회수했다. 또 매각가로 3조원 이상을 거론하고 있다. 매각이 성사되면 6년여 만에 약 2배의 이익을 챙기는 것. MBK가 기업가치를 키워 재매각하는 회사 중 가장 성공적이라는 게 업계의 평이다.

ING생명을 통해 보험산업을 이해한 MBK가 이번엔 GA를 인수하고, 덩치를 키워 재매각하는 것으로 고려하고 있다는 것.

보험업계 관계자는 “MBK가 ING생명을 매각한 후 GA시장에 발을 들여놓는 것을 검토하고 있다”며 “이후 인수·합병을 통해 소속설계사 1만명 이상의 초대형GA로 키워 재매각하는 전략을 세운 것으로 보인다”고 말했다.

이어 이 관계자는 “특히 피플라이프는 여러 GA가 한 법인으로 모여 있는 연합체가 아닌 한명의 대표가 이끄는 독립GA로 인수 후 통제가 비교적 쉬울 것”이라며 “가격이 맞지 않으면 다른 독립GA 인수를 검토할 것”이라고 말했다.

0I087094891@newspim.com