* 다음은 로이터 통신의 분석 기사입니다.

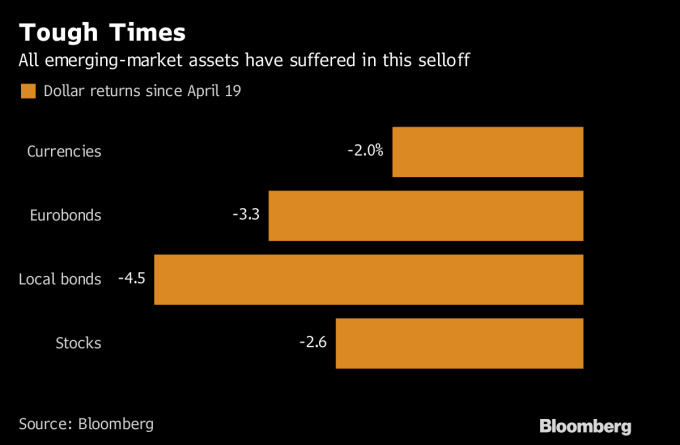

[서울=뉴스핌] 김선미 기자 = 미달러와 미 국채 수익률이 고공 행진을 지속하면서 신흥국들은 자국 통화 가치 하락, 미 국채 수익률 및 미달러 상승, 외화보유고 축소 압력이 돌고 도는 악순환에 빠질 위험에 직면했다.

달러화 표기 채무에 대한 이자 비용이 증가하면 신흥국 통화 가치가 하락하고, 신흥국 통화 가치가 하락하면 이머징마켓에서 자본이 유출돼 신흥국 중앙은행들은 미 국채를 내다 파는 방식으로 개입할 수 밖에 없으며, 이렇게 되면 미 국채 수익률과 달러는 한층 오르게 되는 것이다.

미달러 가치와 글로벌 외화보유고 사이에는 반비례 관계가 형성돼 있다. 글로벌 외화보유고는 대부분 미 국채와 채권으로 이뤄져 있기 때문이다.

달러 가치가 하락하면 대체로 글로벌 금융 여건이 완화돼 국경 간 자본 흐름이 증가하고 경제성장이 강화되며 신흥국 무역 흑자가 늘어난다. 신흥국은 무역 흑자로 벌어들인 돈으로 외화보유고를 늘린다.

하지만 달러 가치가 상승하면 이와 반대 현상이 나타난다. 결과적으로 신흥국의 외화보유고 축척 속도가 느려지거나 아예 외화보유고가 감소할 수 있다.

일부 이머징마켓에서는 이미 이러한 사이클이 시작됐다. 아르헨티나는 3월 1일부터 4월 27일까지 80억 달러의 외화보유고를 써서 페소화 방어에 나섰다. 이는 아르헨티나 총 외화보유고의 15%에 달한다.

페소화 가치가 사상최저치를 기록하자 아르헨티나 중앙은행은 기준금리를 무려 40%로 인상하고 마우리시오 마크리 아르헨티나 대통령은 국제통화기금(IMF)에 자금 지원을 요청했다.

아르헨티나가 심한 경우일 수 있지만, 다른 신흥국도 안이하게 있을 수 없는 입장이다. 국제금융협회(IIF)에 따르면, 올해 9000억달러 이상의 신흥국 채권에 만기가 도래한다.

인도네시아 외화보유고는 2~4월 사이에 71억달러 줄어 1249억달러로 감소했다. 중앙은행이 루피아화 방어에 나선 탓이다. 그럼에도 불구하고 루피아화는 같은 기간 5% 하락했다. 터키 외화보유고도 2월 이후 30억달러 가까이 줄었다.

총 11조달러가 넘는 글로벌 외화보유고와 비교하면 이들 신흥국의 외화보유고는 미미하고, IIF는 신흥국 중앙은행들이 올해 2200억달러 이상의 외화보유고를 축적할 것이라고 예상했다.

하지만 이는 2017년 규모보다 적고 미달러와 미 국채 수익률이 계속 상승하면 올해 축적 규모는 IIF 전망을 하회할 수 있다.

◆ 신흥국 중앙은행들, 외화보유고 감축 꺼려

IMF에 따르면, 지난해 말 기준 글로벌 외화보유고는 11조4200억달러에 달했으며 대부분 신흥국이 보유하고 있었다. 1999년 말 1조7800억달러, 10년 전 6조7000억달러에서 크게 늘어난 수준이다.

하지만 외화보유고가 끊임없이 증가한 것은 아니다. 2014년 초 12조달러에 육박하던 글로벌 외화보유고는 미달러가 2년 반 동안 30%의 상승랠리를 펼치는 동안 도로 감소했다. 3조달러 이상으로 세계 최대를 자랑하는 중국의 외화보유고는 달러 랠리의 여파로 1조달러 줄었다.

지난해 미달러가 2003년 이후 최대 연간 낙폭을 기록한 후 무섭게 반등하며, 4월 중순 이후 5% 가까이 상승했고 미 10년물 국채 수익률은 3%를 넘어섰다.

미국 연방준비제도(이하 ‘연준’)가 주요국 중앙은행들 중에서는 유일하게 계속 금리를 인상하고 있기 때문에 이러한 추세는 계속될 전망이다. 다만 미 국채 수익률은 3%를 넘은 후 상승 동력이 소폭 둔화되기는 했다.

경제 호황 시기에 외화보유고를 축적해 어려운 시기에 이를 활용하는 것이 통상적 개념이다. 하지만 IIF에 따르면 신흥국 중앙은행들은 외화보유고 감축을 꺼리고 있는 것으로 나타났다.

IIF는 “신흥국은 자국 통화가 평가절상될 때는 적극적으로 외화보유고를 축적해 이를 억제하지만 평가절하될 때는 외화보유고를 헐어내는 것을 싫어한다”고 전했다.

이어 “이는 신흥국에서 통화 절하 압력이 본격적으로 강화되더라도 공식적인 개입이 큰 도움이 되지 않을 것이란 의미”라고 설명했다.

하지만 신흥국들은 외화보유고를 활용하는 것 외에 뾰족한 수가 없는 실정이다. 제롬 파월 연준 의장은 이번 주 취리히 연설에서 연준이 이머징시장을 구제하기 위해 긴축 행보에서 벗어나지는 않을 것이라고 밝혔다.

하지만 결과적으로 연준이 시장 예상만큼 빠른 속도로 긴축을 진행하지 않을 것이란 신호를 보내, 오직 연준만이 미달러와 미 국채 수익률 상승 속도를 둔화 또는 역전시켜 신흥국 통화에 대한 하방 압력을 완화해줄 수 있음을 보여준 셈이 됐다.

다만 파월 의장은 연준의 정책이 글로벌 금융 시장에 미치는 영향력을 과대평가해서는 안 된다고 경고하며, 연준의 경기부양책이 최근 수년 간 이머징마켓의 자본 흐름 급증에 미친 영향이 상대적으로 제한적이었다고 지적했다.

신흥국들은 외화보유고를 과감하게 활용하느냐 마느냐를 놓고 시험에 들 전망이다. IIF가 설명했듯, 강달러와 미 국채 수익률 상승은 투자자들에게 ‘국면 전환’이나 다름없다.

이러한 국면 전환으로 인해 올해 이머징마켓의 자본 흐름이 둔화되고 지독한 악순환이 계속될 수 있다.

gong@newspim.com