[편집자] 이 기사는 9월 25일 오후 3시38분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김승동 기자] 변액연금보험은 고객이 낸 보험료를 채권, 주식 등에 투자한 후 원금과 수익금을 연금으로 지급하는 실적배당형 상품이다. 투자의 위험성으로 인해 보험사는 통상 원금이 보증되는 상품을 권한다.

그렇지만 원금 보증은 공짜가 아니다. 고객이 낸 보험료에서 연 0.5% 내외의 금액을 비용으로 뗀다. 이에 전문가들은 변액연금보험은 굳이 원금보증형을 선택할 필요가 없다고 조언한다.

우선 채권형펀드 의무투자비중이 높아 원금손실 가능성이 낮은 데다, 주식형펀드도 장기투자하면 원금 이상의 성과를 낼 가능성이 높기 때문이다.

◆ 원금손실 가능성 낮은데 비용만 발생

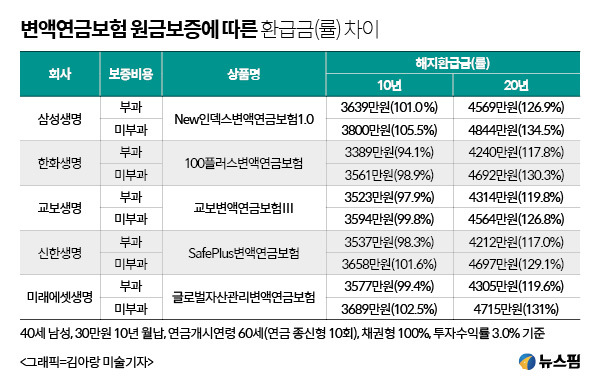

뉴스핌이 25일 국내 주요 5개 보험사(삼성 한화 교보 신한 미래에셋생명)의 변액연금보험을 비교했다. 40세 남성이 20년 후인 60세부터 연금을 받는 조건이다. 다만 연금개시 시점에 원금 보장유무에 따른 보증비용 부과 여부만 다르다.

|

원금보증형에 가입, 20년 후 받을 수 있는 환급률(연평균 투자수익률 3% 가정)은 조사한 5개 보험사 상품 모두 120% 내외였다. 반면 원금 미보증형은 약 10%포인트 더 많은 130% 내외의 환급률을 기록했다. 즉 미보증형이 사업비가 적어 향후 더 많은 연금을 받을 수 있는 셈이다.

원금보증형에는 연 0.4~0.7% 수준의 최저연금보증비용(GMAB, Guaranteed Minimum Accumullation Benefit)이 추가된다.

감사원은 지난 2015년에 10년 이상 유지한 변액연금보험(6225건)에 대한 보증비용 적정성을 살폈다. 보험사는 이를 통해 158억9000만원의 거뒀지만 실제 위험발생액은 1190만원(발생률 0.075%)에 불과했다며 보증비용이 적절치 않다고 지적했다. 금융당국은 지난해부터 보증비용부과형과 미부과형을 모두 판매해 가입자가 선택할 수 있도록 하라고 지시했다.

◆ 미보증형 상품 속속 출시

ABL생명(구 알리안츠생명)은 지난 2014년 업계 최초로 보증비용 없는 변액연금보험을 판매했다. 대신 주식시장 변동성에 대응하기 위해 스텝업(수익을 특정일마다 최저보증) 기능과 자산자동재분배(위험자산과 안전자산 균형 유지) 시스템을 도입했다. 발생한 수익을 지켜주는 동시에 안전성까지 높이는 것.

이후 메트라이프생명, AIA생명 등 외국계 보험사를 중심으로 보증비용을 받지 않는 상품을 출시했다. 현재는 대형사인 한화생명도 보증비용이 없는 변액연금보험을 주력으로 팔고 있다.

보험사들이 이처럼 보증비용 없는 상품을 속속 출시하는 것은 저금리와 함께 치열한 경쟁 때문이다.

보험업계 관계자는 “대부분의 변액연금은 채권의무투자 비중이 있으며 주식에 10년 이상 장기투자할 경우에도 원금손실 위험이 낮다”며 “금리가 낮아져 소비자에게 이익을 주려면 보증비용 등 사업비를 줄여야 한다”고 말했다.

이 관계자는 “장기투자에는 높은 기대수익이 중요하지만 작은 비용 발생도 놓쳐선 안 될 부분”이라며 “노후자금을 위한 장기투자라면 사업비가 적은 상품을 선택하는 것이 현명하다”고 덧붙였다.

[뉴스핌 Newspim] 김승동 기자 (k87094891@newspim.com)