달러화 강세 본다면 환노출로 수익률 높일 수 있어

[뉴스핌=김승현 기자] 개인투자자 시장에서도 미국 주식, 브라질 국채, 유럽 오피스 등 글로벌 투자 상품이 인기를 끌며 환율에 대한 관심도 함께 커지고 있다. 같은 상품에 투자했을 때 투자 시점에서의 환율과 환매 시점에서의 환율 차이에 따라 수익률이 완전히 달라질 수 있어서다.

글로벌 투자의 기축통화인 달러화의 강세 또는 약세에 대한 전망이 팽팽하게 맞서는 상황에서 대부분의 보수적인 투자자들은 환헤지(Foreign Exchange Hedge) 상품을 찾고 있다는 게 시장 참여자들의 분석이다.

환헤지를 하지 않았을 때 소위 ‘상품 잘 골라놓고 환에서 깨진다’는 위험을 피하고 싶은 투자자들이 많다는 의미다. 뒤집어 보면 달러화 강세를 예상하는 적극적인 투자자들은 환노출 상품을 택해 추가적인 환차익을 노리는 것이 수익률을 높일 수 있는 방법이다.

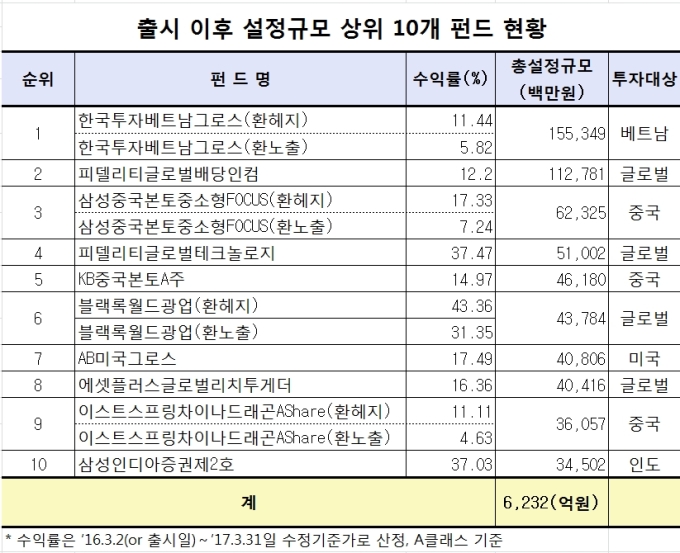

17일 금융투자협회에 따르면 비과세 해외주식형 펀드 가운데 삼성자산운용의 ‘삼성중국본토중소형FOCUS’ 환헤지 상품과 환노출 상품의 수익률 차이는 10.09%포인트(지난 3월 31일 A클래스 수정기준가 기준)다. 환헤지 상품의 수익률은 17.33%며 환노출 상품의 수익률은 7.24%다.

같은 기간 다른 펀드들도 비슷한 수익률 차이를 기록했다. 한국투자신탁운용의 ‘한국투자베트남그로스’펀드 환헤지 상품은 11.44%, 환노출 상품은 5.82%의 수익을 각각 거뒀다. 이스트스프링자산운용의 ‘이스트스프링차이나드래곤AShare’도 환헤지는 11.11%, 환노출은 4.63%의 수익률을 기록했다.

환헤지는 해외통화를 이용한 거래에서 기준통화와 해외통화 사이의 환율 변동으로 발생할 수 있는 위험을 회피하기 위해 환율을 미리 고정해 두는 거래방식을 의미한다. 우리나라 투자자가 원화를 달러화로 바꿔 달러화 상품에 투자할 때 환헤지를 하면 달러화 가치가 떨어져도 헤지한 시점의 환율을 보장받아 환율 차이로 인한 손실을 막을 수 있다. 반대로 달러화 가치가 오른다면 누릴 수 있던 환 이익은 얻지 못한다.

최근 환헤지 상품들이 환노출 상품에 비해 5~10% 이상의 높은 수익률을 기록하고 있는 이유는 달러화가 약세를 기록해서다. 최근 1년동안 달러/원 환율은 상당한 진폭을 보이며 출렁였다.

지난해 4~5월 1180~1190원 수준이던 달러/원 환율은 지난해 9월 7일 1090.5원까지 내렸다가 미국 트럼프 대통령 당선 전후 오르기 시작하며 지난해 12월 28일 1212.5원까지 치솟았다. 이후 미 연준(Fed)이 기준금리를 올리고 대북 리스크가 커지며 환율은 지난 3월 27일 1108.5원까지 다시 떨어졌다.

최근 1년 최고-최저 기준으로 11.19%의 변동률을 기록했다. 환헤지를 하지 않았다면 지난해 ‘몇 월’에 글로벌 상품에 투자했는지에 따라 수익률이 10% 가까이 차이날 수 있었다는 의미다.

박종석 이스트스프링자산운용 상품&마케팅본부장(상무)는 “달러/원 환율이 1100원대로 다소 약세가 되며 환노출 상품의 수익이 최근 줄었다”며 “달러화가 더 약세로 갈 것이라는 판단이면 환헤지 상품으로 투자해야겠지만 환율이 1200~1300원까지 가겠다고 생각하는 투자자면 지금 환노출 상품 투자를 고려할 수 있다”고 말했다.

달러화가 아닌 다시 현지 통화로 환전해 투자하는 국가의 상품은 환율에 따른 변동이 더 심할 수 있다. 다만 원화를 달러화로, 다시 달러화를 위안화로 바꿔 투자하는 중국 상품은 달러화와 위안화의 변동 방향이 통상 같이 가는 경우가 많아 환헤지 상품도 원화와 달러화 사이에서만 하고 달러화와 위안화는 환노출을 하도록 구성한다.

박 본부장은 “주가보다 예측하기 어렵다는 게 환율로 전망에 대해서는 투자자가 보는 시각이 다 다르다”며 “최근 통화 분산 차원에서 달러 예금을 보유하고 있는 투자자가 늘고 있는데 1%대 금리인 달러 예금에 돈을 그냥 넣어두기 보다는 유망한 글로벌 상품에 달러화로 직접 투자할 수 있는 펀드 상품을 선택하는 것도 한 방편”이라고 조언했다.

[뉴스핌 Newspim] 김승현 기자 (kimsh@newspim.com)