가장 단시간에 일어날 리스크는 미국 금리 정상화

[뉴스핌=허정인 기자] 금융시장 전문가들이 금융시스템의 리스크 요인으로 가계부채를 가장 많이 언급했다. 한국은행이 공식 집계한 6월 말 잔액 기준 가계부채는 1257조원이었다. 10월 말 기준 5대은행(KB국민은행·우리은행·KEB하나은행·신한은행·NH농협은행)의 가계대출 잔액이 495조6289억원으로 6월 말보다 20조 가량 늘어난 것을 대입해보면 3분기 가계대출 잔액은 사실상 1300조 안팎을 넘을 것으로 보인다.

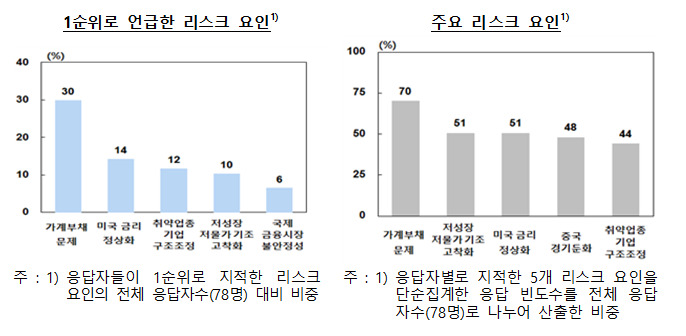

3일 한국은행이 발표한 ‘2016년 하반기 시스테믹 리스크(Systemic risk) 서베이 결과’에 따르면 전문가들은 국내 금융시스템의 주요 리스크로 가계부채 문제(30%)를 지목했다.

이번 조사는 지난 9월 27일부터 지난달 6일까지 국내 금융기관 경영전략·리스크 담당 부서장 및 금융시장(주식, 채권 및 외환·파생 등) 참가자 66명, 해외 금융기관 한국 투자 담당자 12명 등 총 78명을 대상으로 실시했다.

가계부채 문제에 이어 ▲미국의 금리 정상화 ▲취약업종 기업 구조조정 ▲저성장·저물가 기조 고착화 등이 금융시스템 리스크 요인으로 꼽혔다.

각 응답자들이 1순위 리스크 요인으로 꼽은 것은 ▲가계부채(30%) ▲미 금리 정상화(14%) ▲취약업종 기업 구조조정(12%) ▲저성장·저물가(10%) ▲국제 금융시장 불안정성(6%)이었다.

응답자들이 지적한 5개 리스크 요인을 단순 집계해 빈도 순으로 보아도 가계부채 우려가 압도적으로 높다. ▲가계부채(70%) ▲저성장·저물가(51%) ▲미 금리 정상화(51%) ▲중국 경기둔화(48%) ▲취약업종 기업 구조조정(44%)이 순서대로 순위를 차지했다.

신현열 한국은행 금융안정국 안정분석팀 팀장은 “가계부채의 증가 속도도 빠르고 총액 수준도 늘다 보니 응답자들이 가계의 상환능력을 우려하는 것으로 보인다”면서 “상환능력에 차질이 생기면 금융기관으로 리스크가 전이될 수 있다”고 설명했다. 신 팀장은 “다만 가계부채를 소득 분위별로 보면 상위 40%의 사람들이 가계부채의 70%를 차지하고 있기 때문에 크게 우려할 수준은 아니다”면서 “만약 디폴트가 발생해도 은행들의 손실 흡수 능력이 뛰어나기 때문에 시스템리스크로 전이될 확률은 적게 보고 있다”고 덧붙였다.

응답자들은 미국의 금리 정상화는 1년이내 발생할 단기 리스크로 인식했다. 이어 저성장·저물가 기조 고착화 및 중국 경기둔화는 3년이내 발생할 중단기 리스크로, 가계부채는 1~3년사이에 금융시스템 안정을 저해시킨 중기 리스크로 봤다.

발생가능성이 가장 높은 리스크로는 미국의 금리 인상을 제일 많이 꼽았고 그 다음은 저성장·저물가 기조 고착화가 차지했다.

금융시스템에 미칠 영향력이 가장 큰 요인으로는 가계부채가 최고 순위로 언급됐다. 그 다음은 중국 경기둔화, 미국의 금리 정상화, 저성장·저물가 고착화가 지적됐다. 전문가들은 네 가지 리스크 요인 모두 금융시스템에 큰 영향을 미칠 것으로 봤다.

주요 리스크 요인을 지난 4월 서베이와 비교해 보면 가계부채 문제의 응답 비중이 상승한 가운데, 취약업종 기업 구조조정이 주요 리스크에서 제외되고 미국의 금리 정상화가 새로 편입됐다.

한편 전문가들은 향후 1년 이내 금융시스템에 리스크가 나타날 가능성은 적을 것으로 진단했다. 단기(1년 이내)를 기준으로 리스크가 현재화될 가능성은 ‘낮다’는 응답 비중이 44%로 ‘높다’ 응답 비중(23%)를 상회했다.

다만 리스크 발생 가능성이 ‘높다’는 응답은 지난 4월 15%에서 23%로 상승한 반면, ‘낮다’는 49%에서 44%로 하락했다. 6개월 전과 비교해 시스템 리스크에 대한 우려가 높아진 것이다.

중기(1~3년 사이)에 걸쳐 금융시스템에 리스크가 현재화될 가능성은 ‘높다’는 응답 비중(44%)이 ‘낮다’는 비중(18%)보다 높았다. 이와 함께 리스크 발생 가능성은 지난 4월 ‘높다’는 응답이 40%에서 44%로 오른 반면, ‘낮다’는 19%에서 18%로 소폭 내렸다.

[뉴스핌 Newspim] 허정인 기자 (jeongin@newspim.com)