[편집자] 이 기사는 5월8일 오후 6시5분에 프리미엄 뉴스서비스 ‘ANDA’에 먼저 출고했습니다.

[뉴스핌=김성수 기자] 국제유가가 지난달 연중 최고치를 기록했으나 원유보다는 휘발유(가솔린) 관련 상장지수펀드(ETF)에 투자하는 것이 유리하다는 분석이 나왔다. 아직 원유가 완전히 상승세로 돌아섰다고 보긴 이른 데다 휘발유에 투자했을 때 유리한 점이 많다는 이유에서다.

미국 투자분석 전문사이트 시킹알파는 지난 4일(현지시각) 수급 상황과 백워데이션 등을 고려했을 때 원유보다는 휘발유 ETF에 투자할 것을 권고했다.

◆ 휘발유 가격, 휴가철 앞둔 '오르막길'

현재 휘발유는 수급 상황을 볼 때 상승 쪽에 무게가 실리고 있다. 우선 공급 측면에서 보면 휘발유는 원유보다 재고가 덜 증가하고 있다.

시킹알파는 미국 에너지정보청(EIA)을 인용, 휘발유 저장량이 올 초 2억4700만배럴에서 최근 들어 2억2500만배럴로 감소했다고 설명했다.

이는 서부텍사스산중질유(WTI)를 비롯한 원유재고가 급증하는 탓에 가격이 박스권에 머무를 것으로 예상되는 것과 대비된다. 국제에너지기구(IEA)에 따르면 3월 석유수출국기구(OPEC) 생산량은 일 3102만배럴로 2년래 최대치를 기록했다.

수요 상황도 휘발유 가격 상승에 긍정적이다. 지난 1~4월 미국의 휘발유 수요는 일 882만9000배럴로 전년 동기대비 3.8% 증가했으며, 휘발유를 포함한 전체 석유제품 수요도 일 1944만3000배럴로 4.3% 증가했다. 휘발유 선물가격은 이에 따라 3개월 연속 상승, 전월대비 15.2% 오른 86.09달러로 4월을 마무리했다.

오는 6월부터 미국 휴가철인 '드라이빙 시즌'이 본격적으로 시작될 경우 자동차 유동인구가 늘면서 휘발유에 대한 수요도 급증할 전망이다.

에너지경제연구원은 최근 EIA를 인용, 올해 하절기 미국 자동차 휘발유 소비량이 전년 동기대비 14만배럴(1.6%) 증가한 920만배럴로 전망했다. 휘발유 순수입량도 전년 동기대비 23% 증가한 21만배럴에 이를 것으로 예상했다.

◆ '백워데이션'도 휘발유 투자에 유리

원유관련 ETF에 투자했을 때 얻게 될 불리한 점 중 하나는 '콘탱고' 효과다. 콘탱고는 선물가격이 현물가격보다 비싸지는 현상을 뜻한다. 또는 결제월이 먼 선물의 가격이 결제월이 가까운 선물가격보다 높아지는 것도 콘탱고라고 불린다.

선물거래 가격은 일반적으로 이자와 창고료, 보험료 등 현물 보유비용 등을 포함하기 때문에 현물가격보다 높다. 시킹알파에 따르면 원유는 현재 선물가격이 현물가격을 웃돌고 있다.

WTI 6월물은 60.91달러에 거래되는 반면 11월물은 63.66달러로 더 높다. 선물계약의 만기일이 가까워질수록 선물가격이 점차 현물가격에 근접해지는 것을 감안하면, ETF 등 수단을 통해 원유 선물에 투자했을 경우 이론적으로 4.5%의 가격 손실을 보게 된다.

반면 휘발유 시장은 원유와는 달리 백워데이션을 나타내고 있다. 백워데이션이란 현물가격이 반대로 선물가격보다 높아지는 현상을 뜻한다. 현재 뉴욕상업거래소(NYMEX) RBOB 휘발유 선물가격은 6월물이 2.0350달러인 반면 11월물은 이보다 낮은 1.8072달러 수준이다.

시킹알파는 "WTI 선물에 투자할 경우 4.5% 손실을 상쇄할 만큼의 수익을 내야 한다는 부담이 생긴다"며 "휘발유 가격이 원유와 상관성이 높다는 점을 고려하면 향후 유가 상승을 전망할 때 원유 ETF보다는 휘발유 ETF에 투자하는 게 더 유리할 것"이라고 설명했다.

◆ '휘발유 ETF' UGA, 올해 17% 상승

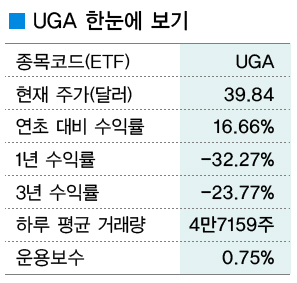

미국 증시에서 거래되는 휘발유 ETF로는 미국 가솔린 ETF(United States Gasoline ETF, 종목코드: UGA)가 대표적이다. UGA는 NYMEX에서 거래되는 휘발유 선물 가격을 매일 추적하게 만들어진 ETF다. UGA의 추적 대상에는 만기가 적어도 2주일이 넘는 선물 계약만 해당된다.

UGA는 올 들어 16.66% 상승했다. 지난 1년간 32.27%, 3년간 23.77% 하락한 것을 감안하면 현재 가격이 크게 할인됐다고 볼 수 있다. UGA는 하루 평균 거래량이 4만7159주이며, 수수료율은 0.75%다.

UGA는 올 들어 16.66% 상승했다. 지난 1년간 32.27%, 3년간 23.77% 하락한 것을 감안하면 현재 가격이 크게 할인됐다고 볼 수 있다. UGA는 하루 평균 거래량이 4만7159주이며, 수수료율은 0.75%다.

휘발유는 원유와 달리 지정학적 위험에 덜 민감하다는 장점이 있다. 또 UGA는 역사적으로도 원유 ETF의 대표격 상품인 United States Oil ETF(종목코드: USO)보다 수익률이 월등히 높았다.

UGA가 지난 5년간 12.80% 상승한 반면 USO는 같은 기간에 43.67% 하락했다. 올 들어서도 USO는 2.26% 상승하는 데 그쳐 UGA(16.66%)보다 수익률이 크게 부진했다.

다만 앞서 휘발유 투자시 유리한 조건으로 지목된 백워데이션도 크게 보면 리스크 요인에 포함된다는 것은 주의해야 한다.

UGA 투자설명서는 "휘발유 시장에서 백워데이션이나 콘탱고 현상이 발생할 경우 UGA에 추적오차(tracking error)가 발생할 가능성이 높아진다"며 "이로 인해 UGA의 순자산가치(NAV)에 변동성이 확대되면서 수익률에 타격을 줄 수 있다"고 지적했다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)