[뉴스핌=우수연 기자] 금융당국이 보험사의 코코본드 위험계수를 주식과 유사한 수준으로 책정하면서 은행권의 국내 코코본드 발행이 난항을 겪고있다. 당국 규제로 은행들은 높은 조달금리에도 불구하고 해외 발행을 강행해야 하는 상황이 됐다.

18일 금융권에 따르면, 국내 은행이 외국에서 코코본드를 발행할 경우 국내보다 높은 가산금리(프리미엄)를 제시해야 한다. 즉, 국내 은행이 코코본드로 자금을 조달할 경우 국내보다 해외가 비용이 더 든다는 얘기다.

시중은행 자금팀 관계자는 "조건부 후순위채(코코본드)의 경우 아직 국내 조달비용이 싸기 때문에 발행사 입장에서는 가격 측면에서 국내발행이 유리하다"며 "국내에서는 신용도가 높은 은행이라 할지라도 해외에서 발행하면 (국내보다) 신용도 리스크를 고려해서 가산금리를 더 얹어줘야 한다"고 말했다.

또 업계에서는 해외 KP(Korean Paper)물 발행의 경우 철저하게 투자자 위주의 발행이 이뤄지기 때문에 자금 조달 비용을 낮추기란 매우 어렵다고 입을 모은다.

발행시장의 한 관계자는 "국내 기관들은 해외채권 발행에 성공할 때마다 해당 금융기관의 평판처럼 여기고 이를 업적화 시키다보니, 자연스럽게 투자자들이 우위에 서게 됐다"고 말했다.

이어 "기존 KP물 발행도 많은데다가 코코본드까지 해외에서 발행되면 더 많은 가산금리를 제공해야 하는 것이 사실"이라며 "또 해당발행을 주선하는 해외 IB들이 발행을 주도하고 국내에서 스왑까지 처리하니 결국 해외 IB들만 배를 불리는 셈"이라고 비판했다.

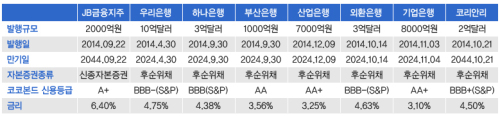

코코본드의 최종 수요자인 보험사의 투자 수요가 급격히 줄어든 탓에 은행들은 국내 시장을 눈앞에 두고도 국외로 발길을 돌려야 하는 상황이 됐다. 삼성증권에 따르면, 내년 중 만기도래하는 은행 후순위채의 규모는 약 4조2000억원, 이 중 바젤Ⅲ 적용 아래 자본으로 인정받는 규모는 3조8000억원 수준이다.

최종원 삼성증권 연구원은 "감가상각(연 10%)이 되고 만기도래한 규모만큼 은행이 자본을 보완할 경우, 후순위채의 발행 규모는 최소 3조8000억원 수준일 것으로 예상한다"고 말했다.

이어 "조건부자본증권 발행이 외화에서 원화로 변화된 것은 국내 투자수요를 확인했기 때문이었는데, 당국의 보험사의 위험계수 확대로 국내 투자수요에 변화가 있다면 은행은 다시 외화표시 채권 발행을 고민할 것"이라고 내다봤다.

지난 5일 발행한 우리은행(신종자본증권형) 코코본드는 2000억원 모집에 400억원이 미달됐다. 물론 코코본드의 종류가 신종자본증권형으로 투자자들에게 생소하게 인식되기도 했으나, 무엇보다 당국의 보험사 규제 영향이 컸다는 분석이다. 국책은행인 KDB산업은행도 규제 강화로 고전을 면치 못했다. 애초 예상했던 3%대 초반의 발행 금리보다 다소 높은 3.25%(국고채 10년물+50bp)에 발행을 마쳤다.

발행시장 관계자는 "우리은행 신종자본증권형 코코본드의 경우 예상치 않게 미달을 기록했는데 당국의 보험사 관련 코코본드 규제의 영향이 컸던 것 같다"고 말했다.

또 다른 관계자는 "금감원에서 보험사의 RBC 비율 계상 시 코코본드의 신용위험 가중치를 높이자 보험사들이 코코본드를 살 여력이 안됐던 것 같다"며 "코코본드에 대한 수요는 한정돼 있고 발행은 완료해야 되다보니 당연히 발행금리가 올라갈 수밖에 없다"고 말했다.

[뉴스핌 Newspim] 우수연 기자 (yesim@newspim.com)