[뉴스핌=홍승훈 기자] 브라질 중앙은행이 두달 연속 기준금리를 인상하자 브라질 국채를 매수할 타이밍이 임박했다는 주장이 나오고 있다.

기존 브라질 국채 투자자들로선 채권값 하락에 따라 평가액이 다소 떨어지겠지만 헤알화 강세로 인한 환차익 기대감이, 신규 투자자로선 금리인상 마무리 시점을 잘 잡을 경우 낮아진 채권값 혜택을 볼 수 있는 기회라는 얘기다.

브라질 중앙은행은 기준금리를 지난 4월 0.25%포인트 올린데 이어 지난달 30일에도 0.5%포인트를 추가로 인상, 8%로 높였다. G20에 속하는 국가중 유일하게 금리를 인상한 것이다.

전문가들은 치솟는 물가를 잡기 위해 특단의 조치에 나선 것이라로 풀이한다. 일각에선 향후 월드컵(2014년)과 올림픽(2016년) 인프라를 구축하기 위한 외화자금 유입 필요성 때문이라고 분석한다. 전세계 저금리 기조 속에 브라질 정부가 금리 매력도를 유지하기 위해 인상했다는 것.

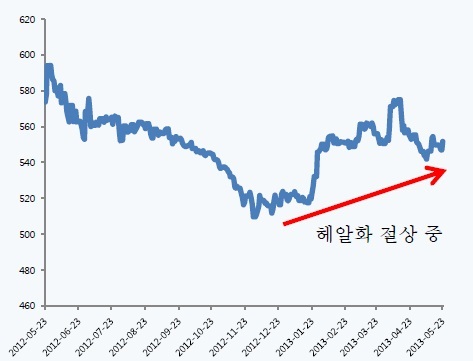

하지만 최근 브라질이 금리인상 싸이클로 전환되면서 헤알화 가치가 오르기 시작했다. 지난 2010년~2012년 600~700원 사이에서 움직이던 원/헤알 환율이 올해 초 500원을 바닥으로 강세 전환하고 있다. 결국 금리인상으로 채권가격이 떨어져 예전보다 더 싸게 매수할 수 있는데다 환차익까지 기대할 수 있다는 분석이 나오는 이유다.

김화중 KDB대우증권 투자컨설팅팀 연구원은 "브라질이 금리인상을 단행하면서 헤알화 국채금리도 오르고 있다"며 "기존 채권투자자에겐 불리한 뉴스지만 작년과는 반대로 금리인상이 헤알화 강세를 가져올 것인지에 관심이 쏠리는 상황"이라고 귀띔했다.

물론 금리가 오르면 통화 매력도가 높아지며 환율이 강세로 가지만 최근 글로벌 달러강세 기조를 감안할 때 헤알화가 평가절상될 것으로 예단할 순 없다.

이관순 미래에셋증권 고객자산기획팀장은 "기존 고객은 채권 평가액이 줄지만 어차피 10% 이표금리가 확정돼 만기시 환율 외에는 문제될 게 없다"며 "신규 투자자로선 채권가격이 떨어진 지금 시점이 투자하기에 유리해지고 있다"고 설명했다.

이 팀장은 환 리스크에 대해서도 "선진국과 이머징 통화는 반대로 갈 가능성이 높아 선진국에 투자한다면 환 예측을 심도있게 해야겠지만 브라질은 상황이 다르다"며 "한국과 브라질은 같은 이머징국가로 달러대비 환율 방향이 비슷해 환율 방향성 면에선 크게 우려할 일이 아니다"고 덧붙였다.

김화중 연구원은 "만기일에 헤알화 가치가 급락한다면 원금손실이 날 수도 있지만 장기간 지급받는 높은 쿠폰을 감안하면 실질적으로 통화가치 변화에는 둔감하게 대응해도 된다"며 "비과세 혜택까지 있어 브라질 국채 투자 기회를 긍정적으로 살펴볼 시기"라고 조언했다.

그는 "브라질 채권처럼 연 7% 금리를 10년간 받으면 복리로 수익률이 97%지만 국내 정기예금 금리는 3%로 같은 기간 34%에 불과하다"며 "아주 단순하게 투자시점과 원금 상환시점을 비교할 때 헤알화가 63%까지 절하된다 해도 3% 정도 금리는 받는 셈"이라고 덧붙였다.

[뉴스핌 Newspim] 홍승훈 기자 (deerbear@newspim.com)