에이전시 MBS 기반 레버리지 수익 모델

모기지 REIT의 복잡한 구조와 금리 민감성

금리인하 환경 속 기회, 배당 안정성 우려

이 기사는 9월 23일 오후 4시52분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 김현영 기자 = 현재 14.8%의 파격적인 배당수익률로 투자자들의 관심을 한몸에 받고 있는 AGNC 인베스트먼트(종목코드: AGNC)가 투자시장에서 화제다. S&P 500 지수의 평균 배당수익률 1.2%, 부동산투자신탁(REIT) 평균 배당수익률 3.8%와 비교하면 실로 압도적인 수준이다. 하지만 전문가들은 이 매력적인 수치 뒤에 숨어있는 복잡한 구조와 위험 요인들을 면밀히 검토해야 한다고 조언하고 있다.

◆ 높은 배당수익률로 주목받는 AGNC 인베스트먼트

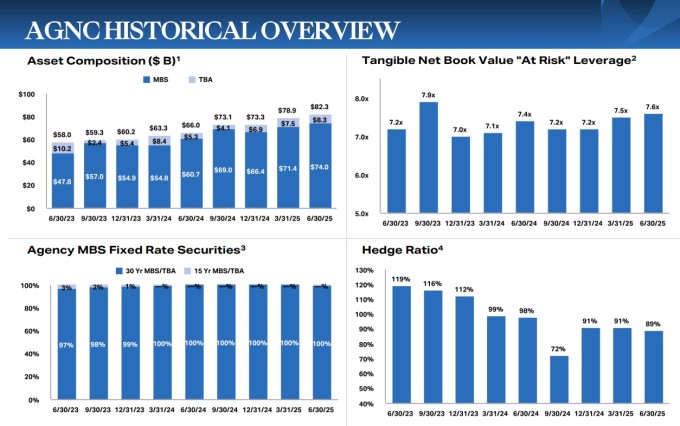

2008년 금융위기가 한창이던 시기, 메릴랜드주 베서스다에 본사를 둔 AGNC는 창립자들이 차별화된 접근 방식을 통해 에이전시 MBS(주택저당증권) 투자 기회를 포착하며 설립됐다. 17년이 지난 현재, AGNC는 823억 달러 규모의 투자 포트폴리오를 운용하며 모기지 REIT 분야의 대표 기업으로 자리매김했다.

22일 종가 9.72달러 기준 AGNC의 시가총액은 101억 3000만 달러에 달한다. 주가는 올해 2월 26일 10.63달러까지 올라 52주 최고가를 기록한 후 4월 9일 7.85달러까지 하락해 52주 최저가를 찍었다. 이후 회복세가 이어지며 현재는 연초 대비 6%가량 상승한 상태를 유지하고 있다.

월가 투자은행 15곳의 투자의견을 종합하면 '매수' 의견이 우세하다. 3곳이 '강력 매수', 6곳이 '매수', 6곳이 '보유' 의견을 제시했으며, 평균 목표주가는 9.76달러로 현재 주가 대비 0.41%의 추가 상승 여력을 시사하고 있다.

◆ 일반 REIT와 다른 독특한 수익 메커니즘

AGNC를 이해하기 위해서는 먼저 이 회사가 일반적인 부동산투자신탁과 근본적으로 다른 사업모델을 갖고 있다는 점을 인식해야 한다. 부동산을 직접 소유해 임대료 수익을 창출하는 전통적 REIT와 달리, AGNC는 모기지 REIT(mREIT)로서 주택저당증권(MBS) 매입을 통해 포트폴리오를 구성한다.

AGNC가 투자하는 에이전시 MBS는 연방국립주택금융협회(Fannie Mae), 연방주택금융공사(Freddie Mac), 정부국립주택금융협회(Ginnie Mae) 등 미국 정부 지원 기관이 보증하는 증권이다. 이 세 기관을 통칭해 '에이전시'라고 하며, 이들이 보증하는 주택저당증권을 '에이전시 MBS'라고 부른다.

AGNC의 투자 포트폴리오는 98% 이상이 패스스루 증서, 담보부 모기지증권(CMO), '미발표' 증권(TBA) 등 에이전시 MBS 자산으로 구성돼 있다. 정부기관의 보증을 통해 신용 위험을 크게 제거하고, 차용인이 모기지 상환을 이행하지 않을 경우에도 AGNC를 보호하는 구조다.

현재 에이전시 MBS가 제공하는 상대적 가치는 매우 주목할 만하다. 이 자산은 정부의 지원을 받기 때문에 미국 국채와 유사한 위험 프로파일을 가지며, 투자 등급 및 하이일드 회사채보다 우월한 안정성을 제공한다. 특히 현재의 평가 수준에서는 신규 발행 에이전시 MBS의 수익률이 광범위한 투자등급 회사채 지수의 수익률을 초과하고 있다.

◆ 레버리지 통한 수익 극대화 전략

AGNC의 핵심 수익모델은 단기 저금리 자금을 조달해 장기 자산인 MBS를 더 높은 수익률로 매입하는 것이다. 보유 자산 수익률에서 평균 차입 금리를 뺀 순이자마진 극대화가 핵심 목표로, 이를 위해 레버리지를 적극 활용한다.

AGNC는 주로 단기 환매조건부채권(레포)을 통해 투자 포트폴리오에 자금을 조달하며, 일반적으로 만기는 1일에서 1년까지다. 자산의 높은 투자 품질과 기관 보증 덕분에 40개 이상의 거래처와 자체 브로커-딜러를 통해 매우 유리한 조건으로 자금을 조달할 수 있다.

이러한 레버리지 전략은 상당한 수익 창출 효과를 보이고 있다. AGNC는 현재 신규 투자에서 19% 이상의 자기자본이익률(ROE)을 달성하고 있으며, 이는 배당금과 운영비용을 포함한 자본비용을 상회하는 수준이다.

◆ 금리 환경 변화가 가져온 새로운 기회

2022년 3월부터 2023년 7월까지 미 연방준비제도(연준)의 공격적인 금리인상 사이클은 모기지 REIT들에게 어려운 시기였다. 하지만 2024년 9월 연준이 4년 만에 처음으로 금리를 인하하며 통화정책을 재조정하기 시작하면서 상황이 완전히 달라졌다.

금리인하 환경에서 모기지 REIT들은 최고 성과를 보이는 경향이 있다. 연준의 금리인하와 명확한 통화정책 방향성이 제시될 때 고수익 MBS 확보와 동시에 더 낮은 대출 금리로 자금 조달이 가능하기 때문이다.

◆ 배당금의 숨겨진 특성과 함정

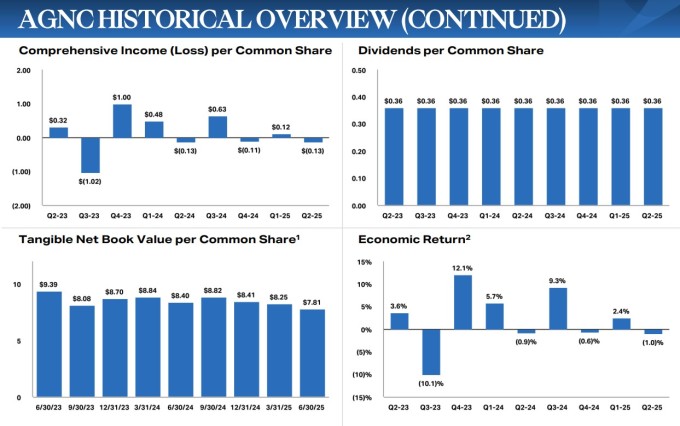

AGNC의 높은 배당금에는 일반 투자자들이 간과하기 쉬운 중요한 특성이 있다. 주택담보대출 상환 시 상환액은 원금과 이자로 구성되는데, AGNC가 보유한 MBS에서 받는 상환금도 마찬가지로 이자와 원금으로 구성된다. 모기지 REIT가 지급하는 배당금 역시 일부는 이자로, 일부는 원금 반환으로 구성된다는 점이 핵심이다.

문제는 이 원금 부분이 사실상 투자자 자본의 반환이라는 점이다. 높은 배당금을 받는다고 해서 모든 것이 순이익은 아니며, 일부는 자신의 투자원금을 돌려받는 셈이다. 이는 포트폴리오 가치가 시간이 지남에 따라 본질적으로 감소한다는 것을 의미하며, 결국 이자를 벌 수 있는 자본이 줄어든다는 뜻이다.

이러한 구조는 일반적인 배당주와 AGNC를 구분하는 핵심 요소다. 전통적 배당주가 기업 이익에서 배당금을 지급하는 반면, AGNC의 배당금은 일부가 자본 반환 성격을 띠고 있어 투자자들의 신중한 이해가 필요하다.

◆ 배당 안정성에 대한 우려

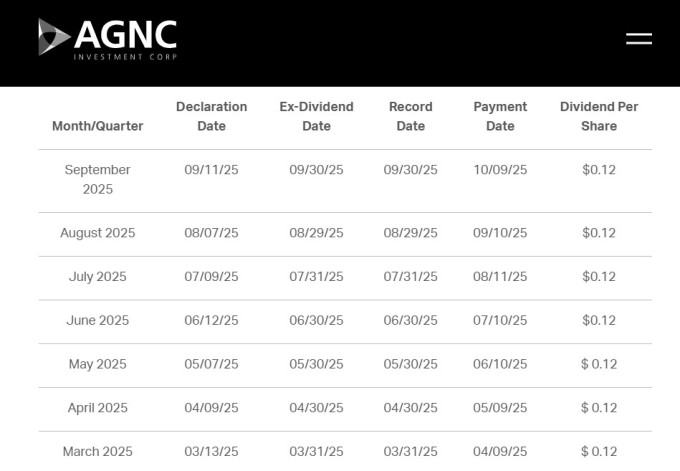

AGNC의 배당 이력을 살펴보면 안정성 측면에서 우려스러운 패턴이 드러난다. AGNC는 과거 수익이 비용을 충당하지 못할 때 배당금을 삭감한 전력이 있다. 5년 넘게 현재 배당 수준을 유지하고 있지만, 향후 비용 상승이나 수익률 하락으로 이익률이 감소할 경우 배당금을 다시 삭감할 가능성은 여전히 존재한다.

대부분의 인컴 투자자들이 원하는 것은 성장하지 않더라도 최소한 지속가능한 배당금이다. 하지만 AGNC의 배당 패턴은 이러한 기대와 거리가 멀다. 특히 은퇴 후 생활비로 사용할 안정적 배당 소득을 기대하는 투자자들에게는 적합하지 않다.

▶②편에서 계속됨