고객당 매출 증가율 110%

풍부한 FCF '매력'

이 기사는 5월 14일 오후 1시25분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

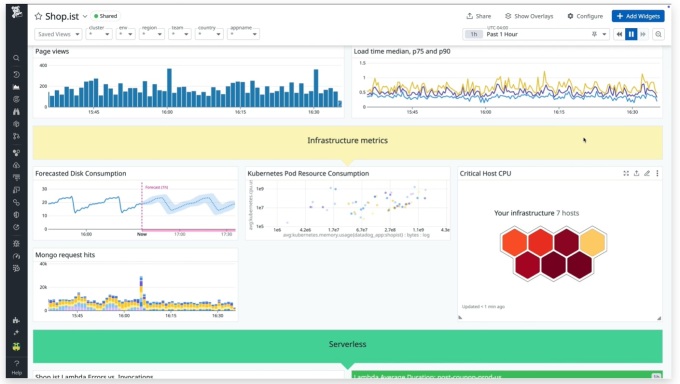

[서울=뉴스핌] 황숙혜 기자 = 최근까지 인공지능(AI) 투자의 상당 부분이 모델 훈련에 할애되지만 점차 추론으로 옮겨가면서 데이터도그(DDOG)의 주력 비즈니스인 옵저버빌리티(observability, 관찰) 소프트웨어의 중요성이 커질 것으로 투자은행(IB) 업계는 예상한다.

모간 스탠리는 보고서를 내고 데이터도그의 강력한 성장 모멘텀이 나타날 때까지 매수 후 인내하며 기다리는 전략을 추천했다.

시장 전문가들은 업체의 주가가 2021년 11월 사상 최고치 193달러에서 최근까지 수 년간 높은 변동성과 하락 사이클을 연출했지만 이제 비중을 확대해야 하는 근거로 세 가지를 제시한다.

먼저, 인공지능(AI) 기술을 앞세운 성장 가능성이다. 데이터도그의 플랫폼은 클라우드 수행 메트릭스와 분석, 보안, 시스템 병목 현상 포착 등 실시간 모니터링 서비스를 제공하며 중앙 데이터 허브로 역할 한다.

데이터 집약적인 인공지능(AI) 업무는 포괄적인 모니터링에 대한 수요를 확대하며 데이터도그에 성장 모멘텀을 제공한다. 업체는 단순히 인공지능(AI)의 등장에 따른 반사이익을 취하는 데 그치지 않고 관련 툴을 적극적으로 플랫폼에 접목시켜 새로운 성장 기회를 모색하고 있다.

자체 개발한 생성형 인공지능(AI) 비서인 비츠(Bits)를 포함해 자동화와 한 차원 높은 분석에 중점을 둔 솔루션들이 데이터도그의 기업 가치와 시장 지배력을 높이는 결과를 가져오는 모습이다.

글로벌 리서치 업체 가트너에 따르면 공공 클라우드 서비스 시장의 규모가 현재 6000억달러로 파악됐고, 2028년까지 연평균 20%의 성장을 나타낼 전망이다. 기업들이 전체 IT 지출 가운데 클라우드의 비중을 적극적으로 확대하고 있다는 설명이다.

날로 강화되는 영업 실적도 데이터도그의 매수 근거로 꼽힌다. 1분기 전년 대비 25%에 달하는 매출 성장과 월가의 전망치를 웃도는 이익이 낙관론에 힘을 실어준다.

시장 전문가들은 특히 최근 1년 사이 110%에 달하는 고객당 매출 증가율(net retention rate)에 커다란 의미를 둔다. 신규 고객이 꾸준히 늘어나는 가운데 각 고객의 지출이 큰 폭으로 늘어나는 움직임이 향후 실적 향상을 예고한다는 얘기다.

최근 분기 업체의 매출 급증은 인공지능(AI) 기반의 솔루션에 대한 수요 증가에 따른 결과로 풀이된다. 최근 6개월 사이 업체의 거대언어모델(LLM) 옵저버빌리티 제품을 이용하는 고객 수가 두 배 이상 늘어났다.

업체는 메타플레인(Metaplane)을 포함한 전략적 인수합병(M&A)을 통해 플랫폼을 강화하고 있다. 메타플레인은 인공지능(AI) 기반의 데이터 관측 서비스 전문 업체로, 지난 4월 합병했다. 이 밖에 업체는 인공지능(AI) 실험 플랫폼 업체인 에포(Eppo)를 이달 인수했다. 이를 통해 실시간 인공지능(AI) 분석력을 대폭 강화, 경쟁사들과 차별화를 꾀한다는 복안이다.

마지막으로 월가가 손꼽는 데이터도그의 투자 매력은 잉여현금흐름(FCF) 측면의 강력한 모멘텀이다. 최근 1년 사이 업체는 8억3300만달러에 달하는 잉여현금흐름을 창출했다. 2023년 말 대비 39% 뛴 수치다.

탄탄한 현금흐름은 업체의 밸류에이션에 프리미엄을 제공한다고 애널리스트는 설명한다. 선행 주가수익률(PER)이 64배로, 경쟁사에 비해 높지만 소프트웨어 인프라 섹터의 경쟁사에 비해 여전히 매력적이라는 얘기다.

크라우드스트라이크와 클라우드플레어, 지스케일러, 사이버아크 소프트웨어 등 몸집이 상대적으로 큰 경쟁 업체들은 100배를 웃도는 선행 주가수익률(PER)에 거래되는 상황. 데이터도그가 옵저버빌리티와 사이버 보안 부문에서 두각을 나타낸다는 점에서 오히려 밸류에이션이 상승할 가능성도 열려 있다고 일부에서는 주장한다.

시장 조사 업체 팁랭크스에 따르면 데이터도그에 투자 의견을 제시하는 35개 투자은행(IB) 가운데 매수 의견이 28건으로 파악됐고, 보유와 매도 의견이 각각 7건과 0건으로 파악됐다.

12개월 목표주가 평균치가 139.89달러로, 최근 종가 대비 18.40% 상승 가능성을 예고한 가운데 최고 목표주가는 루프 캐피탈 마켓이 제시한 200달러로 나타났다. 업체는 5월7일자 보고서에서 매수 투자 의견과 함께 목표주가를 200달러로 제시해 70.49% 상승 가능성을 예고했다.

UBS가 목표주가를 120달러에서 125달러로 높였고, DA 데이비드슨이 115달러에서 125달러로 상향 조정했다. 맥쿼리가 목표주가를 140달러로 내놓았고, CMB 인터내셔널이 156.4달러에서 158.7달러로 올렸다.

웨드부시도 5월7일자 보고서에서 데이터도그의 목표주가를 140달러로 제시했고, 스코샤뱅크는 125달러에서 130달러로 소폭 높여 잡았다. 반면 로젠블라트가 160달러에서 150달러로 하향 조정했다. 하지만 최근 종가 대비 약 28%의 상승 가능성을 제시한 수치다.

골드만 삭스가 162달러에서 127달러로 대폭 하향 조정했고, BMO 캐피탈 역시 152달러에서 130달러로 낮춰 잡았지만 약 11% 상승 가능성을 열어 둔 셈이다. 캐너코드 제뉴어티가 목표주가를 150달러에서 145달러로 떨어뜨렸다. 목표주가 최저치는 스티펠 니콜라우스가 내놓은 120달러로 파악됐다.

번스타인은 보고서를 내고 데이터도그의 목표주가를 151달러에서 145달러로 낮췄지만 여전히 매수를 추천했다. 신규 고객이 큰 폭으로 늘어나는 데다 2분기 인공지능(AI) 기반의 솔루션이 탄탄한 매출 성장을 보일 것이라는 기대다.

목표주가 134달러와 함께 '비중 확대' 투자 의견을 내놓은 캔터 피츠제럴드는 보고서에서 클라우드 옵저버비리티 시장에서 데이터도그가 독보적인 입지를 구축한 데 커다란 의미를 실었다. 2025년 20% 이상 매출 성장이 확실시된다는 의견이다. 이를 근거로 볼 때 현재 밸류에이션이 크게 문제되지 않는다고 보고서는 전했다.

데이터도그의 주가가 앞으로 1년 사이 150달러까지 오르는 시나리오를 제시한 로젠블라트는 보고서에서 연초 이후 주가 하락이 업체의 펀더멘털보다 증시 전반의 '리스크-오프' 확산에 따른 결과라고 판단했다.

1분기 가파른 매출 성장 뿐 아니라 80.8%에 달하는 매출총이익률이 업체의 수익성과 경쟁력을 보여주는 단면이라고 로젠블라트는 강조한다.

보고서는 데이터도그가 상당 기간 월가의 예상치를 웃도는 실적 호조를 이어갈 것으로 내다봤다. 기존의 플랫폼이 강력한 수요를 일으키는 데다 새로운 기술 및 소프트웨어 개발이 성장 모멘텀을 제공할 것이라는 기대다.

주요 외신에 따르면 데이터도그는 2024년까지 3년 연속 구글로부터 '올해의 구글 클라우드 파트너(Google Cloud Partner)'에 선정됐다. 글로벌 3위 클라우드 인프라 업체가 실력을 인정할 정도로 기술적인 강점을 가졌다는 의미로 해석된다.

업체는 2025년 중반 호주에 첫 데이터센터를 개설할 예정이다. 해외 시장에서 존재감을 높이는 한편 현지 보안을 강화하려는 움직임으로 판단된다.

뱅크오브아메리카(BofA)는 데이터도그에 매수 투자 의견과 목표주가 170달러를 제시하고, 새로운 소프트웨어 개발이 속도를 내고 있어 2025년 실적이 업체의 전망치를 상회할 것으로 예상했다.

shhwang@newspim.com