상장폐지 요건 검토, 밸류업 공시 차별화 필요

일본 개편 사례 통해 한국 증시 발전 모색

[서울=뉴스핌] 서영욱 기자 = 한국경제인협회는 4일 일본 증시 재편 전략을 참고해야 한다는 주장을 펼쳤다. 이는 법무법인 광장 김수연 박사에게 의뢰한 '일본 증시 재편 전략과 시사점' 보고서를 통해 이뤄진 내용이다.

일본의 거래소 개편은 지난 2013년 1월 아베노믹스 개혁의 일환으로 도쿄증권거래소와 오사카증권거래소의 합병을 통해 '일본거래소그룹(JPX)'이 시작된 것이다.

이 과정에서 도쿄증권거래소의 '제1부·제2부·마더스 시장'과 오사카증권거래소의 'JASDAQ 스탠다드·그로스 시장' 등 총 5개 시장이 도쿄증권거래소로 통합됐다. 그러나 1차 개편이 기업의 특성에 무관하게 시장을 물리적으로 융합한 결과, 특히 제1부 시장에는 시가총액 1조 엔 이상과 10억 엔 수준 기업들이 같이 상장돼 시장 구분이 흐릿하다는 비판이 제기됐다.

2019년 4월 말 기준, 도쿄증권거래소 상장기업 3634개 중 절반 이상인 2141개 기업이 제1부 시장에 올라 있었다. 보고서는 이 상황이 제1부 시장의 상장 장벽이 낮고, 상장폐지 기준이 허술해 '최상위 시장'에 적합하지 않은 기업들이 다수 유입됐음을 보여준다고 지적했다.

2022년 4월, 도쿄증권거래소는 기존 5개 시장을 기업 특징을 반영한 3개 시장인 '프라임·스탠다드·그로스'로 재편했다. 보고서에 따르면, 프라임 시장은 '글로벌 투자자와의 대화를 중시하는 최상위 시장'으로 상장 및 유지 기준이 강화됐다.

프라임 시장은 ▲유동주식 시가총액 100억 엔 이상 ▲유동주식 비율 35% 이상을 상장 유지 조건으로 요구하며, 신규 상장 시에는 ▲지난 2년간 이익 총합 25억 엔 이상 또는 ▲매출 100억 엔 이상이면서 ▲시가총액 1000억 엔 이상의 기준이 추가되었다.

스탠다드 시장은 충분한 유동성과 지배구조 수준을 갖춘 기업 시장으로 재정의되고, 그로스 시장은 높은 성장 가능성을 가진 스타트업 기업들을 겨냥한 시장으로 설정됐다. 각 시장은 목표를 달성하기 위한 적절한 상장 및 유지 기준을 마련했다.

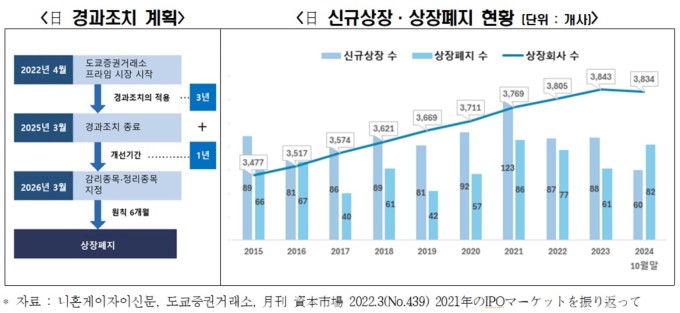

도쿄증권거래소는 2023년 1월 상장 유지 요건 미달 기업에 대한 예외적 상장 유지를 종료한다고 발표했다. 2026년 3월까지 강화된 기준을 충족하지 못하면 해당 기업의 주식은 감리종목으로 지정되고 6개월 이내 상장폐지될 것이라 밝혔다.

2024년 3월 기준 경과조치 적용 기업은 프라임 시장에서 71사, 스탠다드 시장에서 154사로 조사됐다. 이 기업들이 상장폐지를 피하기 위해 경영 실적 개선에 노력을 기울일 것이라고 보고서는 분석했다.

또한 보고서는 강화된 상장 기준으로 신규 상장 수가 크게 감소했음을 지적했다. 2024년 10월 기준, 신규 상장은 60개사지만, 상장폐지 기업은 82개사로 2015년 이후 최초로 두 수치의 역전이 발생한 것이다.

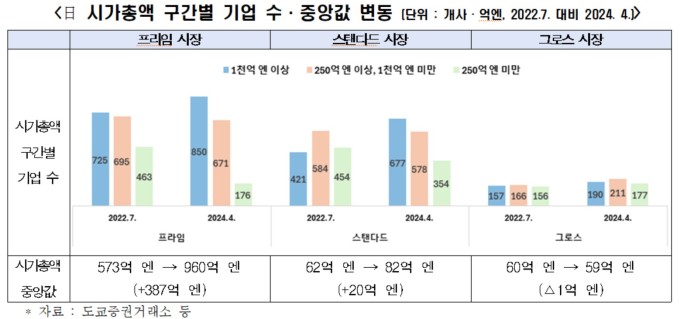

2022년 7월과 2024년 4월의 프라임·스탠다드 시장 시가총액을 비교한 결과, 양 시장의 시총은 크게 증가했다. 프라임 시장 시가총액 중앙값은 2022년 7월 573억 엔에서 2024년 4월 960억 엔으로 증가했고, 스탠다드 시장도 62억 엔에서 82억 엔으로 늘어났다.

같은 기간, 프라임 시장에 상장된 기업 수는 186개 감소했다. 1000억 엔 이상의 상장 기업은 125개 증가했지만, 1000억 엔 미만 기업 311개는 상장 폐지되거나 스탠다드·그로스 시장으로 이전됐다. 이는 기존에 프라임 시장으로 유입된 과도한 기업들이 시장 개편으로 인해 이동한 것으로, 시장 질적 성장의 지표로 해석된다.

김수연 박사는 "시장의 근본적인 개선 없이 밸류업 공시, 지수개발 등 정책을 추진하는 우리의 접근 방법과 차이 나는 부분이 바로 이 지점"이라며 "국내 시장의 구조적 문제인 상장폐지 요건 등을 검토해야 하는 시점"이라고 강조했다.

syu@newspim.com