"美 스낵업계 구조적 성장에 유리한 노출 제공"

"인수합병과 유기적 성장 통해 점유율 확대 전망"

이 기사는 12월 28일 오전 00시41분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

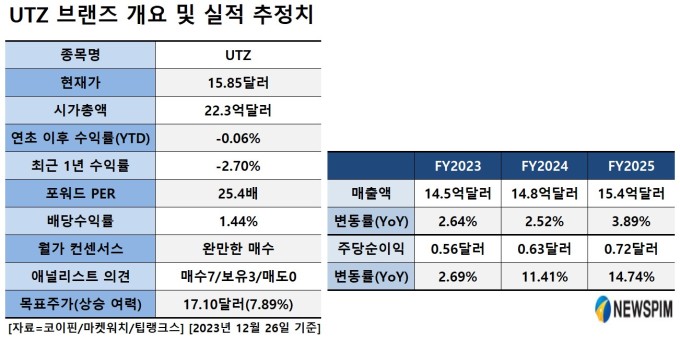

[서울=뉴스핌] 김현영 기자 = 지난 20일 미즈호증권의 존 바움가트너 애널리스트는 '매수' 투자의견과 목표주가 19달러로 UTZ 브랜즈(종목명: UTZ)에 대한 기업 분석을 시작하면서 "소비자들이 가장 선호하는 제품군인 짭짤한 스낵(salty snack) 포트폴리오를 보유한 퓨어 플레이어(단일 사업에 특화된 기업)로서 투자자들에게 미국 스낵 업계의 구조적 성장에 대한 유리한 노출을 제공한다"고 진단했다.

UTZ 브랜즈가 미국의 짭짤한 스낵 분야에서 유일하게 뉴욕증시에 상장된 스낵 전문 업체라는 점을 강조한 것이다. 미국에서 감자칩으로 가장 유명한 '프리토 레이'는 코카콜라(KO)와 양대 산맥을 이루는 펩시코(PEP)에 속해 있고, 펩시코는 스낵 외에도 음료와 식품을 다룬다. 세계적인 제과업체 몬델레즈 인터내셔널(MDLZ)은 다양한 브랜드 중에서도 오레오 쿠키와 캐드버리 초콜릿 등 좀 더 달달한 간식 쪽으로 주력한다.

올해 노보노디스크(NVO)의 위고비·오젬픽과 일라이 릴리(LLY)의 문자로를 비롯한 차세대 비만 치료제의 인기에 대한 불안감으로 투자자들이 UTZ 브랜드와 같이 간식을 파는 업체들의 주식을 정리하면서 주가는 타격을 입었다. 2021년 5월 4일 주당 30.09달러까지 치솟았던 UTZ의 주가는 올해 10월 12일 주당 11.17달러까지 떨어져 저점을 찍기도 했다. 이후 가파르게 반등했으나 여전히 15달러대에서 거래되고 있다.

바움가트너 애널리스트는 체중 조절을 하는 사람들이 짠 간식보다 단 간식을 포기할 가능성이 훨씬 크다는 설문조사 결과를 바탕으로 짭짤한 스낵을 파는 UTZ는 타격이 덜할 것으로 보고 있다. 아울러 시너지 효과가 큰 인수합병과 유기적 성장을 바탕으로 점차 점유율을 확대할 것으로 전망한다.

이에 앞서 9월 26일 RBC 캐피털 마켓의 닉 모디 애널리스트는 UTZ 커버를 시작하면서 "체중 감량 약물이 투약 받은 사람의 식욕을 감소시키고 좀 더 건강한 음식을 찾게 해 스낵 수요가 감소할 수 있다"는 약세론자의 입장을 언급하면서도 "이러한 약물은 값이 비싸고 체중 감량을 위해 사용하려는 많은 미국인이 접근하기 어려울 수 있다"는 점을 지적했다.

일반적으로 '정크 푸드'로 간주되는 짭짤한 스낵의 수요가 체중 감량 약물 때문에 줄어들 것이란 주장은 이러한 약물의 주요 사용자가 아닐 가능성이 큰 저소득층의 짭짤한 간식에 대한 소비 수요를 잘못 판단한 것이라는 설명도 덧붙였다.

모디는 인플레이션이 여전한 가운데 높은 식료품 가격의 압박을 느낀 소비자들이 좀 더 가격이 저렴한 자체상표 상품(PB 상품)을 고르거나 스낵을 아예 구매하지 않을 가능성을 언급하면서도 이러한 압박이 지나가도록 기다릴 의향이 있는 투자자들에겐 UTZ 주식이 매력적이라고 강조했다.

스낵류는 일반 식품보다 빠르게 성장하며, 특히 짭짤한 스낵류는 지난 10년간 매출이 연평균 4.3% 증가했다는 통계 또한 월가의 '짠맛' 베팅에 힘을 보탠다.

모디는 "UTZ는 소비자 필수품 산업에서 가장 매력적인 부문 중 하나인 짭짤한 스낵 회사"라고 강조하며 "빠른 성장, PB 상품에 대한 낮은 노출, 1인 가구 등 소형 가족 형태의 증가와 같은 구조적인 장기 원동력이 그 매력을 높인다"고 설명했다.

아울러 "현재 판매 기반이 미국 북동부와 중부 대서양에 집중된 만큼 UTZ는 지리적 영역을 한층 확장할 기회가 있다"고 분석했다. UTZ는 미국인 1억2300만명을 대상으로 하는 핵심 시장에서 시장 점유율이 8%에 불과한 것으로 집계됐다.

업체는 현재 레버리지가 상대적으로 높은 반면 마진은 압도적으로 낮다. 2011년 이후 기업 인수를 거듭한 영향으로 풀이된다. 이는 현재 업체의 발목을 잡고 있지만, 시장 전문가들은 합리적인 가격으로 이뤄진 이러한 인수들이 새로운 제품 역량과 유통망을 확보하는 한편 비용 절감의 기회를 가져올 것으로 본다.

최근 일부 IB의 목표주가 상향 조정에도 불구하고 UTZ의 향후 12개월 목표주가 평균은 17.10달러에 불과하다. 26일 종가인 15.85달러보다는 7.89% 높지만, 2021년 5월 4일 기록한 사상 최고치 30.09달러와 비교하면 여전히 43.17% 낮은 수준이다.

|

kimhyun01@newspim.com