[시드니=뉴스핌] 권지언 특파원 = 미국 증시가 20년 만에 최장기 하락 흐름을 이어가고 있고 추가 하락에 대한 경고도 끊이지 않고 있지만 투자자들이 크게 패닉할 수준은 아니라는 분석이 나와 눈길을 끈다.

지난주까지 미국 증시 S&P500지수와 나스닥지수는 7주째 주간 하락을 기록한 상태다. 이는 각각 2001년과 2002년 이후 최장기 주간 하락세다.

월가에서는 ▲40년래 최고치로 치솟은 물가 ▲러시아의 우크라이나 침공 ▲공급망 차질 ▲식량 부족 ▲연방준비제도(연준)의 금리 인상 기조 ▲경기 침체 우려 등 유례없는 겹악재를 이유로 아직 바닥이 아니라는 비관론을 쏟아내고 있다.

코로나 팬데믹 이후 자산시장으로 쏟아져 들어온 초보 투자자들이 공포에 질려 투매에 나서는 점도 현재의 시장 혼란을 가중시키는 요인으로 꼽힌다.

지난 2년 사이 약 2000만명이 투자를 시작했고, 작년 슈왑 보고서에 따르면 미 증시 투자자들의 15%는 코로나 활황장이 펼쳐지던 2020년부터 투자를 시작한 사람들이다.

하지만 23일(현지시각) CNN은 미 증시가 약세장에 발을 들인 상황에서 투자 혼란이 가중되고 있으나, 적어도 기술적 관점에서는 패닉할 만큼은 아니라면서 3가지 이유를 제시했다.

◆ 불마켓, 항시 베어마켓 충격 만회

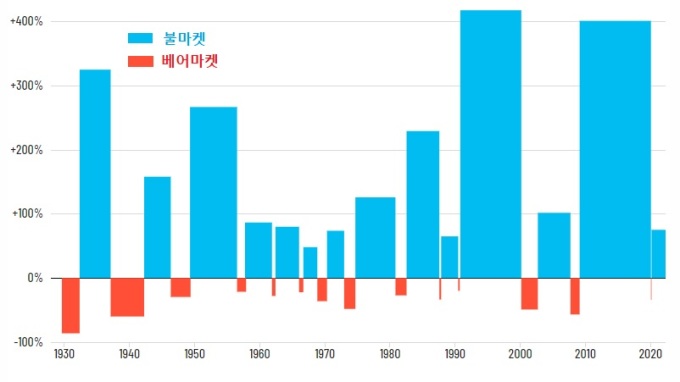

첫째로 과거 14차례 강세장과 14차례 약세장을 비교했을 때 강세장에서의 수익이 약세장에서의 손실을 훨씬 넘어섰다는 점이다. 약세장에서 손해를 봤더라도 장기적으로 다음 강세장이 올때까지 기다리면 결국은 손실보다 더 큰 수익이 돌아온다는 것이다.

S&P다우존스 데이터에 따르면 1932년 이후 14차례 강세장에서 기록된 평균 수익률은 175%였던 반면, 1928년 이후 총 14차례 약세장에서 기록된 평균 손실은 39%에 불과했다.

과거에는 약세장의 기간도 강세장보다 훨씬 짧았다. 1932년 이후 평균 약세장은 평균 56개월에 한 번씩, 즉 4년 반에 한 번씩 나타났는데 지속 기간은 평균 1년 정도였다. 하지만 뒤이어 나타난 강세장들은 그보다 더 오랜 기간 지속됐다.

소파이 투자전략 대표 리즈 영은 시장이 이번에 경기 침체라는 변수만 피할 수 있다면 큰 폭의 반등이 나타날 것으로 내다봤다.

지난 1970년대 S&P500지수는 경기 침체 없이도 10% 넘게 빠졌는데 하락 흐름이 수 주 지나지 않아 증시는 이내 가파르게 반등했다. 현재 시장은 이미 경기 침체 가능성을 가격에 반영 중이기 때문에 연준이 연착륙에만 성공한다면 반등 수익률은 어마어마할 것이란 판단이다.

◆ 장기 하락장 1년 뒤엔 10% 수익

뉴욕증시 주요 지수의 주간 하락 흐름이 장기화했을 때 반드시 긍정적인 반등 흐름이 이어진다는 점도 투자자들이 패닉할 필요가 없는 이유다.

과거 흐름상 지수가 6주 연속 떨어지면 1년 뒤에는 10% 넘는 수익률이 기록됐다. 당장 반등 후 4주 후에는 1.57%, 8주 후에는 1.27% 정도의 상승이 연출됐고, 26주 후 평균도 1.98% 정도다.

셰퍼 투자서비스 선임 애널리스트 로키 화이트는 "지금이 단기 베팅에 적기일 수 있다"고 말했다. 그러면서 지금과 같은 장기 하락 흐름이 나타났을 때 4주 뒤에는 S&P500 수익률이 평균 1.57%로 평소 4주 수익률 0.67%를 훨씬 웃돈다고 강조했다.

화이트는 "1년 정도의 시간을 두고 보면 수익률 측면에서는 (지금 같은 하락장을 겪을 때나 아닐 때나) 큰 차이가 없기 때문에 장기 투자 관점에서 매수해서 들고 있는 투자자들은 지금 패닉 매도에 나설 이유가 전혀 없다"고 말했다.

◆ 공포지수 '금융위기' 수준 아냐

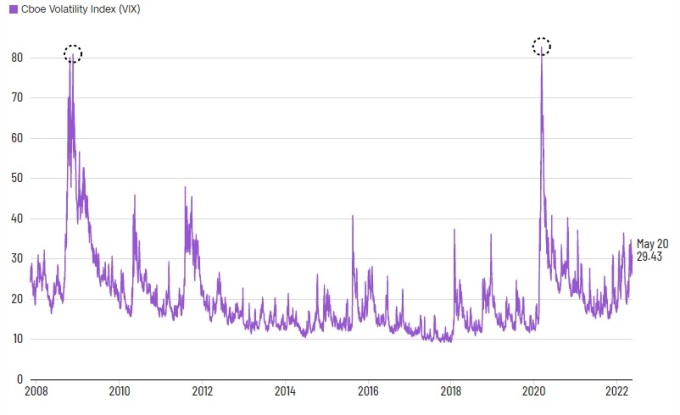

최근 시장 변동성이 높아지긴 했지만 과거 위기들과 비교하면 그리 위험한 수준은 아니라는 점도 투자자들이 아직은 공포에 떨지 않아도 되는 이유다.

CNN은 S&P500지수가 고점 대비 20% 가까이 빠진 현 시점에서도 공포지수로 불리는 변동성지수(VIX)는 과거 주요 위기 당시만큼 높아지지 않은 상태라고 설명했다.

하워드 실버블랏 S&P다우존스 선임 인덱스 애널리스트는 "VIX 과거 흐름을 살펴봤을 때 현재의 불확실성 수준을 감안한다면 VIX 지수가 생각보다 높지 않은 편"이라고 말했다.

VIX지수가 지난 두 번의 경기 침체 당시보다 낮다고 강조한 실버블랏은 "과거에 비해 강세론자와 약세론자들이 더 적절히 섞여있기 때문에 이러한 결과가 나타난 것"이라고 강조했다. 따라서 시장이 지지선을 조만간 다질 수 있을 것으로 내다봤다.

kwonjiun@newspim.com