2015년보다 실적 줄어도 시총 더 커…"현대건설과 비대칭 발생"

[서울=뉴스핌] 김성수 기자 = 현대엔지니어링이 기업공개(IPO)로 10조원의 몸값을 받을 경우 주요 주주인 정의선 현대차그룹 회장의 '시드머니'로 활용 될 것이란 지적이 나오고 있다. 저유가 및 코로나19 장기화로 현대엔지니어링 실적이 4년째 내리막길을 걷고 있어 실제 기업가치를 높게 평가하기는 어렵다는 지적이다.

또한 현대엔지니어링 시총이 10조원이 될 경우 최대주주인 현대건설(시총 5조1600억원)보다 시가총액이 과도하게 커지게 된다. 업계에서는 현대엔지니어링 지분을 다수 보유한 정 회장이 회사 시총을 높게 평가받아서 지배구조 개편 등 다른 목적에 활용할 것으로 내다보고 있다.

◆ 현대ENG 영업이익 4년째 '내리막길'…저유가·코로나19 '겹악재'

15일 건설 및 금융투자업계에 따르면 현대엔지니어링은 상장 시 시가총액이 10조원에 육박할 것으로 추산된다. 현재 장외에서 주당 110만원에 거래되는 것을 감안해서다.

기업공개(IPO)란 기업이 기존 주주의 주식이나 새로 발행하는 주식을 공개적으로 투자자를 모집해서 파는 것을 말한다. IPO를 하면 증권시장에 회사 주식이 상장돼서 투자자들이 자유롭게 거래할 수 있게 된다.

하지만 현대엔지니어링의 최근 실적 추세와 모회사인 현대건설과의 시가총액 비교를 해보면 '10조원'은 다소 고평가된 금액이라는 지적이 나온다.

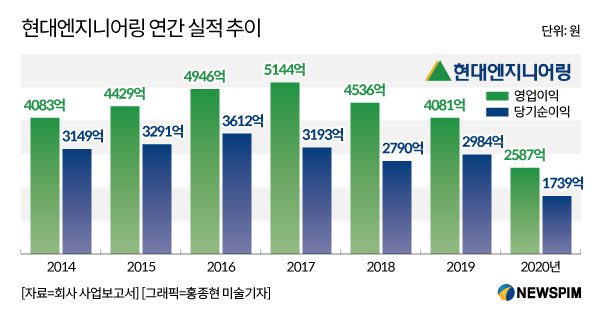

우선 현대엔지니어링은 4년째 실적이 하락 곡선을 그렸다. 연간 영업이익은 지난 2017년 5144억원에서 ▲2018년 4536억원 ▲2019년 4081억원 ▲작년 2587억원으로 감소세를 거듭했다. 작년 영업이익은 2017년 당시의 절반 수준이다.

영업이익률도 빠르게 하락하고 있다. 영업이익률은 매출액 대비 영업이익의 비중을 나타낸 수치로 기업의 수익성을 나타내는 지표다. 지난 2017년 8.2%였던 영업이익률은 ▲2018년 7.2% ▲2019년 6.0% ▲작년 3.6%로 꾸준히 떨어졌다.

현대엔지니어링 실적이 이처럼 둔화된 것은 저유가로 해외건설 업황이 좋지 않은데다 코로나19 악재마저 겹쳤기 때문이다. 현대엔지니어링 매출에서 플랜트·인프라 부문이 차지하는 비중은 작년 말 기준 45.50%에 이른다. 다른 사업부인 ▲건축·주택 43.46% ▲기타 11.04%보다 비중이 높다. 특히 플랜트·인프라 중 해외(33.75%) 비중은 국내(11.75%)의 약 3배에 이른다.

그런데 지난 수년간 국제유가 하락으로 해외수주 텃밭인 중동에서 불확실성이 높아졌다. 유가 급락으로 중동 국가들의 재정이 악화되자 중동·동남아 국가들이 플랜트·인프라 및 대형개발 프로젝트 발주를 연기한 것. 설상가상으로 코로나19가 터져 국제유가는 작년 1월 말 51.56달러에서 4월 24일 16.94달러로 약 70% 폭락했다.

또한 코로나 장기화로 '해외 공사현장 착공 지연'이라는 악재도 발생했다. 코로나 확산으로 현장 작업에 차질이 생겨 공기가 늘고 비용도 추가된 것이다. 현대엔지니어링은 작년 코로나에 따른 공기지연으로 추가원가 600억원을 반영했다. 특히 알제리 발전사업 현장은 작년 2분기에 이어 3분기에도 셧다운(폐쇄)으로 공기지연 비용이 추가됐다.

◆ 2015년보다 실적 줄어도 시총 더 커…"현대건설과 비대칭 발생"

현대엔지니어링의 시가총액도 쪼그라들었다. 비상장 주식시장에서 지난 2015년 최고 9조원대(당시 영업이익 4429억원)에 달했던 회사 시가총액은 지난 13일 7조5000억원 수준으로 감소했다. 다만 상장 소식이 발표된 후에는 주가가 8% 가까이 올라 지난 14일 기준 8조3549억원에 시가총액이 형성돼 있다.

업계에서는 최근 공모주의 인기를 감안하면 현대엔지니어링이 상장할 경우 시가총액이 10조원에 육박할 것으로 내다봤다. 하지만 여기에는 두 가지 문제가 있다. 우선 회사 실적이 지금보다 좋았던 2015년 당시보다 회사 시가총액이 더 커진다는 모순이 생긴다.

2015년에는 회사 영업이익이 4429억원, 당기순이익이 3291억원이었다. 작년 영업이익, 순이익과 비교하면 각각 1.7배, 1.9배 수준이다. 지난 2015년에 시가총액이 9조원대였는데 실적이 그보다 절반으로 줄어든 지금은 시가총액이 10조원에 육박한다면 다소 고평가라고 볼 수 있다는 지적이다.

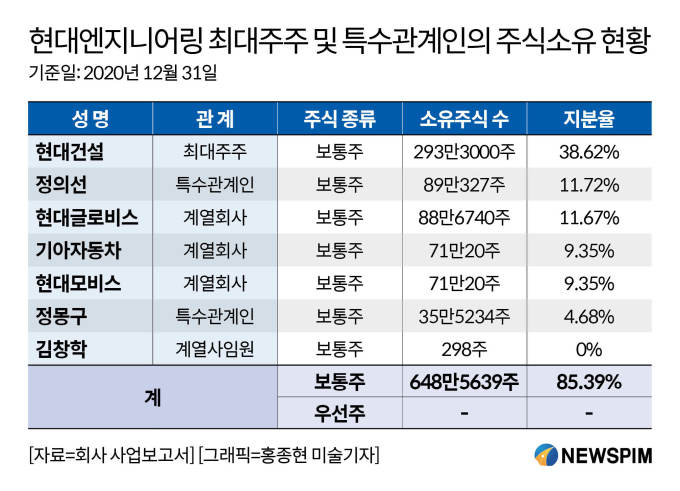

또한 현대엔지니어링 시총이 10조원이 되면 모회사 현대건설(시총 5조1600억원)과도 비대칭이 발생한다. 현대건설은 현대엔지니어링 지분 38.62%를 보유한 최대주주다. 또한 현대건설의 작년 영업이익은 5489억원으로 현대엔지니어링의 약 2배에 이른다. 그런데 현대건설 시총은 자회사 현대엔지니어링의 절반에 그치게 된다.

이를 놓고 업계에서는 모회사가 자회사보다 시가총액이 낮게 평가되는 이상 현상이 현대건설과 현대엔지니어링에서도 나타날 것으로 예상했다. 예컨대 삼성전자 시가총액은 564조원이지만 삼성전자 최대주주(지분율 5.01%)인 삼성물산 시총은 26조원에 그친다. 삼성전자 보유지분만 반영해도 28조원은 돼야 하는데 이보다 낮은 것이다.

두산밥캣은 시총이 4조1700억원이며 최대주주(지분율 51.05%)인 두산인프라코어는 시총이 2조4000억원으로 절반 정도다. 두산인프라코어가 보유한 두산밥캣 지분가치 외에도 회사 영업활동으로 벌어들인 가치(작년 영업이익 6586억원)까지 합하면 시총이 턱없이 적다는 의견이다.

한 금융투자업계 관계자는 "삼성물산은 언제나 삼성전자 지분가치 만큼도 시가총액에서 반영받지 못했다"며 "현대건설과 현대엔지니어링의 관계도 그렇게 될 것"이라고 말했다.

또는 현대엔지니어링 지분을 다수 보유한 정의선 현대차그룹 회장이 회사 시총을 높게 받아서 지배구조 개편 등 다른 목적에 활용할 것이라는 관측도 나왔다.

이 관계자는 "현대엔지니어링이 증시에서 시총을 높게 받으면 정 회장이 보유한 지분(11.72%) 가치도 그만큼 높아진다"며 "정 회장은 이후 현대엔지니어링을 현대건설과 합병시켜 현대차 지분을 늘리려 할 수도 있고, 또는 상장으로 확보한 자금을 지주회사 설립 등 다양한 용도에 활용할 가능성도 있다"고 말했다.

이에 대해 현대엔지니어링 측은 상장 전에 시총을 가늠하기 어렵다는 입장이다. 현대엔지니어링 관계자는 "우리 회사 시총이 10조원이라는 말은 증권가에서 나온 것일 뿐 정확하다고 말하기는 어렵다"며 "객관적인 가치평가를 거쳤다고 보기는 어렵지 않을까 생각한다"고 말했다.

sungsoo@newspim.com