'펀더멘털∙달러약세∙자산매력' 위안화 강세 유도

위안화 국제화 확대, 3위 기축통화 부상 전망

주식시장 영향 확대, 항공∙제지 업종 수혜 기대

[서울=뉴스핌] 배상희 기자 = 중국 위안화 강세 기류가 더욱 뚜렷해지고 있다.

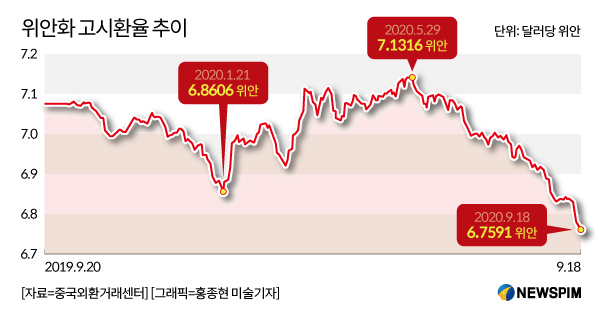

중국 인민은행 산하 외환거래센터는 18일 역내시장에서 위안화의 달러대비 기준환율을 전거래일 보다 0.0084위안 내린 6.7591로 고시했다. 이는 위안화의 달러 대비 가치가 0.12% 상승했다는 의미다. 이날 고시환율은 지난 2019년 5월 6일(1달러=6.7344위안) 이후 16개월 만에 최저치를 기록했다.

8월 들어 위안화 가치는 안정적인 상승 가도를 타면서, 한달 간 위안화 가치는 1.84% 올랐다. 특히, 9월 들어 위안화 강세 기류는 더욱 뚜렷해졌고, 위안화의 달러대비 기준환율은 지난 16일 달러당 6.7825위안을 기록하며 6.7위안대로 떨어진 이후, 17일 6.7675위안, 이날 6.7591로 사흘 연속 하락세(가치 상승세)를 이어가고 있다.

◆위안화 강세 지속, 6.5위안 돌파 예상

시장 전문가들은 △중국 경제가 신종 코로나바이러스 감염증(코로나19)의 충격에서 빠르게 회복되며 견고한 펀더멘털(기초체력)을 입증, 경기회복에 대한 기대감이 높아지고 있다는 점 △미국 달러화 약세가 장기화 되고 있다는 점 △위안화 자산 매력 확대에 따른 해외투자자 유입이 확대되고 있다는 점 등을 들어 위안화 강세 흐름이 당분간 지속될 것으로 예상하고 있다.

중국은행국제증권(中銀國際證券∙BOCI증권) 쉬가오(徐高) 수석이코노미스트는 위안화 강세의 가장 주된 원인으로 '달러화 약세'를 꼽았다. 5월 들어 달러 인덱스는 100선에서 93선 밑으로 후퇴한 상태다. 9월 18일 현재 달러인덱스는 92.96에서 거래되고 있다.

여기에 최근 연방준비제도(Fed·연준)는 연방공개시장위원회(FOMC) 정례회의에서 기준금리 0.00~0.25%를 동결하면서 2023년까지 '제로금리' 기조를 유지할 것임을 시사했다. 이렇게 되면 미국과 중국의 금리차가 더욱 벌어질 것으로 예상된다. 현재 미국과 중국의 10년만기 국채 수익률 차이는 240bp(1bp=0.01%포인트) 까지 확대됐다.

중국 동방금성연구발전부(東方金誠研究發展部) 차오위안위안(曹源源) 기술 총감은 "단기적으로 달러인덱스가 상승할 가능성은 있지만, 중국 경제 회복세 및 위안화 자산 매력 확대가 위안화 가치의 안정적 상승세를 유도할 것"으로 관측했다.

전문가들은 "향후 위안화 가치의 상승 흐름은 앞서 나타난 절상(가치 상승) 흐름에 비해 훨씬 뚜렷하게 연출될 것"이라고 전망했다.

더욱 명확해진 위안화 강세 흐름 속에 글로벌 투자은행들은 위안화 환율 전망을 속속 수정하고 있다.

골드만삭스는 향후 1년내 역내시장에서 중국 위안화의 달러대비 기준환율 전망치를 기존의 6.7위안에서 6.5위안으로 수정했다. HSBC 또한 올해 말까지 위안화의 달러대비 기준환율 전망치를 기존의 6.95에서 6.7로 하향 조정했다.

모건스탠리는 2021년 말까지 달러대비 위안화 기준환율이 6.6까지 내려갈 것으로 예측했다. UBS은행 웰스 매니지먼트 최고투자책임자(CIO)는 중국 및 아시아 경제가 회복되면서 내년 9월까지 6.7 수준을 유지할 것으로 예측했다.

위안화 가치가 상승하면서 위안화의 국제화 추세 또한 더욱 확대될 전망이다.

모건스탠리는 최근 연구보고서를 통해 위안화가 달러와 유로에 이어 세계 3위의 기축통화(국제간의 결제나 금융거래의 기본이 되는 통화)가 될 것으로 관측했다. 보고서에 따르면 현재 위안화가 전 세계 외환보유액의 2%를 차지하고 있지만, 2030년에는 그 비중이 엔화와 파운드를 넘어 5~10%까지 확대될 것으로 예상했다.

◆위안화 자산 확대, A주 '항공∙제지업' 수혜

향후 위안화 가치가 상승할 여지가 비교적 크다는 점에서, 해외투자자들의 위안화 자산 보유 비중 또한 늘어날 전망이다. 위안화 자산 보유 비중 확대를 위한 주요 투자 대상은 △부동산 △채권 △주식의 세 가지로 압축된다.

부동산의 경우 △투기 및 기업의 부채 확대를 막기 위한 중국 당국의 규제가 지속된다는 점 △다수의 도시에서 부동산 구매 제한 정책이 시행되고 있다는 점 △부동산은 현금화 하기가 비교적 까다로운 자산이라는 점 등에서 해외투자자의 참여도는 비교적 낮은 편이다.

채권의 경우 최근 들어 해외자본의 투자율이 크게 증가했다. 채권은 주식에 비해 전반적인 변동성과 수익보장성 등이 상대적으로 높은 만큼, 해외자본의 주요 투자처로 지목된다.

중국 중앙국채등기결산유한책임공사(中央國債登記結算有限責任公司)에 따르면 8월 역외기관이 국내채권에 투자한 규모는 전년동기대비 42.82% 늘었다. 해외자본은 21개월 연속 중국채권의 비중을 높이고 있다.

주식은 위안화 가치 상승에 따른 최대 수혜가 기대되는 자산이자, 해외투자자들이 가장 주목하는 자산으로 꼽힌다.

실제로 지난 3월말 위안화 강세 기류가 포착되던 시점부터 해외투자자들은 A주(중국 본토증시에 상장된 주식) 보유 비중을 1000억 위안 가까이 늘렸다.

전문가들은 위안화 가치가 상승하면 △달러화 부채 보유율이 높은 기업 △생산과정에 있어 수입 의존도가 높은 기업이 적지 않은 이득을 볼 것으로 예상한다. 대표적으로 '항공'과 '제지' 업종이 꼽힌다.

항공 업종의 경우 달러화 부채 보유 비중이 비교적 크다. 이에 위안화의 지속적 절상은 항공사의 상환 비용과 임대 비용 부담을 줄여주고, 수입에 의존하는 연료 구매 비용 또한 절감될 수 있다. 이는 항공사의 환차익을 늘려 실적 확대로 이어질 수 있다는 설명이다.

제지 업종의 경우 수입 목재펄프와 폐지를 원재료로 사용하는 기업은 위안화 가치 상승으로 재료 비용 부담을 줄일 수 있다.

중국 제지업계는 폐지와 목재펄프의 공급이 부족해 대부분 수입에 의존하고 있다. 수입 펄프는 달러로 가격을 책정하는데, 위안화 가치가 상승하면 제품 수입 가격이 떨어지게 되고 이는 잠재적인 환차익으로 이어질 수 있다.

pxx17@newspim.com