기관 KODEX 200선물 인버스2X ETF 1067억원 순매수...22.20%↑

[서울=뉴스핌] 김형락 기자 = 지수 반등을 기대하고 레버리지 상장지수(ETF)를 담았던 개인 투자자들이 손실을 맛보고 있다. 예상과 달리 연일 코스피가 내리면서다. 반면 인버스 ETF를 사들인 기관, 외국인은 보유 주식 포지션을 헤지(위험 회피)하며 손실 폭을 줄였다.

12일 한국거래소에 따르면 지난 9일부터 전날까지 개인 투자자들은 KODEX 레버리지 ETF를 약 6300억원 순매수했다. 해당 기간 개인 투자자들이 삼성전자(1조3300억원 순매수) 다음으로 가장 많이 담은 주식이다.

지난 9일 코스피가 2000선 아래로 내리자 지수가 다시 반등할 거란 기대감을 엿볼 수 있는 매수세다.

하지만 코스피가 외국인 투자자들의 대규모 매도로 1830선까지 떨어지며 레버리지 ETF 손실 규모도 불어났다. 지난 9일부터 이날까지 KODEX 레버리지 ETF 손실 폭은 19.73%다.

코스피는 지난 6일 2040.22P(포인트)에서 1834.33P까지 205.89P 빠지며 10.09% 낙폭을 보였다. KODEX 레버리지 ETF 기초지수인 코스피 200 지수는 9.99% 하락했다.

코스피 200은 시장 대표성·유동성·업종 대표성을 기준으로 시가총액 상위군에 속하고, 거래량이 많은 200개 종목 시가총액을 지수화한 것이다.

레버리지 ETF는 기초자산(예 주가지수) 흐름과 같은 방향에 투자해 2배 수익을 추구하는 상품이다. KODEX 레버리지 ETF는 기초자산인 코스피 200 지수 일별 수익률을 2배로 추적한다. 코스피 200 지수가 하루동안 1% 오르면 KODEX 레버리지 ETF는 2% 상승하고, 코스피 200 지수가 1% 하락했을 땐 2% 내외로 내리는 구조다.

개인 투자자와 달리 기관은 지난 6일부터 전날까지 KODEX 200선물 인버스2X ETF를 1067억원 어치 순매수했다. 해당 기간 기관 투자자들이 가장 많이 담은 종목이다.

같은 기간 외국인도 KODEX 200선물인버스2X ETF를 242억원 순매수했다. 한진칼(619억원 순매수) 다음 2번째로 가장 많이 산 주식이다.

인버스 ETF는 기관 투자자들이 보유하고 있는 주식 포지션을 일정 부분 헤지하는 용도로 많이 이용한다. 지난 9일부터 이날까지 KODEX 200선물인버스2X ETF는 22.20% 수익률을 기록중이다.

한 자산운용사 관계자는 "인버스 ETF는 지금처럼 주식시장은 떨어지는데 주식 포지션을 많이 가지고 있을 때 투자해 헤지 용도로 활용할 수 있다"고 설명했다.

인버스 ETF는 주가가 하락할 때는 수익을 얻지만, 주가가 상승할 때는 손실을 입는다. KODEX 200선물인버스2X ETF는 기초자산인 코스피 200 선물지수의 일별 수익률을 음(陰)의 2배수로 추적한다. 코스피200 선물지수가 하루 1% 하락하면, KODEX 200선물인버스2X ETF는 2% 상승하는 구조다.

코스피 200선물지수는 코스피 200 지수가 미래에 어떻게 결정될 것인지 예측하는 지수다.

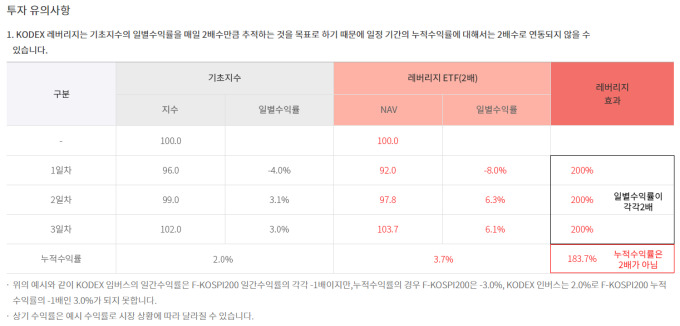

전문가들은 시장 전망에 따라 레버리지, 인버스 ETF로 포트폴리오를 구축하되, 장기투자보다 단기투자가 적합한 상품이라고 강조했다. 일별수익률은 기초지수 움직임의 2배를 추적하지만, 누적수익률은 시장 상황에 따라 더 많이 날 수 있고, 더 적을 수도 있기 때문이다. 투자기간 전체를 누적해 기초지수 움직임의 2배수 추구하는 건 아니기 때문이다.

잦은 변동성을 보이는 주식시장에서는 기초자산의 누적수익률과 레버리지, 인버스 2X(2배) ETF 누적수익률 차이가 벌어질 수 있다.

예를 들어 기초지수와 레버리지 ETF 가격을 모두 100이라고 가정했을 때, 기초지수가 첫날 10% 오르고 둘째날 10% 떨어지면 기초지수 누적수익률은 -1%가 된다. 100→110→99 순으로 지수가 바뀌기 때문이다. 같은 기간 레버리지 ETF 누적수익률은 -4%다. 20% 올랐다 20% 떨어지면 100→120→96 순으로 ETF 가격이 바뀐다. '음의 복리효과'가 생기기 때문이다.

지수 저점에 대한 판단이 어려운 때라는 점도 고려해 투자판단을 내릴 것을 조언했다.

최석원 SK증권 리서치센터장은 "개인 투자자들 사이에서 조정 시 매수(Buy the Dips) 전략을 펼치면서, 주가가 한번 오를 때 크게 오르는 쪽으로 베팅하는 현상이 나타나고 있다"며 "코로나19 확산 사태가 아직까지 끝나지 않은 시기 불확실성에 베팅해 손실을 볼 수 있는 상황"이라고 말했다.

그는 "코로나19 확산이 투자자들에게 생산, 소비, 투자 활동이 블랙아웃(중단) 될 수 있다는 우려와 공포를 심어줬다"며 "코로나19를 과거 메르스, 사스 때 충격과 다르게 보기 시작했다"고 전했다.

이어 "지금 주식시장은 코로나19 확산이 경기침체로 이어지는지를 테스트하는 과정으로, 만일 경기침체와 금융위기 우려로 펀드런까지 현실화하면 외국인 매도로 더 빠질 수 있다"며 "이번달 미국에서 확진자가 통제되는 모습을 보인다면 바닥신호로 여길 수 있겠지만 언제든 슈퍼 확산자가 생길 가능성이 남아 있어 지수 바닥이 얼마일지 예단하긴 어렵다"고 진단했다.

rock@newspim.com