해외투자 9월말 기준 527조2000억원...324.9% 증가

보험사, 증권사, 투자펀드 해외자산 확대가 해외투자 주도

[서울=뉴스핌] 김신정 기자 = 올해 수익률이 높은 회사채와 여신전문금융회사채(여전채) 투자, 해외투자 그리고 부동산 실물자산 등에 투자하는 대체투자부문이 크게 늘었다.

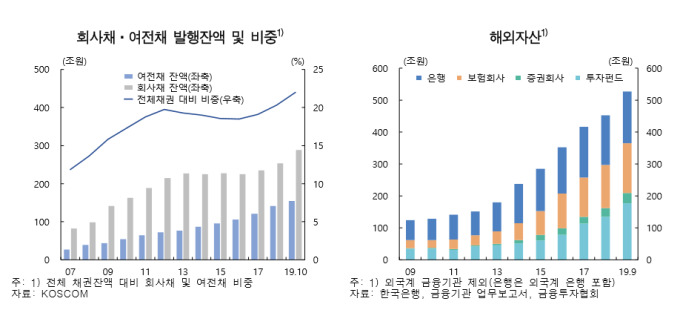

회사채와 여전채가 전체 채권에서 차지하는 비중은 지난 2007년 말 11.8%에서 올해 10월 말 기준 22.0%로 늘었다. 해외투자도 2009년 말 124조1000억원에서 올 9월말 527조2000억원으로 324.9% 급증하면서 금융기관의 운용자산 대비 비중도 4.5%에서 9.8%까지 올랐다.

26일 한국은행이 발표한 '2019 하반기 금융안정보고서 주요 내용'에 따르면 보험사와 증권사, 투자펀드의 해외자산 확대가 전체 해외투자 증가를 주도했다. 이들의 해외자산 규모는 10년전인 2009년 말 62조원에서 올해 9월 말 기준 365조2000억원으로 489.3% 증가했다.

또 대체투자가 전체 투자펀드에서 차지하는 비중은 지난 2007년 말 5.1%에서 2019년 10월 말 33.9% 상승했다. 유형별로는 부동산펀드의 비중이 2.2%에서 14.8%로, 특별자산펀드는 2.9%에서 13.5%로 늘었다.

부동산투자신탁(리츠, REITs)도 지난 2007년 말 5조원에서 지난 6월 말 46조6000억원으로 831.8% 증가했다. 리츠는 다수의 투자자로부터 자금을 모아 부동산 소유지분이나 주택저당담보증권에 투자하거나 부동산관련대출 등으로 운영해 얻은 수익을 투자자에게 되돌려 주는 금융상품을 말한다.

이와 함께 은행과 보험사는 자산대비 위험액 비율과 레버리지 비율이 하락한 반면 증권회사와 투자펀드는 오른 것으로 나타났다. 증권사의 자산대비 위험액 비율은 지난 2009년 말 2.5%에서 지난 6월 말 3.8%로 1.3%포인트(p) 상승했다. 투자펀드는 위험선호 성향이 강한 사모펀드 비중이 34.0%에서 61.4%로 올랐다.

한은은 "국내 금융기관들의 자본적정성 등 복원력이 과거보다 개선돼 아직까지 시스템 리스크를 우려할 상황은 아니다"는 입장이다.

다만 저금리 기조가 지속되면서 향후 수익률 추구 경향이 거세지고 있어 시스템 취약성에 대해선 주의를 당부했다. 그러면서 한은은 "금융상품 투자 및 금융기관의 영업행태 등에 대한 모니터링 체계를 보다 강화하겠다"고 덧붙였다.

aza@newspim.com