SK건설, SK하이닉스 등 계열매출 많아..두산건설, 차입금 많아 위험

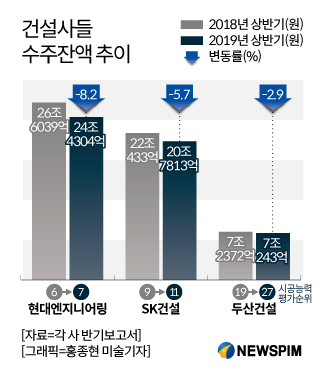

[서울=뉴스핌] 김성수 기자 = 올해 시공능력평가순위가 하락한 현대엔지니어링, SK건설, 두산건설이 1년 전에 비해 수주잔고가 감소한 것으로 조사됐다.

이 중 현대엔지니어링, SK건설은 계열사 매출이 있어서 수주잔액 감소가 큰 위험요인이 되지 않을 것으로 전망됐다. 반면 두산건설은 단기 차입금이 많은 만큼 수주 곳간이 비어가는 데 따른 충격이 더 클 것으로 예상됐다.

2일 건설업계에 따르면 작년 6위에서 올해 7위로 순위가 떨어진 현대엔지니어링은 올해 상반기 수주 계약잔액이 24조4304억원으로 집계됐다. 이는 작년 상반기 수주액인 26조6039억원에 비해 8.2% 감소한 수치다.

|

현대엔지니어링의 국내 수주잔액은 10조1215억원으로 전년대비 24.4% 증가했다. 하지만 해외 수주잔액이 14조3089억원으로 전년대비 22.5% 감소한 데 따라 전체 수주잔액이 줄어들었다.

SK건설은 시공능력평가순위가 작년 9위에서 올해 11위로 하락했다. 10위권 밖으로 떨어진 것. 올해 상반기 수주잔액은 20조7813억원으로 전년대비 5.7% 감소했다. SK건설도 국내보다는 해외 부문에서 수주잔액이 큰 폭 감소했다.

관급(국내) 수주잔액은 1조2177억원으로 전년대비 21.9% 늘었지만 민간(국내) 수주잔액은 14조1503억원으로 4.9% 줄었다. 해외 부문도 5조4131억원으로 1년 전보다 12.3% 줄어들었다.

두산건설은 작년 19위에서 올해 27위로 순위가 하락했다. 올해 상반기 수주잔액은 7조243억원으로 전년대비 2.9% 위축됐다.

전문가들은 현대엔지니어링, SK건설과 두산건설에 대해 상반된 평가를 내놓았다. 우선 현대엔지니어링은 올해 플랜트 부문 매출이 둔화될 전망이지만 재무 안정성이 높고 계열사 매출이 있어서 크게 우려하지 않는다는 분석이다.

한국신용평가 관계자는 "현대엔지니어링은 신규 프로젝트 착공이 지연되는 데다 준공 현장이 증가하고 있어서 올해 플랜트 부문의 외형이 둔화될 것으로 예상한다"면서도 "하지만 국내 건축 및 계열사 공사 매출로 이를 보완할 수 있을 것"이라고 말했다.

이어 "주택경기가 하강 국면에 진입해 과거보다 영업현금흐름 변동성이 확대될 것"이라면서도 "다만 사실상 무차입 상태일 정도로 재무구조가 양호하기 때문에 영업현금흐름 변동성에 충분히 대응할 수 있을 것"으로 내다봤다.

SK건설도 SK하이닉스를 비롯한 계열사 매출 물량이 많아서 단기적으로 수익성, 재무구조가 양호할 것으로 전망됐다.

김웅 나이스신용평가 선임연구원은 "SK건설의 작년 말 기준 조정부채비율(389.9%)과 조정자기자본(8763억원)을 보면 주요 경쟁사에 비해 재무구조가 좋지 않다"며 "당기순이익과 현금흐름은 양호하지만 자기자본 규모가 작아서 추가손실이 발생했을 때 재무구조에 충격을 받을 가능성이 높다"고 말했다.

하지만 "SK건설은 SK하이닉스 발주공사를 비롯한 계열사 매출 물량이 풍부하다"며 "이를 고려하면 해외공사 원가율이 높아지더라도 단기적으로 양호한 수익성과 재무구조 개선을 이어갈 수 있을 것"이라고 전망했다.

반면 두산건설에 대해서는 부정적인 평가가 잇따랐다. 두산건설은 단기 차입금이 많아서 유동성 위험이 높기 때문에 주택경기 둔화의 충격이 클 것이라는 분석이다. 수주잔액 감소는 그러한 점에서 위험신호로 해석됐다.

정익수 한국신용평가 선임애널리스트는 "두산건설은 수익창출 능력에 비해 과중한 차입부담이 지속되고 있다"며 "두산중공업의 출자 이후에도 두산건설은 잔여차입금 상환일이 3개월 단위로 돌아오고 있어서 단기 상환부담이 여전히 높다"고 말했다.

이어 "일부 사업장에서는 추가원가가 발생할 가능성이 있어 국내 주택경기 하강 기조로 충격을 받을 수 있다"며 "두산건설의 자체 현금창출력으로는 금융비용을 확보하기 어려운 만큼 취약한 재무구조가 지속될 것"이라고 내다봤다.

sungsoo@newspim.com