유로화 KP물 환헤지 프리미엄을 수취...자산다변화 투자대안

[서울=뉴스핌] 김형락 기자 = 현대차증권은 장기 공사채 KP물(Korean Paper) 투자로 높은 캐리 수익(보유 이익)을 추구할 수 있다고 밝혔다.

김준용 현대차증권 연구원은 26일 "KP물 투자전략으로 은행채, 듀레이션(잔존 만기) 대응을 위해선 장기 공사채를 추천한다"며 "금리 측면에서 은행 영구채(코코본드)도 좋다"고 말했다.

이어 "유로화 KP물은 환헤지 프리미엄을 수취할 수 있어 수익률과 자산다변화 측면에서 좋은 투자대안"이라며 "환 헤지(위험 회피)는 단기로 대응하는 것이 유리하다"고 설명했다.

KP물이란 국내 기관이 역외시장에서 발행하는 외화표시채권이다. 현재 KP물 잔액은 1500억달러(170조1000억원) 가량이다. 작년에는 이종통화를 포함해 약 330억달러(37조4220억원) 어치 KP물이 발행됐다.

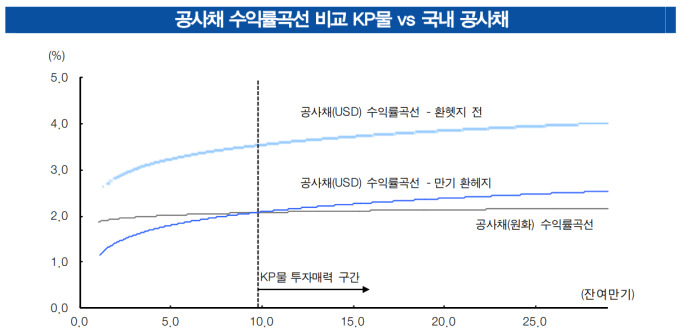

김 연구원은 "KP물은 금리 수준이 원화채권보다 높아 익숙한 국내 기업에 고금리로 투자하는 효과를 누릴 수 있지만 한-미 금리 역전으로 환 헤지 비용이 상승하면서 투자자들은 쉽게 투자에 나서지 못하고 있다"고 전했다.

환 헤지 환경과 금리방향성 모두 KP물에 우호적이라는 게 김 연구원의 진단이다. 그는 "환 스왑(교환)시장 내 원/달러 스왑레이트(현물환율과 선물환율의 차이)의 눌림은 KP물의 투자매력도를 낮추는 가장 큰 요인으로 작용했다"며 "한·미 단기금리 차가 축소되고, 환 스왑시장의 수급여건 또한 개선될 것으로 보여 향후 투자여건도 나아질 것"이라고 했다.

김 연구원은 "KP물의 금리방향성은 아래로 향하고 있다"며 "미 국채 수익률이 하락세로 돌아섰고, 한국 펀더멘털을 반영하는 외평채 스프레드와 개별 발행주체들의 신용 스프레드는 모두 축소여력이 있다"고 말했다. 다만 일반기업의 경우 등급하향 우려가 존재한다고 지적했다.

달러화표시 KP물의 수익률은 '미 국채 수익률+외평채 스프레드+개별 신용 스프레드'로 구성된다.

rock@newspim.com