자회사 케이프證 SK인수 관련 노이즈, 단기 부담으로 작용할 듯

[뉴스핌=우수연 기자] 자회사 케이프투자증권을 통해 SK증권 인수를 추진중인 케이프 주가 흐름에도 시장 관심이 쏠리고 있다.

케이프는 선박용 실린더라이너를 생산하는 업체로 조선업과 자회사인 케이프투자증권을 통해 활발한 인수금융 사업을 영위하는 조선업과 금융업 중간 성격을 갖는 회사다.

다만, 올해들어 조선 업종 주가가 전반적인 상승세 속에서 케이프가 조선주와 같은 흐름을 보이며 반등을 이어갈 지, 아니면 자회사의 SK증권 인수 이슈에 따라 주가가 연동될 지 다양한 관측이 제기된다.

◆ SK증권 인수 난항, 이슈는 '금융기관 대주주 신용공여'

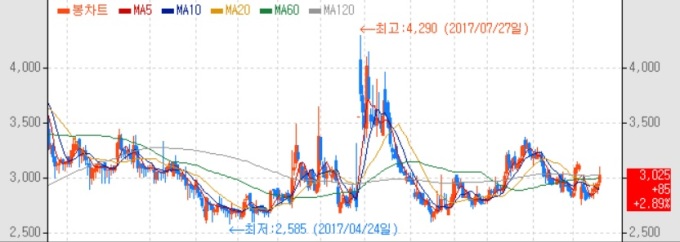

케이프 주가는 자회사인 케이프투자증권이 SK증권 지분 인수 우선협상대상자로 선정된 지난 7월말 무렵 4290원까지 치솟았다. 이후 8월 본계약이 체결되면서 주가는 서서히 빠지기 시작했고 이슈가 잠잠해지는 가을 무렵에는 2600원까지 떨어졌다.

지지부진한 흐름을 보이던 케이프는 올해 초부터 전반적인 조선업종 주가가 상승세로 전환하면서 상승하는 듯했다. 하지만 지난 5일 케이프투자증권이 SK증권 대주주 변경 승인을 앞두고 금융당국의 부정적 기류가 감지된다는 소식에 상승폭을 반납했다.

케이프 측은 SK증권 인수 구조가 LIG투자증권 인수 당시와 같은 구조로 이뤄질 예정이고, LIG투자증권 인수도 금융당국의 승인을 받았기 때문에 이번에도 크게 문제가 없을 것이란 판단이다.

다만 금융당국 스탠스는 사뭇 다르다. LIG투자증권(현 케이프투자증권)의 경우 총 인수대금 중 절반 가량을 대주주인 케이프가 자체 조달했고 나머지를 LP를 통해 조달했다. 이번에도 같은 방식으로 PEF를 만들어 케이프투자증권이 절반 가량을 자체 조달하고 나머지를 LP로 채울 예정이다.

차이점은 첫번째 인수에서 전체 인수자금의 절반 가량을 댔던 케이프는 제조업을 영위하는 회사지만, 이번 SK인수전에서 절반 자금을 조달하는 케이프투자증권은 금융기관이라는 점. 자본시장법상 금융투자업자는 대주주에 대한 신용공여가 제한된다.

대주주 변경승인 이슈가 시간을 끌며 장기화될 경우에는 결국 케이프 주가에는 부정적 영향으로 작용할 수도 있다. 이미 주가는 지난 여름 SK증권 인수로 인한 상승폭을 반납했다. 조선업종 회복에 따른 상승을 따라가기에도 이번 이슈에 따른 단기 부담감은 있다.

◆ 조선업종 상승 온기, 시차 두고 조선 기자재株까지 번져

케이프투자증권은 케이프가 100% 지분을 보유한 사모펀드 케이프인베스트먼트가 출자해 인수한 회사다. 케이프인베스트먼트와 LP들이 인수를 위한 별도의 사모펀드와 특수목적회사(SPC)를 설립하고, 최종적으로 해당 SPC가 보유한 케이프투자증권 지분율은 82.35%다.

지난 2016년 3분기부터 연결로 케이프투자증권의 이익이 모회사에 잡히기 시작하면서 케이프의 실적도 눈에 띄게 개선됐다. 2015년까지 3년 연속 영업손실을 기록하다가 2016년말 기준으로 61억원의 흑자로 전환했다. 2017년 3분기까지도 128억원의 흑자를 낸 것도 케이프투자증권에서 잡힌 연결이익 덕이다.

다만 회사 측은 아직까지 SK증권 인수가 마무리되지 않았다고 해서 케이프투자증권 자체에 대한 펀더멘탈 문제가 발생한 것은 아니며, 꾸준한 이익을 내고 있기 때문에 케이프 모회사 자체에 주는 영향은 크지 않을 것이란 판단이다.

케이프 관계자는 "인수 자체에서 잡음이 생기더라도 케이프 자체의 펀더멘탈에 큰 영향을 주는 것은 아니다"며 "케이프 같은 기자재 회사 주가는 항상 대기업 중공업 회사보다 먼저 떨어지고 늦게 오르는 경향이 있다"고 말했다.

아울러 장기적으로는 케이프의 본업인 조선 관련 기자재 사업도 현대중공업, 삼성중공업 등 굵직한 조선주들이 턴어라운드하면서 주가를 뒷받침해줄 것을 기대했다. 케이프가 생산하는 실린더라이너 수주의 주요 고객사는 두산엔진, 현대중공업, STX중공업 등이다. 올해들어 현대중공업 주가만 해도 30% 이상 올랐다.

김홍균 DB투자증권 연구원은 "조선업의 전방산업인 해운 경기가 2017년 일부 선종부터 바닥을 탈피하는 모습을 보였다"며 "선박 시장에서 중고선 거래를 시작으로 신조선 발주, 선가 상승까지 이어지며 올해부터는 선박 발주가 본격화되는 시기가 될 것"이라고 말했다.

[뉴스핌 Newspim] 우수연 기자 (yesim@newspim.com)