[편집자] 이 기사는 2월 16일 오전 11시16분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=황세원 기자] 지난 10년간 중국은 글로벌 금융위기와 신창타이(新常態 뉴노멀)하의 산업 재편을 격으면서 어느때보다 심한 격동기를 보냈다. 글로벌 경기는 요동쳤고 중국경제는 양적 성장이 둔화되는 한편, 신(新)산업 성장비중이 커지면서 신창타이로 빠르게 전환했다. 시대흐름에 편승한 기업은 생존했지만 그렇지 못한 기업은 절체절명 위기에 봉착했다. 중국 주요기업의 위기극복 사례를 통해 ‘중국 산업재편의 10년’을 돌아본다.

지난 10년은 세계경제의 격동기였다. 2008년 금융위기 이후 원자재 가격이 폭락했고 중국의 전통산업 A주기업은 전례없는 경영난에 직면했다.

대표적인 기업이 중국 대표 해운사인 중궈위안양(中國遠洋)이다. 중궈위안양은 2007년과 2008년까지만해도 순이익이 190억8500만위안(약 3조1700만원), 108억3000만위안(약 1조8000억원)을 기록했다.

하지만 2008년 글로벌 경기위기 이후 물동량이 급감, 전반적인 해운업이 침체에 빠지면서 직격탄을 맞았다. 2009년 중궈위안양의 적자액은 75억4100만위안(약 1조2500억원)을 기록했고 2011년과 2012년 순이익은 -104억4900만위안(약 -1조7400억원), -95억5900만위안(약 -1조5900억원)을 기록, 적자행진을 이어갔다.

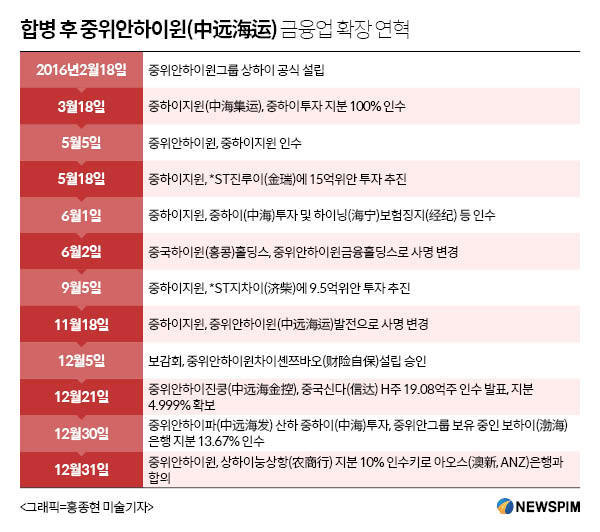

위기극복을 위해 중궈위안양이 선택한 방법은 금융사업 확장이었다. 중궈위안양은 중국의 금융업 전망을 높게 보고 지분참여 및 인수 등을 통해 은행, 펀드, 보험 등 금융자산 확보에 나섰다.

중궈위안양은 2016년 2월 또 다른 대형해운업체 중궈하이윈(中國海運)과 합병하기 전까지 자오상(招商)은행, 자오상(招商證券)증권, 보하이(渤海)은행 등 지분을 적극 인수했다. 합병 후에는 중위안하이윈구펀파잔(中遠海運股份發展, 이하 중위안하이파, 601866.SH/02866.HK)과 중위안하이윈진룽쿵구(中遠海運金融控股, 이하 중위안하이진쿵)를 자사 주요 금융플랫폼으로 정하고 금융자산 재편에 주력, 사업다각화를 통해 돌파구를 마련했다.

|

또 다른 전통산업 철강업은 심각한 생산과잉으로 진통을 겪었으나, 정부 주도 구조조정으로 회생의 출구를 마련한 케이스다.

지난 10년간 중국발 공급과잉 문제는 글로벌 철강업 침체의 ‘원흉’이라는 말이 나돌 정도로 심각했다. 대다수 중국 철강업체가 적자를 기록하며 존폐 기로에 놓였다.

문제의 심각성을 인지한 중국은 정부차원에서 공급과잉 해소에 발벗고 나섰다. 2016년 초 중국당국은 13.5규획(2016년~2020년) 기간 내 철강생산량 1억~1억5000만톤을 감축하겠다는 목표를 제시했고, 이후 각 지방정부 및 철강업체가 연이어 설비폐쇄계획을 발표했다. 현지 매체에 따르면 지난해 1월에서 10월까지 중국은 철강 생산량 4500만톤을 줄이며 연간 감산목표를 조기 달성했다. 중국 철강업체도 감산 및 설비폐쇄 등을 통해 수익개선 효과를 누렸다.

지난해 9월에는 중국 2위 철강업체 바오산강톄(宝山钢铁, 바오강)과 6위 우한강톄(武汉钢铁, 우강)이 주식교환 통한 합병계획에 승인했다. 업계에서는 중국 철강업체간 인수합병(M&A) 및 이에 기반한 철강업 구조조정이 가속화될 것으로 전망하고 있다.

중국이 산업재편으로 진통을 겪은 10년간 유독 '전통산업' 기업만 위기에 빠졌던 것은 아니다. 중국정부는 태양광산업을 7대 신흥산업으로 지정하고 적극 육성했는데, 초창기 정부지원만 믿고 서두르다 낭패를 본 기업도 적지 않다. 대표적인 기업이 바로 톈웨이바오볜(天威保變)과 ST차오르(超日)이다.

태양광산업의 최대 수요시장인 중국은 일찍부터 태양광산업의 잠재력을 높게 보고 적극 육성했다. 그 결과 2006년 중국은 세계 3위 태양전지생산국으로 부상했고 이듬해 2007년에는 1위에 등극했다.

이 기간 중국기업은 승승장구했으나, 무분별한 저가공세가 지속된 결과 전세계 태양광시장은 이른바 '1차 중국발 공급과잉'의 태풍에 직면했다. 2008년 이후 5년여간 유럽 및 미국계 태양광업체가 도산하거나 인수합병(M&A)됐고 정부지원에 기대 생존한 중국기업은 그 자리를 대체했다.

|

중국기업의 저가공세는 얼마 지나지 않아 부메랑이 되어 돌아왔다. 소위 ‘잘나갔던’ 중국 태양광업체는 산업불황 속 적자를 기록하기 시작했고 급기야 파산하는 기업도 생겼다.

2014년에는 중국 태양광 모듈업체인 상하이 차오르(超日)가 대규모 적자를 기록, ‘ST종목(특별관리기업)’에 지정됐으며, 또 다른 태양광패널업체 톈웨이바오볜(天威保變)도 경영난에 허덕이다 대대적인 구조조정을 단행했다.

1차 중국발 공급과잉의 교훈을 얻은 중국은 시진핑정부 이후 무분별한 지원을 축소하고 기업자생력을 키우는 쪽으로 정책방향을 틀고 있다. 중국당국은 태양광, 풍력 등을 생산과잉업종으로 꼽고 과도한 투자를 억제하기 시작했으며 태양광발전에 대한 보조금도 점진적으로 축소하고 있다.

한편 치열한 경쟁 속에서 살아남아 글로벌기업으로 도약한 중국 태양광기업도 있다. 톈허광넝(天合光能, 트리나솔라), 징커넝위안(晶科能源 , 진코솔라), 징아오타이양넝(晶澳太陽能, JA솔라) 등 중국계 태양광업체는 자국시장에서 축적한 노하우를 발판삼아 해외시장 공략에 박차를 가하고 있다.

[뉴스핌 Newspim] 황세원 기자 (mshwangsw@newspim.com)