[편집자] 이 기사는 8월 4일 오후 3시05분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=이지현 기자] 해외투자를 대폭 늘리고 있는 한화생명이 최근 미국 30년 만기 국채에 주목하고 있다. 지난해 중국 국공채 및 회사채 등에 대한 투자를 적극 늘리던 것과 다른 행보다.

미국 국채는 안정성과 수익성이 담보되는데다, 30년 만기 장기물이라 이르면 2020년 도입될 예정인 새로운 국제회계기준(IFRS4 2단계)에도 대비할 수 있다는 판단에서다.

4일 보험업계에 따르면 한화생명은 7월부터 미국 장기 국채를 매입하기 시작했다. 저금리 장기화로 2014년 5.0%였던 운용자산 이익률은 2015년 1분기 4.7%로, 올해 1분기에는 4.0%로 떨어지면서 상대적으로 수익률이 높은 해외 자산에 대한 투자를 늘리고 있는 것.

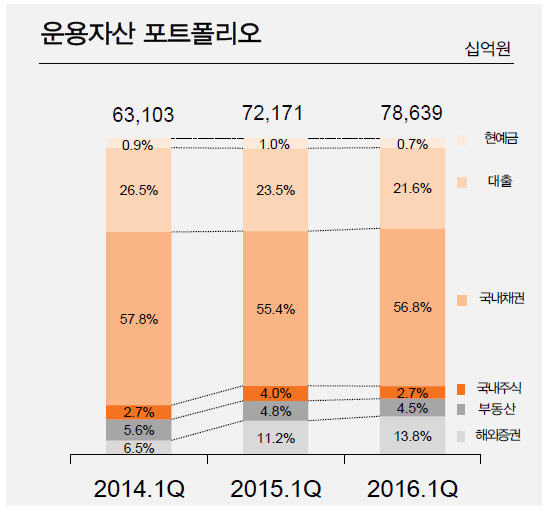

실제 올해 1분기 기준 한화생명의 운용자산 78조6390억원 중 해외증권(해외 채권+주식)은 10조8130억원으로 그 비중이 13.8%에 달했다. 한화생명의 해외증권 투자 비중은 지난 2013년 5.2%, 2014년 11.0%, 2015년 12.2% 등으로 꾸준히 늘어왔다.

지난해까지만 해도 해외증권 투자 비중 확대에는 중국 자산이 대부분을 차지했다. 실제 지난해 한화생명은 중국 공기업 채권을 650억원 가량 매수한 바 있다. 하지만 올해 들어 중국 경기부진이 이어지면서 미국 장기국채나 글로벌 우량 회사채로 관심이 넘어가고 있는 것.

우선 미국 장기국채를 매입하는 가장 큰 이유는 자산 듀레이션(투자자금의 평균 회수 기간)을 늘려 IFRS4 2단계에 대비하기 위해서다.

IFRS4 2단계가 도입돼 부채를 시가평가 하게 되면 보험사의 재무변동성과 부채 듀레이션(투자자금의 평균 회수 기간)은 확대된다. 부채 듀레이션이 늘어나 자산 듀레이션과의 차이(듀레이션 갭)가 확대되면 금리 변동에 따른 위험이 증가하고, 보험사의 건전성 평가 지표인 지급여력비율(RBC)이 급락한다. 보험사들이 자산 듀레이션을 늘리는 데 총력을 기울이는 것도 이 때문이다.

한화생명의 올해 1분기 기준 부채 듀레이션은 6.83년, 자산 듀레이션은 5.70년으로 듀레이션갭은 0.59년으로 상장된 생명보험사 중 가장 길다. 한화생명은 지난 2013년 5.43년이었던 자산 듀레이션을 꾸준히 늘려오고 있다.

또 미국 장기국채는 환율 리스크 관리에 유리하다. 올해는 미국 금리인상 기대, 중국 경기지표 부진 및 브렉시트 (영국의 유럽연합 탈퇴) 등으로 환율 변동성이 커졌고, 이에 따라 환헤지를 최소화할 수 있는 달러자산에 대한 투자를 늘리고 있는 것.

한화생명 관계자는 "장기채권 매물이 국내에는 거의 없다"며 "자산 듀레이션 확대를 위해 기간도 길고 어느정도 안정성과 수익성이 보장된 자산을 찾다 보니 미국 국채 쪽에 주목하게 된 것"이라고 설명했다.

더군다나 한화생명은 다른 생보사들에 비해 과거 고금리 확정형 상품을 많이 판매해 자산운용에 더 적극적으로 나서야 하는 상황이다. 올해 1분기 기준 한화생명의 보험료 적립금(보험부채) 중 고정금리 부채가 차지하는 비중은 49.7%이며, 그 중 6.0%이상 금리 상품이 64.9%를 차지한다.

한화생명 관계자는 "과거 판매했던 고금리 확정형 상품의 비중이 다른 보험사보다 많아 자산운용 수익률을 더 높여야 하는 상황"이라며 "채권뿐 아니라 글로벌 신재생에너지 사업이나 태양광사업 등의 대체투자를 활성화 하는 것도 같은 맥락"이라고 말했다.

이어 "올해 14%수준인 해외채권 비중을 연말까지 18%까지 늘리고 중장기적으로는 22%까지 늘리는 목표를 세웠다"며 "대체투자 역시 올해 14%에서 중장기적으로 18%까지 비중을 확대할 예정"이라고 설명했다.

다만 미국채권 역시 미국 금리인상 등의 변수가 있어 투자 규모나 시점 등은 더 지켜봐야 한다는 입장이다.

이 관계자는 "현재로서는 미국 금리인상 시기를 예측할 수밖에 없어 채권 매입의 명확한 목표를 설정하지 못하고 있다"며 "하반기에도 미국 국채를 매입할 예정이지만 매입 시점이나 규모는 조금 더 두고 봐야 한다"고 말했다.

[뉴스핌 Newspim] 이지현 기자 (jhlee@newspim.com)