[뉴스핌=백진규 기자] 농협은행이 조선해운업 구조조정 직격탄을 맞아 상반기 실적이 적자로 돌아설 전망이다. 이로인해 최상위급인 신용등급(AAA)이 하향 조정 될 수 있다는 얘기가 나온다.

농협은행의 자본여력이 충분해 실제 신용등급 하락은 없을 거라는 게 지배적인 의견이다. 다만, 농협은행이 발행한 코코본드(조건부 자본증권)의 등급은 농협은행의 적자가 지속된다면 하락할 수 있다는 지적이다.

◆ 농협은행 신용등급 하향조정? 우려할 상황 아냐

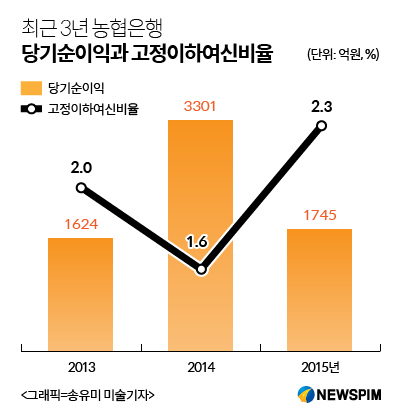

신용등급 하향 조정설은 STX, 대우조선해양 등 부실사태에서 비롯됐다. 이들 기업의 주 채권은행인 농협은행이 작년 한해 동안 1조3000억원 가량의 충당금을 적립했다. 그 결과 당기순이익이 전년 대비 절반 수준으로 줄었다. 고정 이하 여신 비율도 40% 이상 증가해 2.3%에 달했다.

|

올해 상황은 더 악화됐다. 현재 대출 분류상 ‘정상’을 유지하고 있는 대우조선해양의 등급이 한 단계 아래인 ‘요주의’로 하락할 것을 포함해, 조선해운 구조조정에 대비하기 위해 총 1조7000억원의 충당금 적립을 준비하고 있다.

현재 농협은행이 조선·해운 업종에 실행한 대출 잔액은 7조원 규모다. ▲삼성중공업 1조1000억원 ▲현대중공업 1조원 ▲삼호중공업 9000억원 ▲STX조선해양 7700억원 등이다.

농협은행 관계자는 29일 “올해 상반기 기준으로 2000억~3000억원 수준의 적자를 낼 것으로 전망한다”며 “내부적으로는 대우조선해양의 등급을 ‘요주의’로 분류할 계획이나, 만약 ‘고정’까지 내려간다면 충당금 규모도 최대 1000억원 정도 늘어난 1조8000억원에 달할 것”이라고 말했다.

이 관계자는 “단기적으로 빅배스(부실채권을 한꺼번에 정리)에 가까운 대응책을 사용하는 만큼 하반기부터는 실적이 개선될 것”이라고 덧붙였다. 농협은행은 하반기 부실채권 비율이 2014년과 같은 1.6%까지 내려갈 것으로 전망하고 있다.

신용평가사들은 농협은행의 신용등급에 문제가 없다는 반응이다. 김정현 한국기업평가 연구원은 “농협은행의 BIS비율은 14%를 유지하고 있어 자본적정성 수준은 나쁘지 않다”며 “우수한 인지도를 바탕으로 안정적인 시장 점유율과 외형 증가세를 보이고 있다”고 말했다.

그는 다만 농협은행이 발행한 코코본드(조건부 자본증권)에 대해 “농협은행의 자체적인 이익창출로 방어해야 하는 부분으로, 올해 상반기에 이어 하반기에도 적자가 지속된다면 채권에 대한 개별적인 등급 하락이 발생할 수 있다”고 덧붙였다.

채무상환 능력에 문제가 생길 경우 코코본드는 주식으로 강제 전환되거나 상각된다는 조건이 붙어 있다. 만에 하나 농협은행의 상황이 악화되면 정부가 지원책을 마련하더라도 코코본드 투자자들은 손실을 입을 가능성이 상대적으로 큰 편이다.

현재 농협은행이 발행한 코코본드는 총 1조9000억원 규모이며, 올해 하반기에도 2000억원 규모의 코코본드를 추가 발행해 BIS비율에 대비할 계획이다. 정부에서 지정한 ‘시스템적 중요 은행’으로써 2019년까지 BIS비율을 14%로 유지하기 위해서다.

김상만 하나금융투자 연구원은 “농협은행 설립법 상 은행에 문제가 생기더라도 정부 지원이 예상되며, 안정적인 수익구조를 갖춘 만큼 추가적인 업계 부실이 일어나지 않는 한 신용등급에 문제는 없을 것”이라고 설명했다.

[뉴스핌 Newspim] 백진규 기자 (bjgchina@newspim.com)