[뉴스핌=전선형 기자] # 썰렁한 은행창구, 직원은 단 둘 뿐이다. 대출업무를 담당하는 직원과 각종 발급업무를 하는 직원이다. 심지어 은행을 지키던 청원 경찰도 사라졌다. 직원들의 책상에는 화상전화와 컴퓨터가 놓여있다. 동전이나 지폐는 찾아볼 수 없다. 고객들은 은행에 방문해 직접 비밀번호를 입력하지 않아도 화상전화 속에서 지문이나 홍채 인식을 통해 본인확인을 할 수 있고, 필요하다면 대출과 상품가입도 가능하다. 모든 서류는 스마트기기로 전달된다.

‘무(無)현금 은행’ 시대가 코앞으로 다가왔다. 가상으로 그려본 무현금 은행의 일상이지만, 확실한 건 그리 먼 미래의 일이 아니라는 거다.

돈이 없는 은행에서는 잔돈을 바꿔줄 일도, 지폐를 셀 일도 없다. 은행의 영업방식도 가만히 앉아 고객을 기다던 방식에서 벗어나 고객을 찾아다니는 서비스로 변하게 된다. 물론 이같은 변화들은 은행을 포함한 금융권의 인력 구조조정도 불러오게 될 것이다.

◆ 해외에서 이미 운영 중인 ‘무현금은행’

|

무현금 은행은 이미 세상에 존재하고 있다. 대표적인 나라는 바로 스웨덴.

스웨덴 일간지 ‘스벤스카 더그블라넷’에 따르면 스웨덴 4개 대형 은행 중 3곳은 주요 지점의 80% 정도를 무현금점포로 운영 중이다. 지점 5개 중 1개만이 현금을 취급하고 있다는 얘기다.

스웨덴 대표 은행인 스웨드은행(Swedbank)은 지점의 절반이 무현금점포다. 특히 고객이 지점에 찾아오지 않고 상품가입이나 대출을 스스로 할 수 있도록 하며 점포 운영 인력을 최소화했다.

이런 변화에 스웨드은행 인력은 2008년 2만1000명에서 지난 2013년 9월 현재 1만5000명으로 줄었다. 반면 수익성지표인 총영업이익경비율(CIR·영업이익 대비 판매관리비 비율)은 2010년 57%에서 2012년에는 46%로 떨어지며 경영 효율성이 높아졌다.

또한 노르데아은행(NordeaBank)도 무현금점포 운영과 인터넷·모바일뱅킹 등의 비대면 채널을 확산시키며, 2011년 약 3만3000명에 달하던 인력을 2012년에는 약 2만9000명까지 감축했다.

스웨덴 은행들은 자동현금입출금기(ATM)도 폐기처분 중이다. 뉴욕타임스(NYT)는 스웨덴 지방도시를 중심으로 스웨덴은행연합이 공동 운영하는 ATM이 수 백 대씩 사라지고 있다고 전했다.

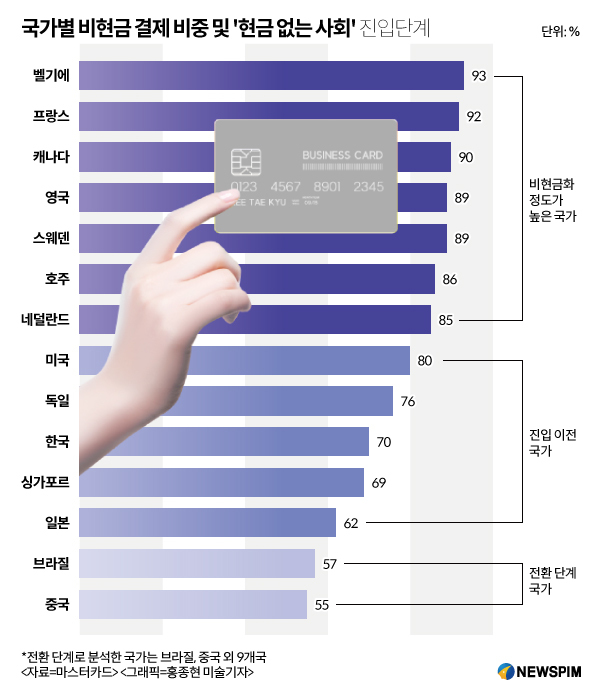

다른 선진국들도 '현금 없는 사회'를 위한 대열에 합류 중이다. 덴마크는 식당이나 옷가게 등 소매 업종에서 현금 결제를 거부할 수 있도록 하는 법안을 마련했다. 독일은 테러나 돈세탁 방지를 위해 모든 현금거래를 5000유로(한화 658만원) 이하로 제한하는 방안을 추진하고 있다.

◆ 은행 텔러 사라지고, 수동적→능동적 서비스로

미국 퍼스트데이타(FirstData)가 펴낸 ‘언뱅크드 제너레이션(The Unbanked Generation) 보고서’에 따르면 미국 35세 이하 소비자의 94%가 온라인을 통해 은행 업무를 처리하고 있다. 더 이상 은행지점을 찾아가 업무를 처리할 이유가 없다는 의미다.

은행을 찾는 손님이 사라진다면, 그에 따른 은행 인력의 축소는 당연한 수순일 것이다. 이미 씨티은행은 ‘디지털 파괴(Digital Disruption)' 보고서를 통해 ’핀테크 급성장‘과 ’현금거래 종료‘ 등으로 향후 10년간 은행권 일자리의 30%가 줄 것이라며 비관적인 전망을 내놓기도 했다.

한 시중은행 관계자는 “은행의 업무가 비대면 채널로 이뤄진다. 사실상 90% 이상이 비대면 거래로 볼 수 있다”라며 “이미 은행의 지점은 줄어들고 있는 형국”이라고 전했다.

이어 “향후 지폐가 사라지면 은행은 지폐를 금고에 넣어서 관리를 안 해도 되니 관리비용이 줄 수 있다”며 “출납 행원에게 나간 비용, 현수송하기 위한 비용 등이 세이브될 것”이라고 전했다.

|

국내 은행들도 다가올 현금 종말에 대비하고 있다. 고객이 찾아오기를 기다리는 대신 ‘지금 바로 원하는’ 고객을 직접 찾아가서 효과적으로 끌어들이는 방법을 연구중이다.

하나금융연구소는 “현금(실물증권)이 없다면, 점포안의 고객서비스 공간을 늘릴 수 있다"며 ”고객에 대한 다양한 편의제공과 고객별 상담을 제공할 여지가 많아질 것”이라고 내다봤다.

이어 “다만 취약 계층 및 입출금 ,자금이체의 경우 현금을 필요로 하기 때문에 지점내 ATM을 활용하거나 자동현금관리기(TCR, Teller Cash Recycler)도입을 검토해야 한다”고 조언했다.

[뉴스핌 Newspim] 전선형 기자 (intherain@newspim.com)