[편집자] 이 기사는 9월 7일 오후 4시 12분에 뉴스핌 프리미엄 뉴스서비스 ‘ANDA’에 먼저 출고됐습니다.

[뉴스핌=윤지혜 기자] 하반기 인수합병(M&A) 대어로 꼽히는 코웨이의 유력한 인수후보로 중국계 자본이 급부상하고 있다. 중국 공기청정기 시장을 장악하는 데 필요한 기업인 데다 3조원대 추정 몸값을 지급할 수 있는 자본력을 갖춘 것으로 평가되고 있어서다.

7일 투자은행(IB)업계에 따르면 지난달 10일 코웨이의 매각 주관사인 골드만삭스는 국내 대기업을 포함해 사모펀드(PEF), 중국과 유럽 기업 등 잠재적인 투자자 총 30여 곳에 투자안내서(티저레터)를 보냈다. 매각 대상은 코웨이의 대주주인 MBK파트너스가 보유한 경영권을 포함한 지분 30.9% 전량이다.

7일 투자은행(IB)업계에 따르면 지난달 10일 코웨이의 매각 주관사인 골드만삭스는 국내 대기업을 포함해 사모펀드(PEF), 중국과 유럽 기업 등 잠재적인 투자자 총 30여 곳에 투자안내서(티저레터)를 보냈다. 매각 대상은 코웨이의 대주주인 MBK파트너스가 보유한 경영권을 포함한 지분 30.9% 전량이다.

이 가운데 복수의 중국회사들이 코웨이 인수에 적극적인 것으로 전해진다. IB업계 고위 관계자는 "투자안내서를 보냈을 때 중국계가 꽤 큰 관심을 보였다"고 했다.

사실 중국계의 코웨이 인수 시도는 이번이 처음이 아니다.

지난 2013년 코웨이가 사모투자전문회사 MBK파트너스에 매각됐을 때도 TCL, 중외합작전자회사 캉자(康佳)그룹이 관심을 보인 바 있다. 지난 인수전에서 캉자그룹은 인수 적격예비후보에 포함되기도 했다.

중국계가 코웨이에 관심을 보이는 까닭은 중국 가전업계 ′베스트셀러′로 떠오른 공기청정기 사업을 확대하기 위함이다.

최근 몇 년간 스모그가 기승을 부리면서 중국 내 공기청정기 시장이 급성장했지만, 내수시장은 외자 브랜드가 장악해 왔다. 최근 중국 내에서도 정통 가전업체뿐 아니라 샤오미 등 IT 업체까지 저가 공기청정기를 출시하면서 시장에 적극적으로 진출했지만 외국 공기청정기 브랜드의 중국 시장 점유율은 81%(2013년 기준)에 달했다.

이 가운데 네덜란드 회사 필립스가 업계 1위를 굳건히 지킬 수 있었던 이유는 한국 웅진코웨이 제품을 OEM(주문자상표부착 방식)생산 방식을 통해 시장점유율을 확대했기 때문이다.

코웨이에 정통한 한 관계자는 "2008년 웅진코웨이가 중국 시장 진출에 실패한 후 2010년 필립스와 손잡고 중국 공기청정기 시장 공략에 나섰다"며 "그간 코웨이가 필립스에 OEM을 제공하면서 시장점유율 1위를 지키고 있었는데 중국 기업이 코웨이를 인수하면 시장점유 1위를 탈환할 가능성이 커진다"고 했다.

그는 "코웨이는 연구개발(R&D) 자체 연구소가 있을 정도로 R&D투자를 많이 하며 기술력을 인정받은 기업이고 중국에서 인수하면 중국 시장뿐 아니라 해외 사업 쪽을 더 확장할 수 있다는 이점이 있다"고 말했다.

또한 높은 매각 가격 때문에 코웨이를 매입할 수 있는 국내 기업들은 한정될 수밖에 없다는 분석도 설득력을 얻고 있다.

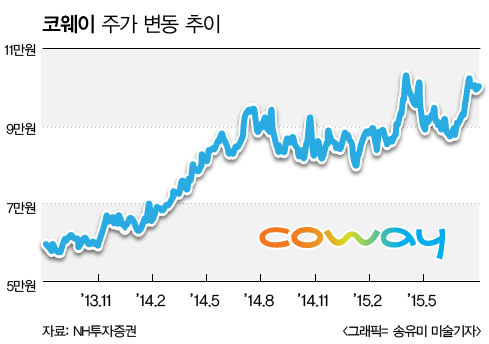

현재 코웨이의 매각가는 약 3조원대로 추정되고 있다. 이는 2년 전 MBK파트너스가 웅진그룹으로부터 코웨이(前 웅진코웨이)를 사들였을 당시 1조1915억원에 비해 2배 이상 상승한 가격이다.

관련 업계는 MBK로 매각할 당시보다 주가 및 기업가치가 2배가량 뛰었고 코웨이의 상반기 실적 증가도 이 같은 매각 가격 상승의 요인으로 보고 있다.

이 때문에 중소·중견 생활가전 업체들은 사실상 인수전 참여가 어렵다는 설명이다.

대기업 중에서도 한국타이어, SK네트웍스, 롯데 등이 인수 후보로 거론됐지만 몸집이 큰 코웨이를 인수하기엔 여의치 않다.

롯데그룹은 현재 경영권 분쟁으로 내홍을 겪고 있어 인수합병(M&A)을 시도하기엔 녹록지 않은 상황이고 한국타이어는 지난 3일 금융감독원 전자공시를 통해 "현재 코웨이 인수전에 참여하지 않고 있으며, 향후 계획도 없다"고 밝혔다.

앞선 관계자는 "국내 자본이 중국으로 팔린다면 아쉽긴 하겠지만 (코웨이) 내부에서 적극적으로 반대하는 분위기까진 아니다"며 "몸집이 커진 만큼 국내에서 마땅한 인수자를 찾기 어렵다면 해외 매수자에 눈을 돌릴 수밖에 없을 것"이라고 덧붙였다.

[뉴스핌 Newspim] 윤지혜 기자 (wisdom@newspim.com)