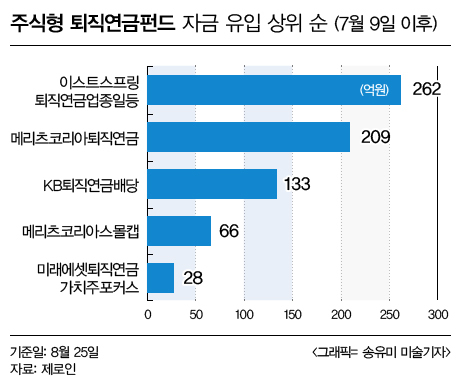

[뉴스핌=이에라 기자] 이스트스프링자산운용의 '퇴직연금업종일등자[주식]클래스C'펀드는 지난달 금융당국의 퇴직연금 위험자산 비중 확대의 최대수혜주다. 퇴직연금에서 주식형펀드 등 위험자산 투자한도를 40%에서 70%로 확대하자 장기 수익률이 뛰어난 이 펀드로 자금이 몰려들었다.  1일 펀드평가사(KG제로인)에 따르면 퇴직연금 위험자산 투자 한도가 확대된 7월 9일부터 지난달 25일까지 이 펀드로 262억원이 순유입됐다.

1일 펀드평가사(KG제로인)에 따르면 퇴직연금 위험자산 투자 한도가 확대된 7월 9일부터 지난달 25일까지 이 펀드로 262억원이 순유입됐다.

같은기간 주식형 퇴직연금펀드중 가장 많이 유입된 것이다.

다음으로 메리츠운용의 ' 코리아퇴직연금자[주식]종류C'(209억원) KB운용의 ' 퇴직연금배당자(주식)C'(133억원) 이 뒤를 이었다. 메리츠운용의 '코리아스몰캡[주식]종류A'과 미래에셋운용의 '퇴직연금가치주포커스자 1(주식)종류C'에도 각각 66억원, 28억원이 유입됐다.

'이스트스프링퇴직연금업종일등자[주식]클래스C '은 퇴직연금 위험자산 투자 비중 확대 이후 설정액 353억원 가운데 절반 이상 자금을 이끄는 저력을 보였다.

장기 수익률이 가장 큰 경쟁력으로 부각됐다는 평가다.

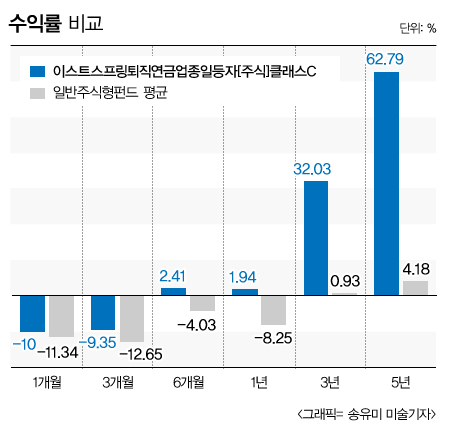

지난 2006년 3월 설정된 이 펀드의 누적 수익률은 149.82%이다. 최근 5년 수익률은 62.79%로 주식형펀드 평균 성과(4.18%)보다 약 10배 이상 높다. 설정된 지 5년 이상된 주식형 퇴직연금펀드 26개 가운데 단연 수익률 1위다.

최근 3년 수익률도 32.03%로 주식형펀드 평균(0.93%) 성과보다 뛰어나다.

최형준 한국투자증권 퇴직연금운영부장은 "7~8월 주식시장이 하락하면서 주식형퇴직연금펀드를 저가 매수하려는 자금 일부가 이동했다"며 "3~5년 장기 수익률이 우수해서 퇴직연금을 신뢰하고 맡길 수 있는 펀드를 투자자들이 선택한 것으로 보인다"고 말했다.

펀드를 운용하는 홍순모 주식운용팀 이사는 단기 시황에 흔들리지 않는 뚝심이 결국 장기적으로 안정적 수익률을 이끌었다고 설명했다.

펀드 변동성도 안정적이다. 이 펀드의 최근 1년 샤프지수는 0.42로 주식형펀드 평균인 -0.38보다 높다. 과거 3년, 5년 샤프지수도 0.70, 0.50으로 주식형 평균 0.00, -0.07보다 높다. 샤프지수는 펀드 수익률의 변동성 크기를 나타내는 지표로 클수록 안정적이다. 즉 샤프지수가 클수록 펀드가 롤러코스터를 타지 않고 안정적이라는 의미다.

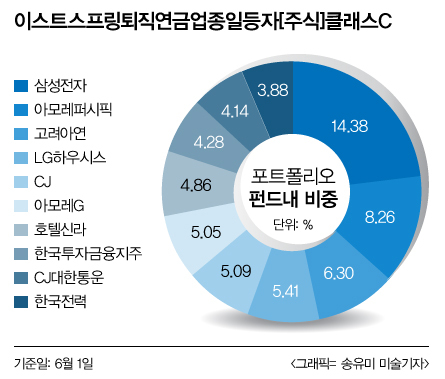

이 펀드는 혼합형이 대부분인 퇴직연금펀드와 달리 주식에 주로 투자한다. '퇴직연금 업종일등 모펀드'를90% 이상 담는다. 벤치마크는 코스피 지수다. 지난 6월 기준 삼성전자(14.38%), 아모레퍼시픽(8.26%), 고려아연(6.3%), LG하우시스(5.41%), CJ(5.09%)등을 편입했다. '구조적 성장주'에 투자한다는 펀드의 운용 철학을 보면 중소형주를 떠올리기 쉽지만 펀드는 대부분 대형 우량주를 집중적으로 담고 있다.

홍 이사는 "중소형주나 코스닥 기업도 성장성이 부각되는 종목이 많지만, 불황을 견딜수 있는 능력이나 경영 관리 수준 등을 보면 장기적 관점에서 옥석을 골라내기 쉽지 않다"며 "검증된 대형주를 중심으로 선별해서 '시간에 투자하면 이긴다'라는 단순한 원칙을 지켜가는 것이 운용전략의 핵심"이라고 설명했다.

홍 이사는 "중소형주나 코스닥 기업도 성장성이 부각되는 종목이 많지만, 불황을 견딜수 있는 능력이나 경영 관리 수준 등을 보면 장기적 관점에서 옥석을 골라내기 쉽지 않다"며 "검증된 대형주를 중심으로 선별해서 '시간에 투자하면 이긴다'라는 단순한 원칙을 지켜가는 것이 운용전략의 핵심"이라고 설명했다.

그는 시장 변동성이 있을 때 오히려 훌륭한 기업을 자신있게 살 수 있는 기회를 제공한다는 측면에서 접근하고 있다.

홍 이사는 "글로벌 저성장, 저금리 기조가 고착화되는 상황에서 매크로 방향성에 대한 베팅은 상당히 큰 불확실성을 가져온다"며 "매크로에 의존하지 않고, 구조적인 성장성을 보유한 기업 위주에 투자하는 운용전략을 유지할 것"이라고 덧붙였다.

종목의 교체주기는 특별히 없다. 주식시장이 크게 하락하거나 변동성이 높아진다고 홍 이사의 기업의 주주가치 창출이 지속되고 선호했던 운용 철학이 유효하면 지속적으로 보유한다. 이스트스프링의 운용 철학은 강력한 경쟁우위를 통해 장기적으로 주주가치를 창출하는 기업에 투자하는 것이다.

최근 홍 이사가 주목하고 있는 업종은 수출진화형 내수, 서비스, 엔터투어 업종(카지노·여행·엔터테인먼트) 등이다.

그는 "벤치마크를 구성하는 대형주 중 전통 수출 제조업은 글로벌 총수요 부진과 경쟁 심화로 업황 부진이 지속되고 있다"며 "한국경제의 고도화 및 이머징 소비의 추세적 확장 가운데서 성장성을 강화하는 업종이 관심 대상"이라고 강조했다.

홍 이사는 퇴직연금이 미래 은퇴자금이기 때문에 단기 수익률에 급급하지 말고 인내를 갖고 시간과 싸움에서 이기라고 조언했다.

그는 "과거 삼성전자가 IMF(국제통화기금) 시절 전후 10만원도 안되었던 시절을 떠올려봐라"며 "시간과 인내의 가치가 장기투자 성공을 위해 얼마나 중요한지 알아야 한다"고 강조했다.

이어 "퇴직연금펀드를 고를 때 단기적인 성과에 연연하기 보다는 장기적으로 검증된 퍼포먼스를 가지고 있는가를 살피라"며 "운용 프로세서나 펀드매니저 등이 일관성을 갖췄는지, 추구하는 운용 철학 등이 어떤 것인지 등을 점검해보라"고 당부했다.

이 펀드의 판매사는 경남은행, 광주은행, 교보생명, 국민은행, 대신증권, 미래에셋생명, 미래에셋증권, 삼성생명, 삼성증권, 신한금융투자, 신한은행, 우리은행, 하나대투증권, KEB하나은행, 하이투자증권, 한국투자증권, 현대증권, HMC투자증권, KB투자증권, KDB대우증권, NH농협은행, NH투자증권이다. 총 보수는 연 1.2%이다.

[뉴스핌 Newspim] 이에라 기자 (ERA@newspim.com)