[편집자] 이 기사는 7월 2일 오전 10시 38분에 프리미엄 뉴스서비스 ‘ANDA’에 먼저 출고했습니다.

[뉴스핌=김성수 기자] 그리스 디폴트 위기 사태는 결국 해결될 것이며, 유럽 관련 상장지수펀드(ETF)를 저가매수하는 데는 지금이 적기라는 분석이 줄을 잇고 있다.

1일 미국 온라인 경제매체 마켓워치는 몇몇 전문가들의 견해를 빌어 그리스 관련 우려가 과도하다고 판단할 경우 지금 시장의 패닉은 훌륭한 매수 기회하면서 유망한 투자상품을 소개했다.

마켓워치는 그리스의 유로존 잔류를 뒷받침할 근거로 ▲주요국 지도자들이 리먼 사태와 같은 충격 재연을 원치 않고 ▲유럽 채권단이 그리스 구제금융 협상 조건을 완화할 가능성이 남아있으며 ▲유럽중앙은행(ECB)이 그리스에 긴급유동성 지원을 계속하고 있는 점 ▲그리스 역시 유로존 잔류를 원한다는 점 등을 제시했다.

먼저 로렌스 맥도날드 소시에테제네랄(SG) 매크로전략 헤드는 "그리스는 결국 유로존에 잔류하게 될 것"이라면서 지금이 유럽에 투자할 기회라고 강조했다.

그는 "시장이 패닉에 빠졌을 때 매수하는 것이 돈을 버는 가장 좋은 기회"라며 "그리스 관련 자산이 다음 주부터 크게 랠리할 가능성이 있다"고 말했다.

또 제임스 폴슨 웰퍼 캐피탈매니지먼트 수석 전략가도 "유럽에선 양적완화가 지속되고 있으며, 이는 유로존 경기를 부양하는 요소"라며 "그리스 주식에 투자하는 것이 너무 위험해 보인다면, 이번 사태로 급락했던 유럽 주식에 대신 투자하는 방법이 있다"고 말했다.

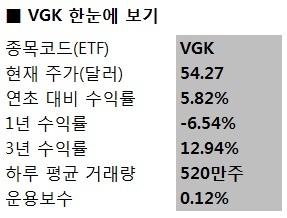

마켓워치는 이런 견해에 따라 유럽 ETF인 '뱅가드 FTSE 유럽 ETF(Vanguard FTSE Europe ETF, 종목코드: VGK)'가 좋은 투자 수단이 될 수 있다고 제시했다. 또 '글로벌X FTSE그리스20 상장지수펀드(Globla X FTSE GREECE 20 EFT, 종목코드: GREK)'가 직접 그리스 주식에 투자할 수 있는 채널로 소개했다.

이어 크레디트스위스의 분석가들은 개별 종목으로는 ING그룹, 크리디아그리콜, 소시에테제네랄, 인테사 산파올로 등 양호한 은행과 보험주에 주목하라고 조언했다고 전했다.

하지만 그리스 주요기업 20종목을 담고 있는 GREK의 경우 1년 수익률은 마이너스 (-)56.84%에 이를 정도로 상황이 좋지 않다. 지난 6월29일 하루 만에 16% 폭락하는 등 최근 20% 넘게 폭락한 뒤 9.49달러 바닥에서 11달러 수준까지 급반등하는 등 변동성을 드러냈다.

이에 비해 VGK는 최근 조정에도 불구하고 올들어 완만한 상승세를 유지하고 있다. 2005년 상장 이래 10년 연평균 5%대 수익률을 기록했고, 최근 5년 두 자릿수 수익률을 보인 VGK의 상대적인 안정성이 매력적으로 다가온다.

◆ VGK, 보유종목과 스펙은?

뱅가드 FTSE 유럽 ETF(종목코드: VGK)는 미국 증시에 상장된 유럽 관련 ETF다. 벤치마크 지수는 FTSE 디벨롭드 유럽 인덱스(FTSE Developed Europe Index)이며, 조만간 FTSE 디벨롭드 유럽 올 캡 인덱스(FTSE Developed Europe All Cap Index)로 벤치마크가 다시 바뀔 계획이다.

이 지수는 스위스에서 영국에 이르는 유럽 주요 선진국들의 대형주와 중형주, 그리고 일부 소형주들도 포함한다.

VGK는 경기방어 소비재와 헬스케어주에 대한 비중이 높고 경기순환 소비재에 대한 비중은 상대적으로 적다.

VGK는 경기방어 소비재와 헬스케어주에 대한 비중이 높고 경기순환 소비재에 대한 비중은 상대적으로 적다.

포트폴리오 구성은 금융주(21.45%), 헬스케어주(14.09%), 경기방어 소비재(13.55%), 경기순환 소비재(10.26%), 공업주(10.23%) 순이다.

주요 종목에는 ▲식품기업 네슬레 2.79% ▲다국적 제약회사 노바티스 2.70% ▲스위스 제약사 로슈 2.42% ▲영국 은행그룹 HSBC홀딩스 2.04% ▲영국 석유회사 브리티시페트롤리엄(BP) 1.42% 등이 있다.

VGK는 하루 평균 거래량이 520만주로 유동성이 풍부한 데다 수수료는 0.12%로 유럽 ETF 중 가장 저렴한 축에 속한다. 배당률은 3.55%로 유럽 ETF 중에서도 높은 편이라서 퇴직을 앞둔 투자자들에게 적합한 상품이다.

알렉스 브라이언 모닝스타 애널리스트는 "VGK는 미국 주식 투자자들에게 좋은 분산투자 대안이 될 수 있다"며 "미국 주식에 비해 저평가돼 있는 것도 투자에 유리한 요소"라고 말했다.

VGK는 지난 5월 기준으로 주가수익배율(PER)이 17.2배를 나타내, 미국 대형주로 구성된 러셀1000지수의 18.9배를 하회했다.

VGK는 추적오차(tracking error) 면에서도 양호했다. VGK의 벤치마크가 될 FTSE 디벨롭드 유럽 인덱스(FTSE Developed Europe Index)는 최근 3년간 연간 기준으로 13.34% 수익률을 올렸다. 같은 기간동안 VGK는 연간 12.94% 수익을 나타내면서 벤치마크와 1% 미만의 오차를 보였다.

미국 ETF전문 사이트 <ETF닷컴> 따르면 VGK는 올 들어 5.82% 상승했다. 지난 1년 동안은 6.54% 하락했으나, 최근 3년간 12.94% 상승해 장기적으로는 오름세를 나타냈다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)