[뉴욕=뉴스핌 황숙혜 특파원] 미국 3분기 경제 성장률이 시장 전문가의 예상을 훌쩍 넘었지만 ‘게임 체인저’로 보기는 어렵다는 의견이 지배적이다.

가계 소비와 민간 투자가 기대만큼 강하게 성장하지 않았다는 지적이다. 미국 경제의 70%를 차지하는 내수 경기가 강하게 살아나지 않을 경우 지난 수년간 이어온 2~2.5% 선의 성장률 박스권을 뚫고 오르기는 어렵다는 주장이다.

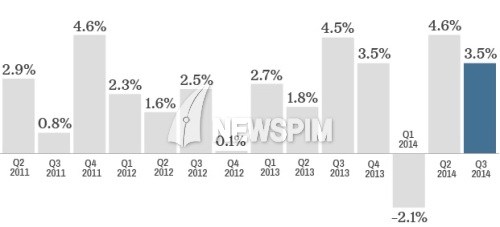

◆ 박스권 갇힌 성장률

3분기 미국 경제는 3.5% 성장했다. 이는 시장 전문가의 예상치인 3.0%를 훌쩍 넘은 수치다.

하지만 헤드라인 수치만큼 속이 알찬 것은 아니라는 데 투자자들의 의견이 모아졌다. 무엇보다 소비자 지출이 1.8% 늘어나는 데 그친 데 대해 실망스럽다는 평가다. 이는 시장 전문가의 예상치인 1.9%와 전분기 증가율인 2.5%를 나란히 밑도는 수치다.

여기에 기업 투자가 5.5% 증가한 것도 높은 점수를 주기는 어렵다는 판단이다. 특히 기계 장비 부문의 투자가 7.2% 늘어나는 데 그쳐 두 자릿수 성장을 예상했던 투자가들의 전망을 빗나갔다.

다만, 정부 부문의 지출이 4.6% 예상밖 급증, 2009년 이후 최고치를 기록한 것이 전반적인 성장률 상승을 이끌어낸 것으로 해석된다.

또 수출이 7.8% 늘어난 데 대해 시장 전문가들은 고무적이라는 평가를 내렸다.

CIBC 월드 마켓의 앤드류 그랜담 이코노미스트는 “민간 소비가 완만하게 늘어나는 데 그쳤다”며 “실물경기가 강하게 살아나고 있다고 보기는 어려운 대목”이라고 주장했다.

플란트 모란 파이낸셜 어드바이저스의 짐 베어드 이코노미스트 역시 “미국 경제가 전반적으로 올바른 방향을 향하고 있다는 사실이 확인됐지만 민간 소비와 투자가 강한 활기를 보이지 않은 점이 실망스럽다”고 말했다.

린지 그룹의 피터 부크바 애널리스트는 “휘발유 가격이 4분기 민간 소비를 얼마나 늘릴 것인지가 관심사”라며 “4분기 3% 성장률을 기록한다 하더라도 연간 성장률은 2.3%에 그칠 것”이라고 말했다.

미국 경제는 지난 2012년 2.3% 성장했고, 지난해에는 2.2%의 성장률을 기록했다. 2.5%에 못 미치는 저조한 성장이 수년간 지속된 셈이다.

◆ 수출 증가 '미스테리'

투자가들이 3분기 성장률 지표 가운데 시선을 집중하는 부분은 수출이다.

상무부에 따르면 3분기 수출이 7.8% 늘어났고, 무역수지 적자가 좁혀진 데 따라 수출이 GDP에 1.3%포인트 기여한 것으로 집계됐다.

이와 관련, 업계 이코노미스트는 ‘서프라이즈’라는 반응과 함께 지표 신뢰성에 대한 문제마저 제기하고 있다.

유로존과 중국, 일본, 러시아 등 주요 교역국의 경제가 하강하고 있고, 라틴 아메리카 역시 실물경기가 부진한 점을 감안할 때 이 같은 수치는 뜻밖이라는 주장이다.

마켓워치는 3분기 성장률 잠정치의 경우 9월 무역지표의 집계가 완료되지 않은 상황에 8월 기준으로 3개월 이동평균치를 반영한다는 사실에 주목했다.

상무부의 지표 산출에 오류가 발생했을 가능성이 없지 않고, 이에 따라 GDP 확정치가 하향 조정될 여지가 높다는 얘기다.

자동차와 엔진 및 부품의 수출이 6.3% 급증한 것을 포함해 3분기 대부분의 수출 항목이 전분기에 비해 증가한 것으로 집계됐다. 수입의 경우 셰일가스 개발의 영향으로 정유 부문 무역수지 적자가 8월 10년래 최저치로 떨어졌다.

유럽과 멕시코가 미국의 주요 수출 지역인 데 반해 8월에는 북미 지역의 비중이 3분의 1에 달한 점도 전체 수출 지표를 왜곡했을 가능성에 설득력이 실리는 부분이다.

세부 사항들을 종합해 볼 때 3분기 수출 및 성장률 지표가 하향 조정되거나 4분기에 가서 악화될 가능성이 농후하다고 시장 전문가는 판단했다.

소시에떼 제네랄의 브라이언 존스 이코노미스트는 “3분기 수출 지표는 투자자들이 경계해야 할 부분”이라며 “유럽과 중국의 경기 둔화를 감안할 때 4분기 이후 이 같은 성장이 지속되기 힘들 뿐 아니라 3분기 수치가 하향조정 될 수 있다”고 말했다.

◆ 소비-주택 4Q 성장률 '발목'

투자가들은 4분기 성장률이 소비 및 주택시장의 부진에 발목이 잡힐 수 있다고 경고하고 있다.

TD증권의 밀란 멀레인 이코노미스트는 “민간 소비와 주택시장이 4분기 더욱 악화될 수 있다”고 내다봤다.

실업률이 지속적으로 떨어지고 있고, 휘발유 가격이 가파르게 하락했지만 성장률을 강하게 끌어올릴 만큼 소비가 살아나기는 어렵다는 얘기다.

고용 지표 개선과 함께 실질적인 임금 상승이 뒷받침되지 않을 경우 가계 지출이 크게 늘어나기는 힘들 것으로 보인다.

이와 함께 내년 중반 연방준비제도(Fed)의 금리 인상이 예상되는 만큼 주택시장이 한파를 낼 수 있다는 분석이다.

[뉴스핌 Newspim] 황숙혜 기자 (higrace@newspim.com)