[편집자주] 이 기사는 지난 10월 14일 오전 9시30분 뉴스핌 프리미엄 뉴스 안다(ANDA)에서 표출한 기사입니다.

우리나라 경제가 저성장·저금리의 패러다임으로 바뀌면서 자산관리에서도 글로벌화가 중요해졌습니다. 뉴스핌은 이런 추세에 맞춰 글로벌 자산관리(GAM: Global Asset Management)에 필요한 전략과 정보를 제공합니다. 보다 체계적인 관리를 위해 국내 유수 금융기관들의 단기(1~3개월), 중기(3개월~1년), 장기(1년 이상) 글로벌 포트폴리오 전략을 종합해 매월 [뉴스핌GAM]으로 독자 여러분을 찾아갑니다.[편집자註]

[뉴스핌=권지언 기자] 지난 9월 글로벌 상품시장은 전방위적인 하락 압력 속에 석 달째 내리막을 걸었다.

글로벌 경기 부진으로 인한 미온적인 수요 성장세, 이에 아랑곳 않는 공급 증가, 연준의 금리 인상 전망과 함께 본격화되고 있는 달러 강세 등의 요인들이 상품시장을 끊임 없이 압박했다.

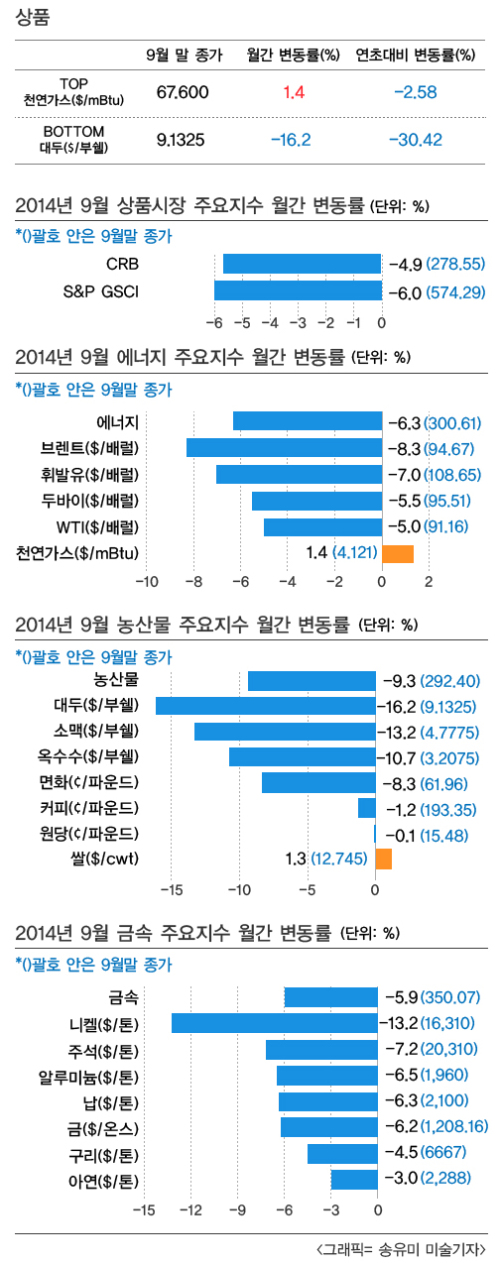

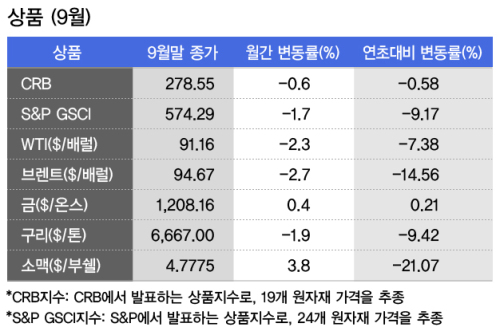

9개 주요 국제상품 가격을 종합한 CRB지수는 9월 한 달 사이 4.9%가 떨어졌으며, 24개 원자재 가격을 추종하는 S&P GSCI지수의 경우 6%가 밀렸다. 3분기 기준으로는 CRB지수가 9.63%, S&P GSCI지수가 12.82% 떨어졌다.

부문별로도 하락 흐름을 비켜간 곳은 없었다. 그 중에서도 농산물 부문이 9.3% 내렸으며 에너지와 금속도 각각 6.3%와 5.9%씩 밀리며 가파른 하락세를 연출했다. 천연가스와 쌀 가격이 1.4%, 1.3%씩 오른 것을 제외하고는 대부분의 품목들의 가격이 내림세를 보였다.

◆ 슈퍼사이클 종료 논란 '고개'

상품시장 약세장이 길어지자 장기간 호황을 의미하는 슈퍼 사이클(super cycle)이 끝났다는 주장들이 다시금 수면 위로 오르고 있다.

비즈니스 스탠다드닷컴은 가장 최근 상품시장 슈퍼사이클은 1999년부터 2010년까지 두드러지게 나타났는데 이 기간 중 인플레이션을 고려한 상품 가격은 60~500% 가량 올랐다고 설명했다.

인도준비은행(RBI)은 얼마 전 발표한 성명에서 글로벌 상품 가격이 이미 변곡점을 지났으며 현재는 내리막을 걷고 있다고 평가했다.

RBI는 "1984년 이후 네 번의 슈퍼사이클이 감지됐는데 마지막은 1990년 말에 나타났다"며 "이는 급격한 산업화와 중국 등 개도국의 도시화에 따른 결과"라고 설명했다.

프랑스 나티시스(Natixis) 은행 상품부문 대표 닉 브라운은 "상품 생산업체들이 급격한 글로벌 성장세를 기대하며 역량 강화에 올인했는데 중국 등이 예상보다 부진하면서 글로벌 상품시장 과잉 상태가 초래됐으며 가격이 하락 압력을 받게 됐다"고 말했다.

◆ 4Q 반등 베팅, 무모한 도전 vs. 현명한 선택?

상품시장 추가 약세 가능성을 두고 전문가들과 투자자들의 시각은 다소 엇갈리고 있다.

지난주 런던서 진행된 세계 상품주간 컨퍼런스(World Commodities Week conference)에서 애널리스트들은 세계 최대 수입국인 중국에서의 수요 부진과 상품시장 내 전반적인 공급 과잉 여건을 이유로 현재의 상품시장 약세 분위기가 지속될 것이라고 입을 모았다.

반면 펀드 매니저들과 금융 관계자들은 상품 가격이 바닥에 근접했음을 시사하는 신호들이 넘쳐난다며 반등에 대한 기대감을 숨기지 않았다.

로이터통신은 과연 어느 쪽의 주장이 현실화할지, 기관이나 주요 투자자들은 과연 지금의 하락장을 매수 기회로 삼을 것인지는 지켜봐야 한다고 강조했다.

다만 통신은 올해 유가 하락세를 주도했던 이라크나 우크라이나와 같은 지정학 리스크, 금속 가격 내리막을 이끌었던 중국의 경기 전망 악화 등의 변수들은 아직까지 유효하다고 주장했다.

더불어 상품시장 낙관론자들 사이에서는 슈퍼사이클이 아직은 진행 중이라는 의견이 두드러지지만 상품 공급자들이 이미 이 같은 긍정적 전망을 선 반영한 결과 공급이 넘쳐나고 있다는 점도 시장의 지속적인 부담 요인이 될 것이라고 덧붙였다.

국제금융센터는 상품시장의 전반적인 하향 안정 추세에는 변화가 없겠지만 낙폭이 컸던 품목들을 중심으로 단기 반등 가능성이 남아 있다고 평가했다.

그 중에서도 이라크와 리비아에서의 생산 호조와 달러 강세 여파로 9월 한 달 5% 정도가 하락한 국제 유가의 경우 중동 불안 등의 지지 요인들이 여전한 만큼 단기적인 숏커버링 및 저가매수세가 유입될 것이란 전망이다.

국금센터가 조사한 주요 투자은행들 역시 4분기 중 브렌트유가 105달러로 9월 말 기록한 94.67달러보다 11% 정도 오를 것으로 내다봤다. 다만 직전월 제시한 전망치보다는 2.5달러가 하향 조정됐다.

주요 투자은행들은 옥수수와 소맥, 구리가격이 모두 4분기 중 상승세를 보일 것으로 예측했으며, 그간 비교적 상승세가 강력했던 알루미늄의 경우 4분기 말 1950달러로 9월 말 기록했던 1960달러보다 더 떨어질 것으로 예상됐다.

[뉴스핌 Newspim] 권지언 기자 (kwonjiun@newspim.com)