[뉴스핌=김연순 기자] # 30대 직장인 김 모씨는 지난 2010년 우리은행에서 '우리전세론'이라는 변동금리형 전세자금대출을 받았다. 김 씨는 지난 2012년 한 차례 대출을 연장한 후, 올해 만기가 돌아오기 전 상환방식을 '비거치식 분할상환대출'로 바꾸기 위해 최근 우리은행을 방문했다. 하지만 은행측으로부터 돌아온 것은 "만기 일시상환만 가능하다"는 답변이었다. 주택담보대출과 신용대출은 '비거치식 분할상환대출'로 전환이 가능하지만 전세자금대출은 은행 자체 상품이건 국민주택기금 상품이건 취급을 하지 않는다는 이유였다.

금융감독원은 2011년 7월부터 시중은행들이 고정금리·비거치식 분할상환대출에 대한 비중 확대 계획을 수립하고 이행할 것을 지도해왔다. 변동금리부, 만기 일시상환 및 거치식 주택담보대출은 금리 상승이나 주택가격 하락 등 여건 변화에 취약한 구조를 갖고 있기 때문이다.

현재 은행권은 고정금리 및 비거치식 대출 비중을 2016년 말까지 각각 전체 주택담보대출의 30% 수준으로 상향하는 자체 목표를 수립하고 추진 중이다.

하지만 주택담보대출과는 달리 전세자금대출의 경우 김 씨의 경우처럼 매달 이자만 내는 거치식에서 원금과 이자를 함께 상환하는 비거치식 분할상환대출로 바꾸고 싶어도 관련 상품이 없어 대출금 상환방식 변경이 불가능한 상황이다.

금융권 관계자는 "전세자금대출은 통상 2년 주기로 만기를 연장하는 개념으로 계약기간이 전세기간에 맞춰 나가는 것"이라며 "(주택담보대출과는 달리) 자금상환 용도에 맞춰 대출이 나간 것"이라고 설명했다. 즉 단기 2년이라는 기간에 맞춰 대출이 실행된 것이기 때문에 분할상환의 취지와 맞지 않는다는 얘기다.

하지만 김 씨의 경우처럼 변동금리형 전세자금대출은 금리변동 여건에 취약할 수밖에 없고, 만기를 네 차례 연장할 경우 8년 동안 이자만 갚아야 하는 실정이다. 만기 연장 시마다 부담해야 하는 보증수수료도 수 십만원에 이르고, 변동금리형 전세자금대출 상품의 경우 대출 후 2년 시점까지는 중도상환수수료도 내야 한다.

이에 대해 우리은행 관계자는 "대출 실행 후 2년이 경과하면 중도상환수수료는 발생하지 않는다"면서 "분할상환으로 전환은 안되지만 (2년 후) 만기 이전이라도 여유가 될 때 대출금을 갚아 나가면 될 것"이라고 설명했다.

금융당국이 금융권에 고정금리·비거치식 분할상환대출 비중 확대를 주문하면서 정작 전세자금대출에 대해선 계약기간이 짧다는 이유로 분할상환을 허용하지 않는 것은 모순된다는 얘기가 나온다. 동시에 전세자금대출 규모가 커지는 상황에서 일률적인 만기 일시상환 구조 역시 가계부담으로 작용할 수 있다.

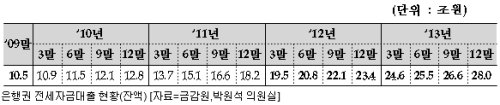

실제로 신한·KB국민·우리·하나·IBK기업은행 등 시중 5개 은행의 지난해 말 전세자금대출 규모는 9조2576억원으로 2년 전과 비교해 2.2배 증가했다. 5개 시중은행이 은행 자체 상품을 통해 빌려준 전세자금 대출은 2011년 말 4조1639억원에서 2012년 말 6조2366억원 등 해마다 큰 폭으로 늘었다. 아울러 금융연구원에 따르면 금융권 전체의 전세대출 연체율은 2011년 3월 말 0.26%에서 지난해 9월 0.74%로 증가한 것으로 나타났다.

금감원은 전세자금대출에 대해서도 분할상환 방식으로의 전환 필요성 등을 점검한다는 방침이다. 금감원 관계자는 "전세자금대출도 고객이 원하면 분할상환 상품을 취급할 수 있을 것"이라며 "(방법, 절차 등에 대해) 검토해 볼 것"이라고 밝혔다.

[뉴스핌 Newspim] 김연순 기자 (y2kid@newspim.com)