[뉴스핌=최헌규 중국전문기자] 중국 부패기업인 사정이 강도를 더하고 있는 가운데 중국 초대형 국유기업 중 하나인 화룬(華潤)그룹 쑹린(宋林 1963년생) 이사장(회장)이 법망에 걸려들었다.

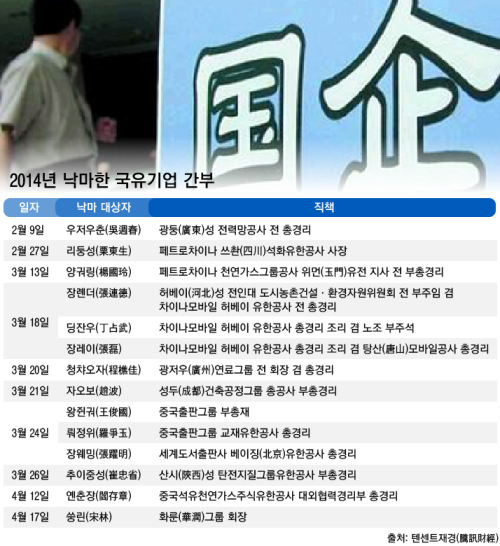

중국당국은 올해들어서만 이미 14명의 국유기업 최고위급 간부들을 비위협의로 조사 처벌한 것으로 알려졌다. 최근에는 저우융캉(周永康) 전 중국공산당 중앙정치국 상무위원의 사법처리가 임박한 것으로 전해진 가운데 그의 휘하 중국 석유천연가스집단(중국석유) , 즉 '석유방' 전현직 45명 간부가 사정의 표적이 됐다.

쑹린 이사장에 대한 조사는 그가 수습 샐러리맨으로 입사해 30년만에 종업원 40만명의 대기업 총수자리에 오른 재계 입지전적 인물이라는 점에서 세간의 주목을 받고 있다.

더욱이 화룬그룹은 중국 본토(A증시)와 홍콩 증시를 합쳐 10개 가까운 상장 회사를 거느린 초대형 국유기업이어서 재계로부터 더 큰 관심이 쏠리고 있다. 당장 쑹 이사장이 당국의 조사를 받게됨에 따라 이 회사가 추진해온 홍콩 증시 추가 상장도 차질이 불가피할 전망이다.

◇쑹린 이사장 독직사건의 전말

중국당국(중앙기율검사위원회)은 17일 홈페이지를 통해 쑹린 화룬 이사장 겸 당위서기가 법과 기율 위반으로 체포돼 조사를 받고 있다고 공식 확인했다. 그는 지난 2013년 7월 언론에 의해 M&A과정상의 독직의혹이 제기된 뒤에도 9개월여동안 정상 업무를 수행해왔으나 결국 사정의 칼날을 피할수 없게 된 것.

2013년 7월 신화사 산하의 경제참고보는 쑹 이사장이 100억 위안대의 산시(山西) 금업(金業)그룹자산 인수과정에서 10억 위안의 국유자산을 고의로 누락해 빼돌리는 독직 비리를 저질렀다고 폭로했다.

이에 대해 당시 화룬그룹 주력사인 홍콩상장 화룬전력 (00836.HK)은 인수과정에 위규사항이 없다고 반박한 뒤 법적 대응할 것이라고 밝혔다.

최근 중국 매체 보도에 따르면 당시 금업그룹 인수 부정에 관련된 사람은 산시성의 산시연성에너지공사 주석 싱리빈인 것으로 알려졌다.

지난 15일 최초 인수 부정 의혹이 제기된지 10개월이 다되는 시점에서 중국 언론들은 추가로 발견한 금업그룹 인수 비리에다 쑹 이사장의 내연녀 관계까지 추가로 폭로했다. 이번 보도에는 따르면 쑹 이사장은 중국 본토와 홍콩 등지에 여러명의 정부(情婦)를 거느려 온 것으로 전해졌다.

중국 언론들은 쑹 이사장이 내연녀 중 한명인 양 모 여인을 화룬그룹 합작회사의 홍콩과 상하이 지점에 근무하도록 해 자신의 뇌물 수수와 돈세탁을 돕도록 했다고 폭로했다.

쑹 이사장은 당국이 인터넷 홈페이지를 통해 비위 조사사실을 공식 발표하기 하루전인 16일 개인명의로 “언론의 보도는 날조이며 중상모략이다. 법적 대응을 강구하겠다”는 입장을 밝힌 것으로 전해졌다.

하지만 기율당국이 전격 체포 조사에 나섬으로써 조만간 쑹 이사장의 모든 비위 혐의가 밝혀질 전망이다. 중국 매체들은 기율검사당국이 올해들어 본격 내사에 나서 위법 비위와 관련한 상당한 증거를 입수한 것으로 전해졌다.

◇ 쑹린은 누구인가, '한국판 김우중?'

쑹린은 샐러리맨으로 시작해 종업원 40만명이 넘은 중국 최대 국유기업의 ‘총수(이사장)’가 된 입지전적 인물이어서 중국 사회와 재계에서 늘 스폿 라이트를 받아왔다.

쑹린 이사장은 1985년 수습사원으로 화룬그룹에 입사한지 만 30년 동안 이 회사에 재직하며 초고속 승진 가도를 달려왔다. 그는 2004년 총경리(사장)에 오르고 2008년에는 화룬그룹의 최고책임자인 이사장에 추대된다.

산둥성 루산(乳山) 출신으로51세인 쑹 이사장은 산둥사범대 중고등학교를 나와 상하이 퉁지(同濟) 대학을 졸업했다. 부친은 해방전 혁명에 참가했으며 산둥사범대학 당위서기를 지낸 것으로 알려졌다.

쑹 이사장은 불과 2년 뒤 찾아올 '불운'을 꿈에도 상상치 못한 채 2012년 인생의 최고 절정기를 맞는다. 공산당원인 그는 그 해 중국공산당 18대 대표가 되고 홍콩 국유기업협회 회장직을 겸임한다. 또한 같은해 중국 개혁인물에 선정되기도 했다. 포춘 잡지는 쑹 이사장을 2012년 50대 중국 재계 영향력있는 인물 중 20위로 뽑았다.

그는 불과 20여일전만해도 화룬그룹 홈페이지에 이사장 신분으로 글을 올렸는데, '고급 경영인에게는 도덕이 능력이상으로 중요하게 요구되는 덕목'이라는 말을 남긴 것으로 알려져 흥미를 끌고 있다.

◇화룬 어떤회사, 종업원 42만명의 공룡기업

화룬은 중국 국유자산위원회 감독관리를 받는 53개 부부급 핵심 국유기업중 하나. 주요 사업은 전력, 부동산, 의약, 유통소매업 등 이다. 화룬그룹에는 실질적으로 기업 형태의 사업단위가 2300여개나 있다. 종업원만 총 42만명을 거느리고 있는 매머드급 회사다.

홍콩에 5개의 상장기업이 있고 중국 본토에는 관계를 포함해 6개 기업이 상장돼 있다. 화룬그룹의 우량 빅3기업인 화룬창업,화룬전력, 화룬부동산 등 3개사는 홍콩 성분지수에 포함돼 있다.

화룬그룹 안팎의 업계인사들은 쑹 이사장의 체포 조사로 인해 화룬그룹의 상장계획에 차질이 빚어질 것이라고 말했다. 화룬그룹은 화룬솽허(双鶴)와 화룬산주(三九) 합병을 추진하고 있으며, 의약사업을 모두 홍콩 증시에 상장시키는 계획을 도모해왔다.

화룬그룹의 의약사업 산하에는 화룬의약산업발전, 화룬산주의약, 화룬솽허약업, 화룬의약상업그룹 등의 핵심 이익사업이 포진해 있다. 또한 산둥 둥어어쟈오(東阿阿膠), 베이징즈주약업, 화룬사이커(賽科)약업, 안후이화위안(安徽華源)약업, 화룬폔즈황야오(華潤片仔黃藥) 등의 기업을 거느리고 있다.

이 가운데 화룬산주, 솽허약업과 둥어어쟈오는 중국 본토 A증시에 상장돼 있다.

앞서 화룬약업그룹은 회사 장기 발전계획에서 의약관련 분야를 2015년까지 홍콩시장에 일괄 상장한다는 목표를 제시한 바 있다.

화룬 사업 통합재편 방안의 골자는 화룬산주와 화룬솽허를 하나의 상장기업으로 통합 합병하고, 즈주약업과 사이커약업을 상장회사에 편입시킨다는 전략인 것으로 알려졌다. 업계 인사들은 쑹 이사장이 중국 관행상 사실상 처벌을 전제로 한 피조사자 신분이 됨으로서 통합재편과 상장 계획도 불투명하게됐다고 밝혔다.

[뉴스핌 Newspim] 최헌규 중국전문기자 (chk@newspim.com)