이 기사는 2월 20일 오후 3시16분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = 지난주 미국의 1월 소비자물가(CPI) 상승률이 공개된 뒤 비앙코 리서치의 대표인 짐 비앙코의 목소리는 한층 확신에 차 있었다. 비앙코는 미국의 물가상승률이 이미 바닥을 형성한 만큼 더 둔화하기 힘들다며 3~4%의 인플레이션이 일상이 되는 새로운 시대에 대비해야 한다고 경고했다.

미국의 인플레이션 동학과 관련해 탁월한 통찰력을 보여준 래리 서머스 전 재무장관 역시 안일한 물가 대응을 경계하며 연방준비제도의 금리인하를 맹신하지 말라고 했다. 연준의 다음 행보가 금리 인하가 아닌 인상이 될 가능성이 15%의 확률로 존재한다고 했다.

월간 물가지표 하나에 너무 큰 의미를 부여하는 것은 위험할 수 있지만 최근 2년여 인플레이션 논쟁에서 발군의 실력을 보였던, 물가 진단과 예측에서 높은 승률을 기록했던 두 사람인 만큼 이들의 이야기는 곱씹어 볼 만하다.

1. 월가의 PCE 물가 전망치 상향

지난주 공개된 미국의 물가지표는 서프라이즈의 연속이었다. 소비자물가(CPI)에 이어 생산자물가(PPI) 상승률도 시장 예상을 크게 웃돌면서 월가의 투자은행들은 이달말 공개될 1월 개인소비지출(PCE) 물가 상승률 전망치를 앞다퉈 높여 잡았다.

1월 CPI에 놀란 시장 참여자들은 PPI에서 위안을 구하려 했지만 결과는 정반대였다.

지난 2월16일 공개된 미국의 1월 근원 PPI는 전월비 0.5% 급등했다. 작년 7월 이후 가장 큰 폭으로 솟구쳤다. 오름폭이 0.1%에 그쳤을 것이라는 시장 전망을 크게 벗어났다. 전년동월비 상승률도 2.0%로 집계돼 12월의 1.7%에서 반등했다. 시장 예상(1.6%)을 0.4%포인트 상회한 수치다. 헤드라인 PPI 역시 전월비와 전년동월비로 각각 0.3% 및 0.9% 상승해 시장 예상(0.1% 및 0.6%)을 웃돌앗다

부문별로는 서비스 PPI가 전월비 0.6% 급등해 작년 7월 이후 최고치를 나타냈다. 의료비 항목(외래환자 진료비)과 금융 서비스(포트폴리오 운용 수수료) 부문의 오름폭이 컸다. PPI에서 이들 항목은 연준이 중시하는 PCE 물가 상승률 산출에 그대로 사용된다.

월가 은행들로선 CPI에 이어 PPI 상승률 마저 예상을 크게 웃돌자 (여기에 수입물가까지 감안해) PCE 물가에 대한 눈높이를 교정할 수 밖에 없었다.

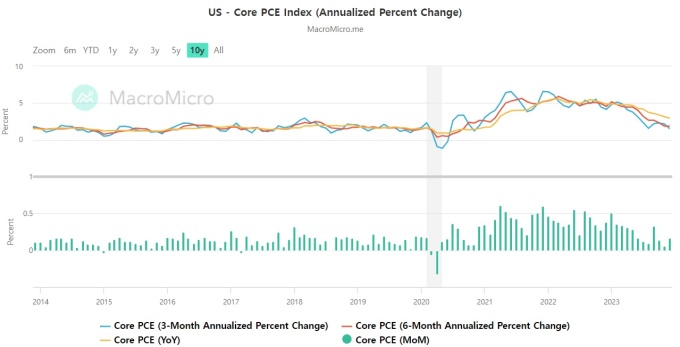

골드만삭스는 1월 근원 PCE 물가 상승률(전월비) 전망치를 종전 0.35%에서 0.43%로 상향 수정했다. JP모건과 시티그룹도 해당 전망치를 각각 0.47% 및 0.38%로 높여 잡았다. 월스트리트저널(WSJ)은 주요 은행들의 1월 근원 PCE 물가 상승률(전월비) 전망치가 이제 0.4%에 달한다며 수정된 전망대로면 1월 근원 PCE 인플레이션은 2023년초 이래 1년만에 최고치를 나타나게 된다고 전했다.

2. 일시적 노이즈? "천만에"

그렇다고 좌절하기엔 이르다. 인플레이션은 결국 2%를 향해 둔화할 것이라고 믿는 이들에겐 기댈 언덕이 있다. 계절성을 탓하며 1월 인플레이션 서프라이즈를 일시적 노이즈로 치부할 수 있다.

실제 1~2월은 연중 물가의 진폭이 가장 크다. 기업들의 재화 및 서비스 가격 조정이 연초 집중되는 경우가 많아서다(노동 계약과 공급업체 계약이 1월에 재설정되는 경우가 많다). 이러한 변동성과 순환성을 감안해 노동부도 물가 통계 작성시 계절조정을 하지만 완벽하지는 않다. 1월 물가지표에 통상 `연초 효과`가 적지 않게 반영되는 이유다.

그래서 여전히 월가의 많은 전문가들은 연초 물가지표가 돌출 양상을 보이더라도 큰 틀에서는 디스인플레이션(물가상승률 둔화) 흐름이 이어질 것이라고 믿는다.

그러나 비앙코의 생각은 다르다. 그가 보기에 이런 기대는 몹시 안일하다.

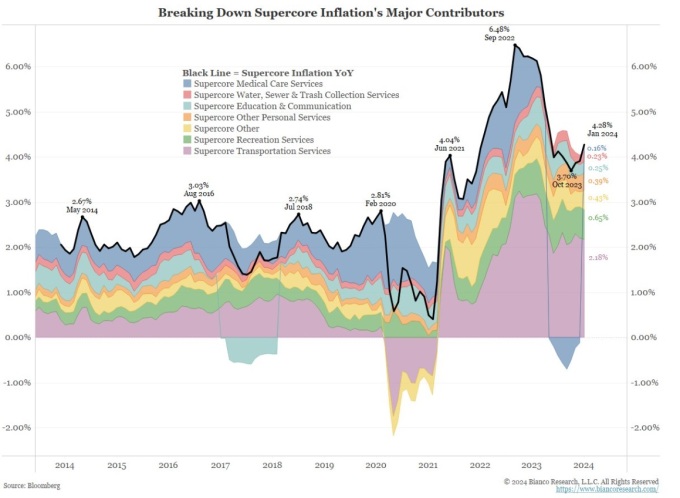

미국의 1월 소비자물가 지표가 공개되고 이틀 뒤인 2월15일 비앙코는 보고서에서 "시장의 내러티브는 처절하게도 1월 CPI 보고서의 의미를 깎아내리는 데 맞춰졌다. 그러나 이는 잘못됐다. 경제는 `노 랜딩(no landing: 착륙을 거부하는)` 상태이고 인플레이션은 이미 작년 여름 3~4% 부근에서 바닥을 쳤거나 바닥에 가까워졌다"고 주장했다.

비앙코는 "작년 6월 이후 인플레이션이 3.0%에서 더 내려오지 않고 멈추자 월가는 `라스트 마일`이라는 용어를 고안했다"며 "이 용어는 월가가 먼저 결론을 내린 뒤 그 믿음을 뒷받침하기 위한 근거 찾기에 나섰음을 보여준다"고 평했다.

그러면서 "그들이 인플레이션이 2%를 향해 둔화할 것이라는 `라스트 마일` 근거 찾기에 매몰되지 않는다면 현재 인플레이션이 3%선 위에서 바닥을 쳤다는 신호를 많이 확인할 수 있을 것"이라고 말했다.

인플레이션이 3%에서 바닥을 쳤다는 것은 최소 그 수준에서 횡보하거나 아니면 3%를 베이스 캠프로 삼아 다시 꾸역꾸역 고도를 높일 공산이 크다는 의미다.

osy75@newspim.com