화합물 반도체 웨이퍼 파운드리 자회사 보유

후난 창사 3세대 반도체 산업단지 구축

[편집자] 이 기사는 6월 23일 오후 1시55분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 조윤선 기자 =전 세계적인 반도체 공급 대란 속 업체들의 가격 인상으로 반도체 업계가 호황을 맞이한 가운데, 차세대 반도체인 3세대 반도체가 급부상하고 있다.

3세대 반도체는 탄화규소(SiC), 질화갈륨(GaN) 등 화합물 반도체 소재로 만든 전력반도체를 가리키며, 소재 특성상 고열과 고전압에 강하고 부품 경량화에 효율적이라는 강점이 있어 전기차나 5G 통신장비 부품으로 각광받고 있다.

중국 증권사들은 미중 간 기술 경쟁 격화와 미국의 반도체 기술 봉쇄 속에서 3세대 반도체가 중국 반도체 산업에 새로운 돌파구를 열어줄 것으로 기대하며, 업계 내 관련 기업이 충분한 수혜를 누릴 것으로 전망했다.

관련 기업 중 중국 증권가에서는 화합물 반도체 선두주자인 삼안광전(三安光電·600703)을 3세대 반도체 분야에서 두드러진 경쟁력을 갖춘 기업으로 평가한다.

◆ 업계 초기 진입 선두주자, 후난 창사 3세대 반도체 산업단지 구축

삼안광전은 중국에서 가장 먼저 3세대 화합물 반도체 사업에 뛰어든 기업이라는 점에서 높은 평가를 받고 있다.

3세대 반도체 사업은 산하 자회사인 '삼안집적회로'를 필두로 추진되고 있다. 삼안광전은 지난 2014년 '삼안집적회로(三安集成·Sanan-IC)'라는 완전 출자 자회사를 설립하고 5억 달러(약 5690억 원)를 투자해 실리콘을 대신할 반도체 재료 및 전력소자인 갈륨비소(GaAs), 질화갈륨(GaN) 생산능력을 갖췄다.

삼안집적회로는 중국 최초 6인치 화합물 반도체 웨이퍼 위탁생산(파운드리) 업체로 △ 마이크로웨이브 주파수 △ 전력·전자 △ 광통신 등 3대 분야의 첨단기술 개발에 주력하고 있다.

특히, 2020년 후난(湖南)성 창사(長沙)에 탄화규소(SiC) 등 화합물 기반의 3세대 반도체 산업단지 구축에 나섰다는 점이 주목된다.

투자 규모 160억 위안(약 2조 8000억 원)의 '후난 삼안 3세대 반도체 산업단지'가 지난해 7월 창사의 첨단기술산업개발구에서 정식으로 착공에 들어갔다. 완공 이후 해당 산업단지는 중국 최초로 SiC 산업사슬 전반을 아우르는 생산라인을 갖출 것으로 예상된다.

동완(東莞)증권은 삼안광전이 자체적인 지식재산권을 갖춘 SiC 기판(웨이퍼), 칩, 패키징 산업 생산기지를 구축함에 따라 산업 전반을 아우르는 대규모 생산을 바탕으로 에너지 절약형 반도체 제품의 저비용, 고성능, 높은 신뢰성이라는 경쟁력을 더욱 부각할 것으로 전망했다.

원재료 확보에도 적극나섰다. 삼안광전이 지난해 북전신소재(北電新材)라는 업체를 인수하며 업스트림의 집적회로 원재료 사업 강화에 나선 것. 북전신소재는 집적회로 원재료 공급업체로 화합물 반도체 소재 생산과 화합물 반도체 집적회로 제조 등의 사업을 영위하는 회사다. 동완증권은 북전신소재 인수가 삼안광전이 집적회로 소재 사업 기반을 다지는 동시에 사업 규모 확대와 후속 사업 추진에 긍정적인 역할을 할 것으로 판단했다.

중국의 국가 중점 지원 사업인 전략적 신흥 산업에 종사하는 기업인 만큼, 자회사인 삼안집적회로가 중국의 국가 집적회로 산업 투자기금의 중점 투자 대상이라는 점도 눈길을 끄는 대목이다.

지난 2014년 해당 기금이 38억 3900만 위안(약 6740억 원)을 투자해 삼안집적회로 지분 2억 1700만 주를 매입했고, 2020년 3분기 기준 해당 기금은 삼안광전의 3억 7900만 주를 보유하며 지분율 8.5%로 2대 주주에 올랐다.

삼안집적회로는 최근 몇 년 동안 업계 내 인지도 상승과 더불어 높은 시장 성장성과 국산 대체수요 증가에 힘입어 매출과 생산 규모가 빠르게 증가하고 있다.

2020년 상반기 코로나19 충격에도 불구하고 삼안집적회로는 전년 동기 대비 무려 680.48%나 증가한 3억 7500만 위안(약 659억 원)의 매출을 달성했다.

매출은 전년 동기 대비 크게 증가했지만 앞서 화합물 반도체 생산라인 설비에 막대한 자금을 투자한 까닭에 2020년 상반기 1100만 위안(약 19억 원)의 적자를 기록하기도 했다. 하지만 2019년 8200만 위안(약 144억 원)의 적자를 냈던데 비해 그 규모가 크게 줄었고, 고객 증가와 생산 확대에 따라 2021년에는 적자를 탈피해 흑자 전환할 것으로 전망된다.

◆ 3세대 반도체 시장 급성장에 따른 수혜 기대

3세대 반도체 시장의 거대한 성장 잠재력이 삼안광전의 최대 성장 동력이 될 것으로 기대된다.

5G 통신, 친환경차, 전기차 급속 충전, 친환경 조명 등 신흥 산업 분야의 수요 증가에 따른 3세대 반도체의 빠른 성장이 예상된다.

동완증권에 따르면, 현재 중국에서 SiC와 GaN 등 3세대 반도체 소재가 가장 많이 사용되는 분야는 가전(28%), 공업·상업용 전자제품(26%), 친환경차(11%)로 나타났다.

친환경차 분야의 경우, 세계 최대 전기차 시장인 중국에서 테슬라를 비롯한 비야디 등 전기차 대표 기업들의 잇단 SiC 전력반도체 채택이 3세대 반도체 소자의 성장을 견인할 것으로 전망된다.

정부의 정책 호재도 기대된다. 중국 정부가 지난해 집적회로 설계, 설비, 재료, 패키징 및 테스트 기업에 대한 기업소득세 감면조치를 담은 방안을 공개한 데 이어, 14차 5개년(2021~2025년) 계획을 통해 3세대 반도체를 중점적으로 육성할 뜻을 분명히 밝혔다.

향후 5년 교육, 과학연구, 개발, 융자, 응용 등 각 분야에서 3세대 반도체 산업을 대대적으로 지원해 독자적인 산업체인을 갖추는데 역량을 집중한다는 계획이다.

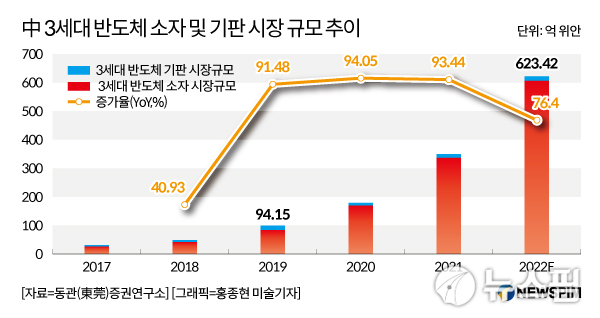

'2020년 신 인프라 추진 속 3세대 반도체 응용 발전 및 투자 가치 백서'에 따르면, 2019년 중국의 3세대 반도체 시장 규모는 94억 1500만 위안(약 1조 6480억 원)으로 2019~2022년 연평균 85% 이상의 고속 성장세를 유지, 2022년 시장 규모가 623억 4200만 위안(약 10조 9150억 원)에 이를 것으로 전망된다.

그중 3세대 반도체 소자 시장 규모는 2019년 86억 2900만 위안에서 2022년 608억 2100만 위안으로 연평균 91.73%의 고속 성장세를 구가할 것으로 예상된다. 같은 기간 3세대 판도체 기판(웨이퍼) 시장 규모도 7억 8600만 위안에서 15억 2100만 위안으로 확대, 연평균 24.61%의 성장률을 유지할 전망이다.

|

◆ 中 최대 LED 칩 제조사, 전 세계 생산능력의 20% 차지

원래 삼안광전의 주력 사업은 발광다이오드(LED) 칩이다. 지난 1993년 창립해 중국 최초, 최대 규모의 LED 칩 및 에피택셜 웨이퍼(epitaxial wafer) 생산 기업으로 성장했다.

'빛을 내는 반도체'인 LED칩은 기판에 여러 개의 LED를 넣어서 불빛을 밝히는 제품으로 전기를 넣으면 빛을 내는 조명기기, TV백라이트 등에 사용된다. 에피택셜 웨이퍼는 기존 실리콘(Si) 웨이퍼 기판 위에 GaN 등 소재 기반 반도체 박막을 성장시켜 생산한 웨이퍼다.

삼안광전의 LED칩 생산능력은 전 세계 생산능력의 약 19.72%를 차지한다. 최근 몇 년간 중국의 LED산업은 제조업체의 생산능력 확장과 비용 경쟁력을 내세워 빠르게 성장하며 세계 최대 LED 기업인 일본 니치아(Nichia)를 비롯한 오스람 OS(OSRAM OS), 루미레즈(Lumileds), 크리(CREE) 등 글로벌 기업의 시장 점유율을 빼앗아 왔다. 그 과정에서 삼안광전은 적극적으로 생산을 확대하며 시장 점유율을 높였다.

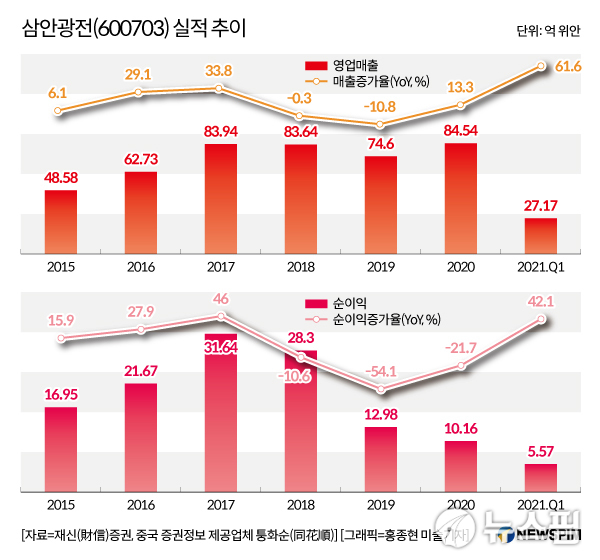

중국의 시장조사기관인 즈옌컨설팅(智研咨詢)에 따르면, 2019년 중국의 LED 에피택셜 웨이퍼 시장 규모가 약 201억 위안(약 3조 5180억 원)에 달하는 것으로 집계됐다. 그해 삼안광전의 매출액은 74억 6000만 위안(약 1조 3000억 원)으로 업계에서 절대적인 비중을 차지했다.

실적도 우수하다. 삼안광전은 지난 10년 동안 중국 내 동종 업계 평균 수준을 웃도는 가파른 매출 성장세를 보였다. 지난 몇 년간 중국이 글로벌 LED 생산기지로 급부상함에 따라 생산시설이 중국으로 이전하거나 신규 구축하는 사례가 증가함과 더불어 선두기업의 점유율 향상으로 삼안광전의 매출과 순이익도 크게 늘어났다.

2010년 8억 6300만 위안(약 1500억 원)에 불과했던 매출이 2019년 74억 6000만 위안(약 1조 3000억 원)으로 확대, 연평균 27.08%의 성장률을 기록했다. 같은 기간 중국 LED 칩 생산액의 연평균 증가율인 19.65%를 상회했다.

|

삼안광전이 국내 시장 점유율을 확대하고 화합물 반도체 선두기업으로 경쟁력을 강화할 수 있었던 배경에는 연구개발(R&D)에 대한 지속적인 투자가 있었다. 2020년 1~3분기 삼안광전이 R&D에 투자한 비용은 전년 동기 대비 77.59% 증가한 1억 4300만 위안(약 250억 원)으로 동종 업계의 여타 기업을 앞섰다.

◆ 다수 증권사 삼안광전 성장성 긍정 평가

동완, 동방(東方), 국해(國海)증권 등 다수 증권사들은 삼안광전의 성장성을 높이 평가하며 투자의견으로 '매수'를 제시했다.

동방증권은 △ 화합물 반도체 사업의 고성장 △ 미니 발광다이오드(미니 LED) 상용화 본격화 △ 전통 LED 칩 업계 경기 개선 등을 이유로 삼안광전의 성장성을 긍정적으로 평가했다.

올 1분기 삼안광전이 전년 동기 대비 62% 늘어난 27억 2000만 위안의 매출과 42% 증가한 5억 6000만 위안의 순이익을 달성한 가운데, 화합물 반도체 매출은 146%나 신장한 4억 1000만 위안(약 717억 원)을 기록했다.

'후난 삼안 3세대 반도체 산업단지'가 올 2분기 시범 생산에 돌입할 예정으로, 향후 화합물 반도체 사업 실적이 한층 더 개선될 것으로 기대했다.

증권사들은 또, 애플이 신제품 아이패드 프로에 미니 LED를 채택함에 따라 업계 상용화가 본격화 될 것으로 전망하며 미니 LED 기술과 생산 능력 면에서 경쟁력을 갖춘 삼안광전의 수혜를 예상했다.

삼안광전은 이미 2018년 삼성과 미니 LED, 마이크로 LED 관련 전략적 협력을 전개했으며 2020년에는 TCL과 공동실험실을 구축해 마이크로 LED 사업을 적극 추진하고 있다. 동완증권은 애플, 삼성을 필두로 한 스마트 디바이스(단말) 공룡기업의 잇단 미니 LED 채택에 힘입어 삼안광전의 미니LED 시장 침투율이 높아질 것으로 내다봤다.

이밖에 무역마찰과 거시경제 성장 둔화 등 요인으로 수요가 줄었던 LED 업계가 지난 2년간 재고를 소진한 데다, 최근 경제 회복에 따른 수급 불균형 심화로 가격이 인상되면서 삼안광전 등 LED 칩 공급 업체의 수익성이 높아질 것으로 전망했다.

다만 증권사들은 △ LED 업계 수요가 기대에 미치지 못할 경우 △ 미니·마이크로 LED 개발과 응용이 기대에 미치지 못할 가능성 △ 화합물 반도체 개발·생산이 기대에 부응하지 못할 경우 △ 화합물 반도체의 국산화 대체 진척이 더딜 가능성 등 리스크에 유의할 것도 조언했다.

[뉴스핌 Newspim] 조윤선 기자 (yoonsun@newspim.com)