"2020년 베트남 공장 정상 가동...수혜 전망"

[서울=뉴스핌] 김민수 기자 = 기업공개(IPO)를 앞두고 수요예측을 진행하고 있는 씨에스베어링에 대해 고객사 다변화로 인한 안정적인 외형성장에 주목해야 한다는 분석이 나왔다.

하나금융투자는 5일 보고서를 통해 씨에스베어링의 투자포인트로 외형성장과 생산물량(CAPA) 확대를 지목했다.

김아영 하나금융투자 연구원은 "씨에스베어링은 2011년부터 GE사에 풍력 베어링 공급을 시작했으나 지난해 GE 내 비중이 36% 수준까지 상승했다"며 "글로벌 풍력 터빈업체 1위인 씨에스윈드의 자회사로 편입되면서 글로벌 고객사 다변화에도 유리해졌다"고 설명했다.

지난 2007년 설립된 씨에스베어링은 풍력발전 베어링 전문기업으로 주요 제품으로 피치 베어링과 요 베어링 등을 생산한다. 풍력 발전기 제작업체 4위인 GE의 최대 풍력 베어링 공급업체이며, 최근 4년간 영업이익 흑자를 기록한 바 있다.

김 연구원은 "올해 하반기 지멘스가메사로부터 품질 승인을 받아 2020년 상반기부터 본격적인 매출 발생이 기대된다"며 "2020년 베스타스사의 품질 인증도 예정돼 있어 추가적인 고객사 다각화가 가능할 전망"이라고 전했다.

여기에 연간 생산능력이 2배 확대되는 것 역시 호재라고 내다봤다.

그는 "베트남에 8000pcs 규모의 증설을 통해 현재의 2배 수준으로 생산능력을 확대중"이라며 "2020년 상반기부터 정상 가동돼 고객 및 수주 증가를 통해 매출 증가가 예상된다"고 밝혔다.

이어 "최근 미중 무역갈등에 따라 베트남 생산기업들의 경쟁력이 높아졌다"며 "씨에스베어링으로의 수혜가 이어질 것"이라고 덧붙였다.

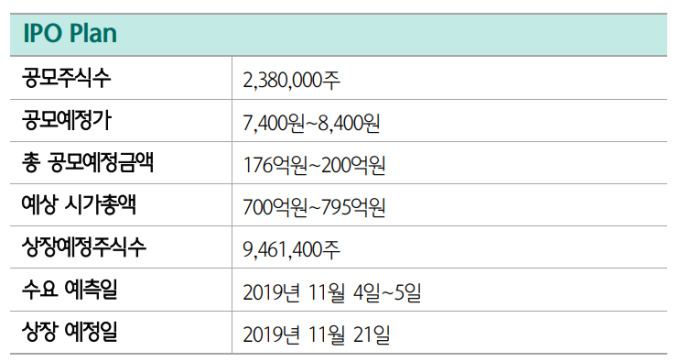

한편 씨에스베어링은 IPO를 통해 238만주가 공모될 예정이며, 4일과 5일 이틀간 수요예측이 진행되고 잇다. 총 공모예정금액은 176억~200억원이며, 상장예정일은 오는 21일이다.

mkim04@newspim.com