산업 체인 탄탄, 다수 업체 세계적인 업체로 부상

[서울=뉴스핌] 강소영 기자=9일 밤 2019년 노벨 화학상이 리튬이온전지 개발 학자들에게 돌아갔다는 소식이 전해진 후 리튬이온전지 산업에 관심이 쏠리고 있다. 세계 최대 2차 전지 시장으로 부상한 중국도 마찬가지다. 수상자 명단에 중국 학자가 포함된 것은 아니지만, 10일 다수의 중국 매체들이 자국의 리튬전지 산업의 현황을 진단하고, 관련 업계의 미래를 전망하는 기사를 보도했다.

◆ 전기차 시장 성장으로 리튬전지 시장 규모 급속 팽창

|

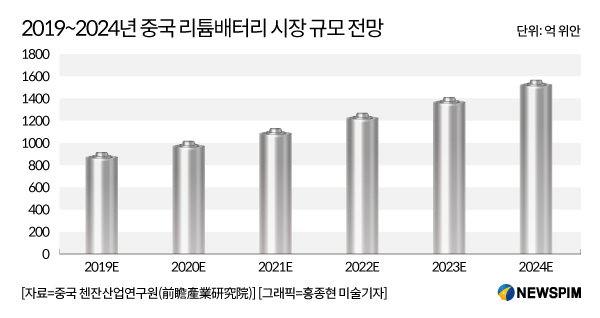

최근 3년 중국의 전기차 수요 확대와 정부의 관련 지원 정책으로 중국의 리튬이온 전지 시장 규모도 급속도로 커지고 있다. 중국 국가통계국의 자료에 따르면, 2018년 중국 국내 친환경 에너지 자동차 판매량은 125만6000대를 기록, 전년 대비 61.7%의 증가율을 기록했다. 이중 전기차 판매량이 98만 대로 가장 큰 비중을 차지했다. 중국 산업전문 연구기관 쳰잔은 중국 전기차 시장 규모 확대로 리튬이온전지 산업 규모도 동반 고속 성장할 것으로 내다봤다.

중국 제몐(界面)의 보도에 따르면, 중국의 리튬이온전지 산업 규모는 2015년 한국과 일본을 추월했고, 격차도 날로 확대되는 추세다.

2018년 중국의 리튬전지 시장 규모(배터리 팩 기준)는 820억 위안에 달했다. 스마트폰, 전동차, 디지털 기기 등 산업 발전도 중국 배터리 산업 발전을 촉진하는 요인이다. 첸잔연구소는 2024년 중국의 리튬전지 산업 규모가 1500억 위안에 달할 것으로 전망했다.

중국은 풍부한 리튬전지 생산 원료와 비교적 완전한 산업 체인 구축을 기반으로 세계 최대 리튬전지 원료와 전지생산 기지로 성장했다. 2018년 중국의 리튬전지 생산량은 102Gwh로 전년 대비 26.71%가 증가했다. 이는 전 세계 리튬전지 생산량의 절반에 달하는 규모다.

중국의 리튬전지 산업 기지는 광둥을 대표하는 주삼각(珠三角) 지역, 저장을 중심으로 한 장삼각(長三角) 지역과 베이징과 톈진을 주축으로 하는 환발해(環渤海) 지역을 중심으로 형성돼있다.

◆ 세계 시장에서 두각을 드러내는 중국 리튬전지 기업

|

중국 자본시장 정보 제공 업체 WIND에 따르면, 현재 중국에서 리튬이온 전지 관련 기업은 92개에 달한다. 이들 상장 기업의 시총은 1조1600억 위안(약195조원)에 이른다.

업스트림(Upstream) 부문에 해당하는 배터리 셀과 원료 등 부분에서 다수의 중국 기업이 두각을 드러내고 있다.

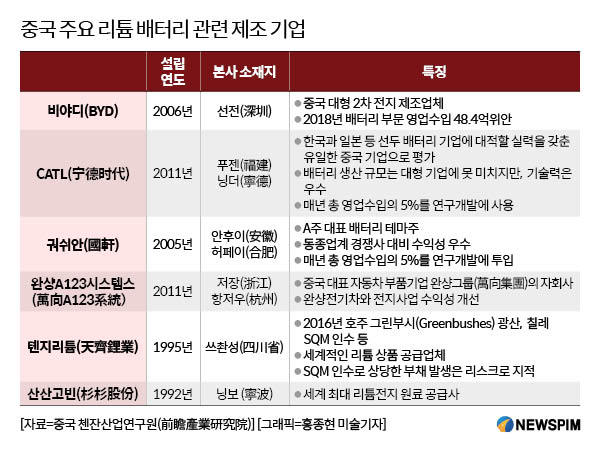

배터리 셀 분야에서는 CATL(寧德時代), 비야디, 궈쉬안가오커(國軒高科), 이웨이리넝(億緯鋰能) 등 기업이 중국 대표 주자로 꼽힌다. 특히 CATL은 일본 파나소식, LG화학, 삼성 SDI가 주도해온 배터리 시장 판도에 새로운 강자로 떠올랐다. 중국 배터리 관련 기업 가운데 한국과 일본 선두 기업에 대적할 실력을 갖춘 유일한 기업으로 평가받고 있다.

리튬이온 전지 원료 부분에서도 중국 기업의 영향력이 막강해지고 있다. 중국의 산산구펀(杉杉股份)은 세계 최대 규모 리튬전지 원료 공급사다.

또 다른 중국 기업 톈치리튬(天齊鋰業)은 국내외 리튬 광산을 보유한 세계적인 리튬전지 원료 공급회사다. 2016년 서부 호주 그린부시스 광산에 투자했고, 2018년에는 칠레의 SQM 지분을 인수했다. 그린부시스는 세계 최대의 리튬 광산이 집중된 곳이고, SQM은 세계 2대 리튬 생산 기업이다.

미들스트림 단계에서도 중국 시장의 성장과 기업의 활약이 두드러진다. 리튬이온 전지는 플러스극과 마이너스극 재료로 나뉘는데, 지난해 중국 리튬이온전지 플러스극 재료 시장 규모는 전년 대비 22.7%가 성장한 535억위안에 달했다. 마이너스극 재료 시장 규모도 100억 위안으로 전년 대비 27.9%가 증가했다.

산산구펀의 자회사 산산에너지는 플러스극과 마이너스극 원료를 각각 연간 6만t과 8만t 생산하고 있다. 또 다른 원료 기업인 당성커지(當升科技)는 삼성SDI, LG화학, SKI, 일본 무라타 그리고 중국의 비야디 등 세계적인 배터리 기업에 원료를 납품하고 있다.

다운스트림 부분에서도 중국 기업 성장세가 거세다. 배터리 팩을 생산하는 CATL, 비야디,궈쉬안 등이 세계적인 기업으로 한국과 일본 기업의 뒤를 바짝 뒤쫓고 있다.

리튬이온 전지 분야 중국 대표기업인 CATL의 올해 상반기 리튬전지 생산량은 13.8GWh, 중국 국내 시장 점유율은 46%를 넘어섰다. CATL은 지난 9월 26일 중국 쓰촨성에 100억 위안을 투자해 2차 전지 생산 기지를 조성한다고 밝혔다.

리튬이온전지 분야 중국 2위 기업인 비야디의 활약도 눈부시다. 올해 상반기 이 기업의 리튬전지 생산 규모는 7.4GWh로 전년 동기 대비 121%가 증가했다. 시장 점유율도 24.5% 상승했다.

◆ 2020년 보조금 중단, 중국 배터리 시장 '본 게임' 시작

최근 중국 배터리 업계에서는 업계 재편이 빨라지고 있다. 기술력이 낮은 중소 기업이 시장에서 도태되고, 실력을 갖춘 대기업의 시장 영향력이 확산되고 있는 것. 여기에 내년으로 다가온 중국 보조금 정책 시한 마감으로 중국 기업의 긴장감이 높아지고 있다.

중국 정부는 친환경 첨단 산업 육성 정책의 일환으로 배터리 기업에 보조금을 지급해왔다. 그러나 이 과정에서 업계 선두인 한국 기업이 배제되면서 그 틈을 타고 중국 배터리 기업이 빠르게 성장할 수 있었다.

그러나 2020년부터 보조금 지급이 중단되면서 삼성,LG 및 SK가 중국 시장 재진출을 위한 시동을 걸고 있어, 중국 기업이 한국 기업과 본격적인 경쟁에 직면하게 됐다.

중국 2차전지 업계에서도 한국 기업의 도전을 우려하는 목소리가 높아지고 있다. 그러나 일각에서는 한국 기업의 부재를 틈타 실력을 쌓은 중국 기업이 '홈 그라운드'의 장점을 활용해 한국 기업과 승산있는 경쟁을 전개할 수 있다는 분석도 나오고 있다.

jsy@newspim.com