KB국민은행, 건전성 관리 초점…대출확대 속도조절

[서울=뉴스핌] 최유리 기자 = 리딩뱅크 자리를 다투는 신한은행과 KB국민은행이 올해 1분기 기업대출에서 서로 다른 행보를 보였다. 신한은행은 2%대 파격 금리를 내세워 공격적으로 개인사업자 대출을 늘린 반면 KB국민은행은 건전성 관리에 초점을 두고 속도조절에 들어섰다.

26일 금융권에 따르면 신한은행 지난 1분기 기업대출 규모는 106조4000억원으로 전 분기보다 3.0% 성장했다. 이 중 중소기업대출은 87조5000억, 개인사업자 대출은 44조7000억원으로 각각 3.1%, 3.3% 늘었다.

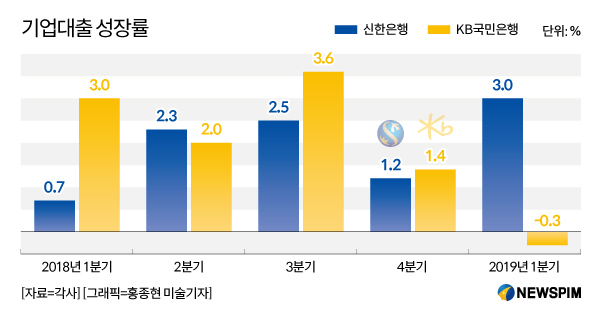

이 기간 전체 대출의 절반을 차지하는 가계대출이 전 분기 대비 2.2% 늘어난 것을 감안하면 기업대출이 전체 대출 성장세(2.6%)를 이끌었다. 지난 한 해 분기별 기업대출 성장률(0.7~2.5%)과 비교해도 눈에 띄는 성적표다.

신한은행이 공격적인 영업에 나선 것은 서울시금고 유치로 여유자금을 확보한 영향이 컸다. 신한은행은 지난해 말 서울 제1금고에 선정되면서 3조~4조원에 이르는 신규 자금을 우선 확보했다.

이에 따라 지난 1분기 2%대 파격 금리를 내세워 경쟁사 대출고객도 끌어왔다. 특히 거래 은행에 대한 로열티가 상대적으로 낮은 부동산 임대업자 대출을 크게 늘렸다.

신한은행 한 지점장은 "작년에 서울시금고 수신이 들어오면서 올 초부터 핵심성과지표(KPI)에 자산증대 목표가 반영되고 있다"며 "보통 금리가 다른 은행보다 비슷하거나 높았는데 이번에 금리를 낮추면서 대출을 많이 늘렸다"고 전했다.

|

반면 지난해 시중은행 중 가장 공격적으로 기업대출을 늘려왔던 KB국민은행은 역성장세로 돌아섰다.

1분기 기업대출 규모는 115조8000억원으로 0.3% 줄었고, 이 중 개인사업자 대출은 65조5000억원으로 0.2% 감소했다. 중소기업대출만 0.2% 소폭 늘었다. 지난해 1분기 기업대출 증가률이 3.0%였던 것과 비교해 성장세가 둔화되는 모습이다.

경쟁사인 신한은행이 파격적인 조건을 제시하면서 고객 이탈도 있었다. 특히 개인사업자 대출 감소분 중 60% 가량은 경쟁은행으로 이탈한 것으로 KB국민은행은 분석했다.

한 KB국민은행 영업팀장은 "보통 3% 초반에 금리가 나가는데 2% 후반대 대출은 어느 은행도 맞출 수 없는 수준"이라며 "기업고객 자금 수천억원이 경쟁사로 빠져나갔다고 보면 된다"고 언급했다.

고객 이탈을 감수한 이유는 올해 건전성에 초점을 둔 전략 영향이다. KB는 올해 영업환경이 녹록치 않다는 판단 하에 여신 성장을 보수적으로 추진중이다.

김기환 KB금융 부사장은 "내부적으로 잠재 부실이나 저수익 여신 만기상환, 한도 감액 등을 유도하고 있다"며 "성장성보다 건전성에 초점을 두되 우량기업 중심의 여신 이탈 방지에는 신경을 쓰고 있다"고 강조했다.

물론 지난해 중소기업대출을 공격적으로 늘리면서 일부 부실이 발생한 영향도 있었다. 지난해 금융당국이 가계대출 예대율(예금 대비 대출 비율) 가중치를 15% 높이고 기업대출을 15% 줄이는 방향으로 규제 강화를 예고하면서, 가계대출 비중이 큰 KB국민은행은 선제적으로 중소기업대출을 늘린 바 있다.

KB국민은행 관계자는 "허인 행장이 부실로 인한 충당금 이슈가 발생했고, 건전성 문제가 조금씩 나오고 있다면서 관리를 강조했다"며 "적정금리를 가져가지 않으면 본부에서 대출승인을 거의 해주지 않는 분위기"라고 귀띔했다.

다만 하반기에도 이들 경쟁사가 현재의 전략을 이어갈 지는 미지수다. 연초 공격적 영업으로 평잔효과를 누릴 수 있는 신한은행은 한 템포 쉬어갈 수 있는 반면 연간 4~5% 대출 성장 계획을 세운 KB국민은행은 반격에 나설 수도 있다.

류승헌 신한금융 부사장은 "평잔 등을 감안해서 속도조절을 할 수 있을 것"이라며 "하반기에는 경기 상황을 모니터링하면서 건전성에 포커스를 둔 성장이 필요하지 않을까 싶다"고 관측했다.

yrchoi@newspim.com