지준율 인하와 MLF로 유동성 공급 방식 선호

[타이베이=뉴스핌] 강소영 기자=미국의 기준금리 인상으로 각국 중앙은행이 긴축과 완화를 두고 선택의 고민에 빠진 가운데, 중국 인민은행은 미국의 긴축 기조에 동참하지 않을 전망이다.

13일(현지시간) 미국 연방준비제도(Fed)가 연방공개시장위원회(FOMC) 정례회의에서 기준금리를 기존의 1.5~1.75%에서 1.75~2%로 0.25%포인트 인상했다. 올해 두 번째로 단행된 미국의 금리 인상에 미 연준의 금리 인상이 가속화될 것이라는 전망이 확산되고 있다. 미국과 금리차 확대로 인한 자금 유출을 우려하는 각국의 중앙은행의 대책에 관심이 쏠리고 있다.

이에 대해 중국 인민은행은 중장기적으로 금리 인상 대열에 합류하지 않을 것임을 밝혔다.

성쑹청(盛松成) 인민은행 참사(參事)는 중국 디이차이징르바오(第一財經日報)와의 인터뷰에서 "공개시장조작에서 소폭의 정책금리 인상 정도를 고려할 수 있지만, 장기적으로 중국이 미국을 따라 금리를 인상할 필요는 없다"고 밝혔다.

그는 "중국의 금리는 외국에 비해 여전히 높은편인데다, 소비자물가지수(CPI) 수준도 높지 않다. 여기에 중국 중소기업의 융자난 현상을 고려하면 금리 인상 필요성이 낮다"고 설명했다.

성 참사는 "외국의 중앙은행과 비교해 중국의 통화정책의 목표는 다양하다. (중국 경제의 특수성으로 인해) 서방 국가를 따라 가격 조정에 나설 수는 없다"며 "중국은 지급준비율 인하, 공개시장 금리 조정 등 통화도구를 이용하는 것이 현재로선 더욱 적합하다"고 덧붙였다.

◆ 기준금리 조정보다는 지준율, MLF 도구 활용 선호

|

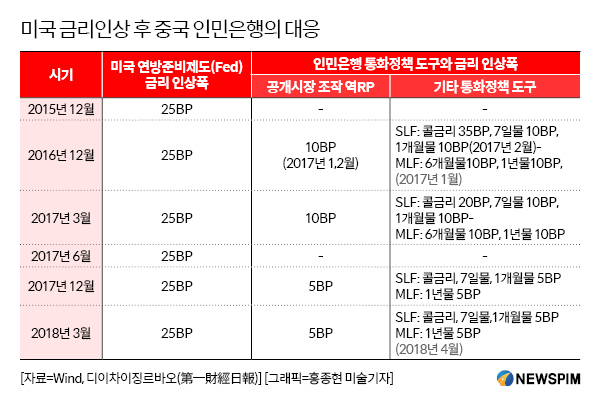

2016년 이후 중국 인민은행은 미국의 긴축 정책에 적극적으로 동참하기 보다는 공개시장조작(OMO), 중기유동성지원창구(MLF) 및 단기유동성지원창구(SLF) 등 정책금리를 조정하는 방식으로 시장에 대응해 왔다.

성쑹청 인민은행 참사는 "장기적으로 중국은 긴축 대열에 참가할 필요성이 없다. 특히 예금금리 인상은 더더욱 불필요 하다. 다만 단기적으로 공개시장 조작을 통해 5BP 수준의 정책금리 인상은 이뤄질 수 있다"고 밝혔다.

중국 중신(中信)증권은 "중국과 미국의 금리차, 위안화 환율 등 요인이 인민은행의 금리 결정에 영향을 미친다. 그러나 내수 확대와 기업 자금조달 비용 압박으로 인해 중국이 당장 금리 인상에 나서기는 힘든 상황"이라고 설명했다.

이 때문에 중국 인민은행이 공개시장 금리 인상, MLF 등 간접적인 유동성 조절 도구를 사용해 시장에 대응할 수밖에 없다는 분석이다.

중국은 2017년 6월을 제외하고, 2016년 이후 미국의 금리 인상에 공개시장 금리와 통화 정책 도구 금리 인상으로 대응해왔다.

특히 올해 들어서는 지준율 인하를 통해 공급된 유동성을 MLF 상환에 사용하는 방식의 통화 정책이 주요 대응 방안으로 떠오르고 있다.

인민은행은 지난 4월 17일 지준율 인하를 통해 시중에 약 1조 3000억 위안의 자금을 공급했다. 이중 9000억 위안은 만기가 도래하는 MLF 상환에 사용할 방침이라고 밝혔다.

이번달 1일에는 1년 MLF의 담보물 범위를 ▲ 중소기업이 발행하는 AA 등급 이상의 금융채권 ▲ AA+, AA 등급의 회사 신용채권 ▲ 우수 소기업 대출과 녹색 경제 주체의 대출 등으로 확대했다. 뒤이어 6일에는 1년 만기 MLF를 통해 4630억 위안의 자금을 시중에 풀었다.

인민은행이 MLF를 통해 대규모 자금 공급에 나서면서 하반기 지준율 인하 필요성에 대해선 중국 전문가 사이에서 의견이 엇갈리고 있다. <관련기사 참조: 인민은행 MLF로 4630억위안 공급, 하반기 지준율 인하 가능성은?>

가오팅(高挺) UBS증권 중국 수석전략가는 "지난 4월 지준율 인하로 공급된 9000억 위안은 5~9월 사이 모두 소진될 것"으로 보인다고 분석했다. 즉, 인민은행이 하반기 경기 부양을 위해 지준율 인하를 단행할 필요가 있다는 것이다.

6월에만 2595억 위안 규모의 MLF 만기가 돌아오고, 3분기에 만기가 도래하는 MLF는 7015억 이안에 달한다.

IMF도 인민은행이 지준율 인하와 공개시장 조작 금리 인상을 통한 통화정책의 균형을 이어갈 것을 제안했다.

제임스 다니엘 IMF 아시아태평양 부국장은 중국 매체와 인터뷰에서 "지준율을 인하하면서 공개시장 조작 금리를 올릴 수 있다. 이런 측면에서 지준율 인하가 반드시 통화 완화 정책이라고 할 수는 없다"고 설명했다.

jsy@newspim.com