올해까지 가입 가능.."자산가들 기본 상품 중 하나"

[편집자] 이 기사는 5월 10일 오전 12시08분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김승현 기자] 미국을 중심으로 살아나고 있는 선진국 경제와 여전히 고속 성장중인 인도 등 이머징 마켓에 투자할 수 있는 해외주식형펀드에 대한 개인 투자자들의 관심이 커지고 있다.

은근히 수익률을 갉아먹던 세금도 면제받는 혜택이 주어지는 비과세 해외주식형펀드 시장에 자금이 몰리고 있다. 절세 증여 효과도 누릴 수 있어 국내에서 해외로 눈을 돌리고 있는 자산가들은 이미 가족 모두의 몫으로 허용된 한도까지 '꽉꽉' 채워넣고 있다.

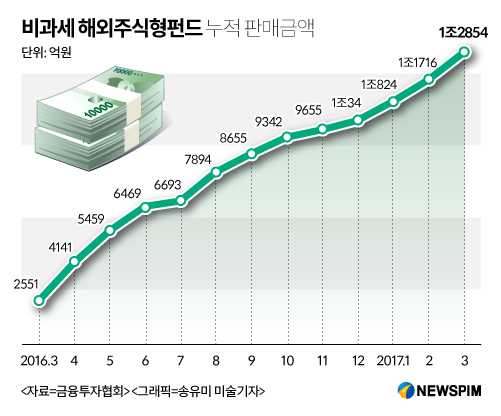

10일 금융투자협회에 따르면 지난 3월말 기준 비과세 해외주식형펀드의 전체 누적 판매금액은 1조2854억원이다.

지난해 2월 29일 출시된 이후 한 달 만에 2551억원을 팔며 출발한 이들 펀드는 꾸준히 자금을 끌어 모았다. 지난해 12월 누적 판매 금액 1조원을 돌파했고 올해도 1월 805억원, 2월 892억원, 3월 1138억원 규모가 팔렸다.

|

비과세 해외주식투자 전용펀드는 1인당 3000만원(모든 금융기관 납입금액 합산)을 한도로 올해 말까지만 가입할 수 있는 상품이다. 직간접적으로 해외상장주식에 60%이상 투자하는 펀드가 대상이다. 재간접펀드, 국내상장 ETF(상장지수펀드)도 과세요건을 충족하면 혜택을 받는다. 구체적으로 어떤 펀드가 대상인지는 증권, 은행 등 판매회사에서 확인하면 된다.

이 펀드는 해외주식투자전용펀드 전용 저축계좌에 가입해야 하는데, 해외 상장주식의 매매·평가손익(환 손익 포함)에 대해 비과세 혜택을 받는다. 다만 주식배당, 이자소득, 기타손익에 대해서는 세금을 내야 한다. 세제 혜택 기간은 계좌 가입일로부터 10년이다. 펀드 의무 가입기간은 없고 납입한도 내에서 중간에 인출할 수 있으며 해지해도 세제상 불이익도 없다.

금투협이 집계한 총 판매 규모는 1조3000억원 수준이지만 실제 비과세 해외주식형펀드 시장은 이 보다 크다. 지난해 제도 시행 이후 설정된 비과세 전용펀드 판매 규모만 집계하고 있어서다. 전용펀드 외에 기존 해외주식형펀드를 요건에 맞게 바꾼 전환펀드들도 비과세 혜택을 받을 수 있지만, 상품 숫자가 너무 많고 규모가 커서 별도로 집계하고 있지 않다는 게 금투협의 설명이다.

비과세 해외주식형펀드의 설정액 기준 상위 10위 상품들의 수익률은 놀라운 수준이다. 이들 펀드들이 담고 있는 라인업을 보게 되면 고개를 끄덕이게 된다. 인도, 베트남, 중국, 미국 등 투자 성과를 입증하고 있는 국가에서부터 4차 산업혁명과 관련된 글로벌 테크놀로지, 배당주, 광업주 등 ‘핫’ 테마주들을 담고 있어서다.

특히, 지난해부터 해외펀드들의 수익률이 나오면서 더 관심이 커지고 있다. 환노출 상품을 제외하면 지난 3월 31일 기준 ‘블랙록월드광업’ 펀드의 1년 수익률은 43.36%다. 이어 ‘피델리티글로벌테크놀로지’는 37.47%, '삼성인디아증권제2호'도 37.03%의 수익을 거뒀다.

홍은미 KB증권 WM스타자문단 무교지점 PB팀장은 “자산가들은 기본적으로 가입하고 있는 상품 중 하나”라며 “ISA 계좌들은 사업소득 또는 근로소득이 있어야 하는 제한이 있지만, 비과세 해외주식형펀드는 이런 조건이 전혀 없어 부담 없이 본인과 배우자, 자녀 몫까지 투자할 수 있다”고 설명했다.

여기에 더해 증여 수단으로도 좋은 상품이라는 게 그의 설명이다. 미성년 자녀에게는 2000만원까지 증여할 수 있는데 자녀 이름으로 가입하면 주식을 증여하는 것과 같은 효과를 보면서 비과세 혜택도 누리는 것. 자녀의 2000만원 펀드가 10년 후에 1억원이 돼도 2000만원에 해당하는 증여세만 내면 된다.

또 무조건 올해 말까지 3000만원을 모두 넣어둬야 하는 것도 아니다. 일부 금액으로 계좌만 만들어 놓기만 하면 내년에 한도 내에서 얼마든지 추가로 투자할 수 있다.

박선하 신한PWM 강남대로센터 PB팀장은 “아직 고객들은 잘 모르는 경우가 대부분으로 신흥국에 대한 투자를 해보고 싶은 고객들에게 비과세 혜택에 중도 해지 부담도 없는 상품이라고 제일 먼저 소개하고 있다”며 “성년 가족 같은 경우는 각각 3000만원 한도를 채워 투자했다가 벌써 차익과 혜택을 보고 다른 상품으로 이동한 경우도 있다”고 말했다.

[뉴스핌 Newspim] 김승현 기자 (kimsh@newspim.com)