[뉴스핌=황세준 기자] 삼성전자가 전년 동기 및 전분기 대비 부진한 3분기 경영실적을 발표했다. 하지만 모바일을 제외하고 보면 개선된 실적이다. 반도체와 가전이 든든한 버팀목이 됐다.

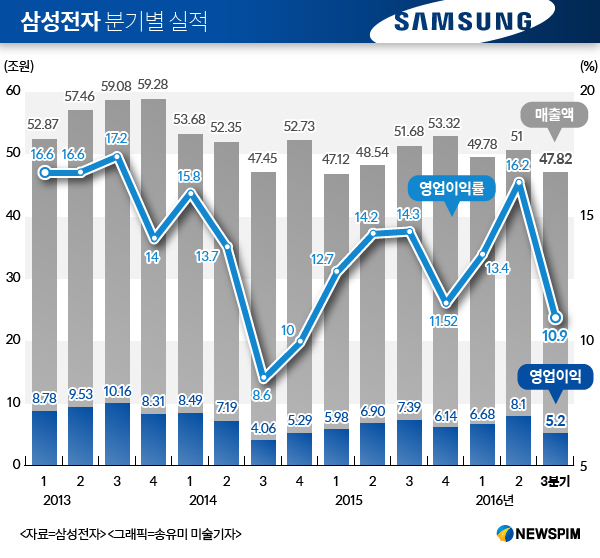

삼성전자는 27일 3분기 실적 공시를 통해 연결 기준 영업이익 5조2000억원, 매출액 47조8156억원을 달성했다고 밝혔다.

이는 전년 동기 대비 영업이익 29.67%, 매출액 7.48% 감소한 실적이다. 전분기 대비로는 매출액 6.13%, 영업이익 36.15% 줄었다. 영업이익률은 10.9%로 전년 동기 대비 3.4%p, 전분기 대비 5.1%p 하락했다.

그러나 모바일을 제외한 CE 및 DS 부문 합산 매출액과 영업이익은 31조5300억원, 5조1700억원이다. 전년 동기 대비 매출액이 1.2% 감소했지만 영업이익은 3.2% 증가했다. 전분기 대비로는 영업이익 35.3%, 매출액 5.2% 늘었다.

|

CE 부문은 매출액 11조2400억원, 영업이익 7700억원을 기록했다. 전년 동기 대비 매출액이 3% 줄었지만 영업이익은 113.9% 증가했다.

DS 부문은 매출액 20조2900억원, 영업이익 4조4000억원을 달성했다. 전년 동기 대비 매출액이 0.1%, 영업이익이 5.6% 감소했다. 전분기 대비로는 영업이익 57.7% 매출액 10% 늘었다.

회사측은 TV와 생활가전 모두 프리미엄 제품 판매 확대로 전년 동기 대비 실적이 개선됐다고 밝혔다. 특히 TV의 경우 전년 대비 퀀텀닷 SUHD·커브드·초대형 TV 등 고부가 제품 판매 확대에 힘입어 실적이 개선됐고 생활가전도 셰프컬렉션 주방 가전이 판매 호조세를 이어갔다고 설명했다.

또 부품 사업에서는 메모리와 디스플레이가 전반적인 가격안정화 속에서 고부가제품의 판매가 확대됐다고 밝혔다. DS 부문 중에서 반도체 영업이익은 3조3700억원, 디스플레이 영업이익은 1조200억원이다.

시장에서는 잠정실적 공개 당시 반도체 3조원 중반, 디스플레이 8000억원대 영업이익을 달성했다는 분석이 나왔는데 반도체는 예싱치에 부합하는 수준을, 디스플레이는 예상을 대폭 상회하는 수준을 달성했다.

삼성전자는 3분기 중 D램 20나노 공정전환과 더불어 DDR4/LPDDR4 등 고부가 제품 중심으로 수요 대응했다. 또 SSD/UFS 등 고용량 솔루션 제품에 낸드플래시 메모리 판매를 집중했다. 시스템LSI의 경우 14nm 파운드리 공급을 개시했다.

메모리 반도체 가격도 상승했다. D램익스체인지 집계 결과, 지난 9월말 기준 PC용 D램 고정가격이 8월 대비 7.4% 오른 14.5달러를 기록했다.

회사측은 "메모리 반도체는 고용량 모바일/서버 제품 판매 증가로 실적이 큰 폭 개선됐다. 낸드플래시는 48단 3D 제품 확대로 수익성을 개선했고 D램은 수요 집중된 20나노 제품 공급 확대에 주력했다"며 "시스템 반도체는 중국 및 중저가 스마트폰 부품 수요 증가로 실적이 견조했다"고 설명했다.

디스플레이는 스마트폰 신제품 출시와 UHD 등 대형 TV 패널 판매 확대 등이 실적에 영향을 미쳤다. 지난 1분기 LCD에서만 7000억원이 넘는 적자를 기록하며 2700억의 적자를 냈으나 2분기 1400억원 흑자로 돌아섰고 3분기에도 수익성 개선에 성공했다.

모바일용 OLED 판매량은 전분기 대비 한자리수 초반 증가했고 이중에서 고부가 제품인 플렉서블 OLED는 전분기 대비 10%대 후반 증가했다.

LCD의 경우도 UHD/대형 등 고부가제품 판매 증가로 흑자 전환에 성공했다. TV 패널 판매량은 수량 기준 전분기 대비 10%대 후반 증가했고 면적 기준 전분기 대비 20%대 초반 늘었다.

TV는 연말 성수기 대비한 지역별 사전 프로모션 강화 속에 SUHD/커브드 등 프리미엄 판매 확대로 전년비 실적이 개선됐다. 판매량은 전년비 UHD 47%, 커브드 72%, 60인치 이상 대형 72% 각각 상승했다.

생활가전 역시 에어컨 등 계절제품 수요 지속된 가운데 프리미엄 제품 판매 호조로 전년비 실적이 개선됐다. 회삭측은 "3분기 생활가전은 중국의 성장세 둔화에도 불구하고 무풍에어컨 및 셰프컬렉션 등 프리미엄 제품 판매로 실적을 개선했고 국내와 서남아 시장이 성장을 주도했다"고 설명했다.

[뉴스핌 Newspim] 황세준 기자 (hsj@newspim.com)