동부·NH·한국 등 다른 증권사도 "매수" 의견 제시

[편집자] 이 기사는 9월 30일 오후 4시52분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=이에라 기자] 브라질 국채에 대해 '비중축소' 또는 '매도' 투자의견을 냈던 증권사들이 올들어 잇따라 입장을 바꿨다. 특히 지난 2011년 이후 브라질 국채를 가장 많이 판매한 삼성증권도 투자의견을 '중립'으로 변경했다.

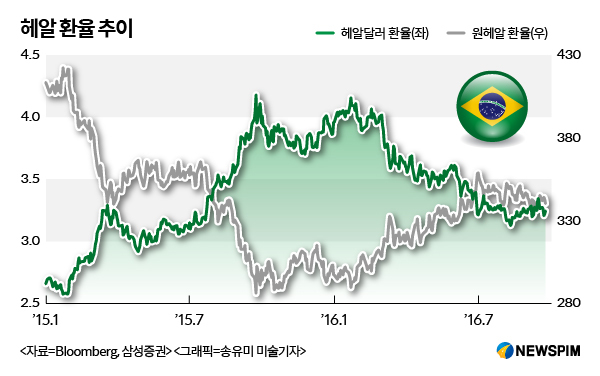

브라질 국채의 수익률을 악화시켰던 주범인 헤알화 가치가 지난해 말을 저점으로 상승 전환했기 때문이다. 지난해 말 브라질 국채를 매입한 투자자는 지금까지 환차익까지 포함해 40% 가량의 수익을 올렸다. 올들어 주요 증권사를 통해 판매된 브라질 국채는 4000억원 어치를 넘어섰다.

30일 금융투자업계에 따르면 삼성증권 WM리서치부는 1년여만에 브라질 현지 탐방을 다녀온 후 발표한 보고서에서 브라질 채권의 투자의견을 '비중 중립'으로 제시했다.

WM리서치부 관계자들은 이달 브라질 재무부와 글로벌 투자은행(IB), 헤지펀드 등 11개의 기관을 만나고 왔다. 현재 달러당 3.2헤알에서 움직이고 있는 헤알화 가치가 3.4~3.6헤알 수준까지 약세로 갈 것으로 전망되지만, 기준금리 인하로 채권값이 상승할 경우 환차손 등을 상쇄할 수 있을 것이란 분석이다.

|

김지훈 삼성증권 WM리서치부 차장은 "그동안 브라질의 인플레이션 압력으로 인한 기준금리 인상을 채권가격에 부정적으로 영향을 끼쳤다"며 "금리인하기에 접어들 경우 채권가격이 회복하면 환율 약세 부분도 상쇄할 수 있을 것"이라고 전망했다.

김 차장은 이어 "대외적으로 원자재 가격이 안정되고 있는데다 미국의 금리인상이 지연되며 달러 가치가 중립적 환경에 놓여있는 점도 주목해야 한다"며 "호세프 대통령 탄핵 이후 테메르 신정부의 재정개혁도 부분적으로 성공할 것"이라고 전망했다.

삼성증권은 2011년 이후 국내에서 브라질 국채를 가장 많이 판 증권사다. 국내 시장에서만 7조원 어치가 팔렸는데 삼성증권이 이중 3분의 1 정도를 판 것으로 알려졌다.

하지만 브라질 헤알화 가치가 급락하면서 환차손으로 인해 투자자들의 손실이 커졌다. 그러자 삼성증권은 '비중축소'로 투자의견을 바꾸고, 신규 투자들에게는 매수를 권유하지 않았다. 또한 브라질 국채를 재투자할 때 내는 수수료도 면제해주며 환차손을 입은 투자자 달래기에 나섰다. 현재 삼성증권의 브라질 국채 누적 잔고는 고점(2조원) 대비 5000억원 줄어든 1조5000억원 안팎으로 전해졌다.

다른 증권사들은 삼성증권보다 먼저 브라질 국채에 대해 긍정적인 전망을 내놓기 시작했다. 동부증권 리서치는 올 초부터 브라질 국채 매수 의견을 제시했고, NH투자증권도 장기 분할매수를 권유하고 있다. 한국투자증권도 매수 의견을 제시했다.

미국 금리인상이 예상보다 지연되면서 헤알화 강세가 이어졌고, 인플레이션 압력이 완화되는 가운데 11월 기준금리 인하도 유력한 상황이다. 올 들어 헤알화 가치는 20% 올랐고, 지난해 연말 헤알화 저점에 브라질 국채를 샀다면 채권과 환율을 모두 감안해 현재 40%의 수익을 올렸다.

헤알화가 바닥을 쳤다는 분석에 브라질 국채에 저가매수 나서는 투자자도 늘고 있다. 올 들어 미래에셋증권 신한금융투자 한국투자증권 NH투자증권 등 4개 증권사에서 팔린 브라질 국채 판매량은 4180억원에 달한다. 3분기에만 2000억원 이상이 팔리며 1분기(1066억원), 2분기(1104억원)를 합친 수준만큼 투자자가 몰렸다.

[뉴스핌 Newspim] 이에라 기자 (ERA@newspim.com)