[편집자] 이 기사는 03월 28일 오후 5시29분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=강소영 기자] 중국의 3대 보험사인 중국태평양보험(中國太保, 이하 중국태보, 601601.SH,02601.HK)이 경기침체속에서도 영업호조세를 보이고 있다. 이 회사는 2015년 영업에서 5년래 최고의 투자수익률을 기록했다 .생명보험 매출 증가와 자산관리 수익률 향상이 지난해 실적 개선의 주된 요인이다.

|

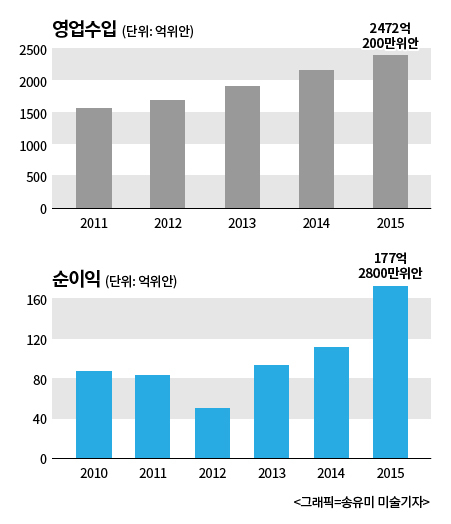

27일 중국태보가 발표한 2015년도 실적 보고에 따르면, 지난해 중국태보의 순이익은 전년 대비 60.4%가 늘어난 177억2800만위안을 기록했다. 주당순이익(EPS)은 1.96위안으로 전체 주주에게 주당 1위안(세전)의 현금배당을 실시할 예정이다.

홍콩 상장 중국 주식과 후강퉁 거래 대상 종목에서 보험주가 유망주로 떠오르는 가운데, 중국태보는 경쟁사인 인민재산보험·중국인수(차이나라이프)·평안보험보다는 국내에서 인지도나 인기가 다소 떨어지는 종목이었다.

그러나 실적 증가와 구조조정 성공 등 경영 여건이 눈에 띄게 개선되면서 중국 시장에서는 중국태보에 대한 관심이 높아지고 있다.

중국태보는 중국의 대형 보험사로, 생명보험 분야에선 차이나라이프, 평안보험의 뒤를 잇는 3대 생보사다. 화재보험 분야에선 인민재산보험(PICC) 다음의 업계 2위를 차지하고 있다.

◆ 2015년 실적 급등....투자수익률 5년래 최고

|

2015년 중국태보그룹의 영업수입은 2472억200만위안으로 전년 대비 12.5%가 늘었다.

이중 보험분야 영업매출이 처음으로 2000억 위안을 돌파, 177억 2800만위안의 순이익을 기록했다. 순이익 증가율은 60.4%에 달한다.

생명보험 업무 분야의 고속 성장세가 실적 개선을 견인했다.

특히 생명보험 분야에서 개인 보험 업무 비중이 눈에 띄게 증가했다. 지난해 신규 보험 서비스 중에서 개인 보험의 비중은 전년 대비 37.8%가 증가, 처음으로 100억위안을 돌파했다.

2014년 손실을 기록했던 화재보험 분야도 순익 전환에 성공했다. 화재보험 분야의 '종합비용률'도 4%포인트 낮아진 99.8%를 기록했다.다만 지난해 화재보험 분야의 실적이 큰 폭으로 개선됐지만, 경쟁사인 평안화재보험(平安産驗)의 95.6%보다는 높은 수준이다.

'종합비용률' 이란 중국 보험업계에서 보험사의 운영비용과 보험금 지급 등 각 지출 항목을 참고해 백분율로 나타낸 것이다. 보험사의 경영비용 비중과 수익능력을 평가하는 수치로 활용된다. 100%이면 손실과 수익이 동일함을 의미한다. 100% 이하로 수치가 낮을 수록 보험사의 수익 능력이 높은 것으로 평가받는다.

그룹 차원의 투자 수익률도 7.3%에 달해 5년래 최고치를 기록했다.

투자수익률은 차이나라이프(中國人壽, 중국인수)의 6.24%보다 훨씬 높고, 평안보험(中國平安, 7.8%) 보다는 약간 적은 수준이다.

중국태보가 지난해 높은 투자수익률을 기록한 것은 주식·주식형펀드 등 자산의 매매차익이 큰 폭으로 늘었기 때문이다. 2015년 증권 매매 수익은 전년 대비 100%가 늘어난 159억600만위안을 기록했다.

중국에서는 주식·주식형 펀드 등을 채권형상품에 대비되는 개념으로 '권익형 투자 상품'으로 부른다.

중국태보는 경쟁 보험사에 비해 권익형 상품의 투자 비중은 낮은 편이다.

2015년 중국태보의 권익형 상품 투자 비중은 14.4%로 중국평안(16.2%)과 차이나라이프(중국인수, 17.99%) 보다 낮다. 이중 주식의 비중은 3.9%로 중국평안의 7.2%의 절반 수준에 불과하다.

◆ 대형 보험사 시장 지위 흔들...상품과 경영 개선 박차

그러나 실적 개선에도 시장 점유율은 급감하는 추세다. 생보시장 점유율이 2014년 7.8%에서 2015년 6.8%로 낮아졌다. 시장 점유율 감소는 중국태보만의 문제는 아니다.

중국 보험 시장에서 전통 대형 보험사의 시장 입지는 약해지고 있는 반면 중소 보험사의 영향력은 빠르게 확산하는 추세다.

전통적으로 생명보험 분야에서는 차이나라이프,평안보험, 중국태보, 신화보험, 태강보험, 인민보험,태평보험의 7대 대형 보험사가 시장을 장악해왔다. 2011년 이들 7대 보험사의 시장 점유율은 70%에 달했다. 그러나 2015년 이들 대형 보험사의 시장점유율은 50%대로 급감했다.

방카쉬랑스, 인터넷 다이렉트 보험 등 보험 상품 판매 경로와 마케팅 방식이 다양해지며서 안방(安邦), 부덕생명(富德生命), 화하(華夏) 등 중소업체가 고속 성장한데 따른 결과다.

그러나 보험 시장 전문가들은 최근의 시장 상황을 중대형 보험사 모두에게 이로운 건전한 변화로 평가하고 있다.

과거 중국 보험시장의 개혁이 시장 도태와 잔류의 '생존 문제' 였다면, 최근 보험 시장의 변화는 각사가 발전을 꾀하는 건전한 경쟁 구도에서 비롯됐다는 것. 중소 보험사의 도약과 이에 대응하는 대형 보험사의 구조조정과 개혁이 더해져 보험 시장이 활기를 띠고 있다는 것이 보험 전문가들의 분석이다.

실제로 대형 보험사들은 시장 점유율 하락에 대응해 자발적으로 구조조정과 사업 다각화에 나서고 있다.

7대 대형 보험사들이 최근 일시납 보험과 단기 보험 상품 비중을 줄이고, 장기보험과 개인자산관리 상품을 강화하고 있다.

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)