[편집자] 이 기사는 1월 2일 오전 11시 프리미엄 뉴스서비스‘ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

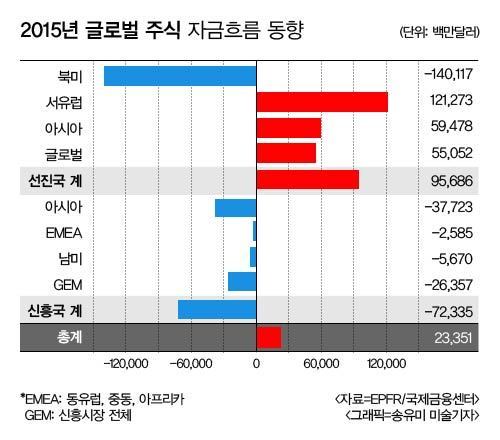

[뉴스핌=김성수 기자] 2015년 글로벌 자금시장에선 북미와 신흥국 아시아 주식시장을 중심으로 자금이 빠져나갔다. 미국 연방준비제도(연준)가 약 10년 만에 기준금리 인상에 나서면서 주식자금 유출이 가속화됐다.

다만 서유럽은 유럽중앙은행(ECB)의 추가부양책에 힘입어 주식자금 유입 규모가 직전해의 10배 이상으로 커졌다.

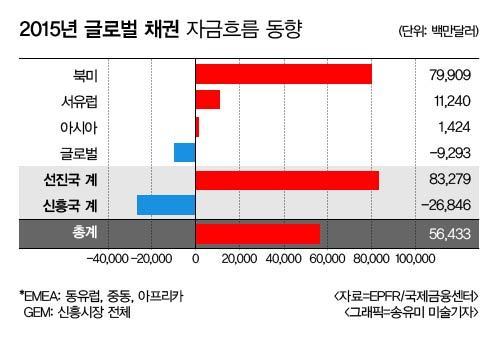

글로벌 채권시장에서는 신흥국이 다시 자금이탈의 희생양이 됐다. 중국 경기둔화와 국제유가 하락, 미국 금리인상 등 신흥국에 부정적인 이슈가 연달아 터지면서 이 지역 투심이 악화됐다.

아울러 투자자들 사이에 채권 대신 현금을 선호하는 분위기가 강화되면서 선진국 채권자금도 순유입액이 2014년의 절반 이하로 줄었다.

|

◆ 신흥아시아 '대탈출'…"문제는 경제"

글로벌 주식·채권시장은 신흥아시아 등을 중심으로 자금유출이 급속히 확대됐다.

국제금융센터 보고서에 따르면 2015년 신흥국 주식시장에서는 723억3500만달러가 순유출됐다. 2014년에는 순유출 액수가 230억6400만달러였으나 한 해 동안 3배 넘게 급증한 것이다.

신흥국 채권자금도 찬밥신세이긴 마찬가지였다. 2015년 신흥국 채권시장은 268억4600만달러가 순유출되면서 직전해 21억3600만달러에서 유출 규모가 10배 넘게 폭증했다.

미국의 기준금리 인상과 아시아 신흥국의 성장 둔화 우려가 이 같은 추세에 영향을 미쳤다. 주요 선진국이 양적완화 정책을 실시하면서 아시아 신흥국 채권시장에 자금 유입이 증가했으나, 미국이 금리를 올리면서 아시아 기업들의 디폴트 위험과 신용공급 위축 우려가 높아졌다.

로열뱅크오브스코틀랜드(RBS)는 2016년 아시아 신흥국 성장률이 5.7%로 전년도의 5.9%에서 둔화될 것으로 전망했다. ▲미국을 제외한 선진국의 저조한 소비·투자 ▲신흥국 금융시장 불안 ▲중국의 수입 수요 감소 등으로 글로벌 교역 부진이 지속돼 성장에 부담이 될 것으로 예상했다.

이 밖에도 각국의 정책 대응 여력이 부족한 것도 성장에 하방 압력을 가할 것으로 관측됐다. 최근 아시아 신흥국들은 정부지출을 확대했으나 기업 부채가 쌓이면서 투자 부진이 이어져 경기상승 모멘텀이 약화되고 있다.

RBS는 "아시아 신흥국에선 시중금리 상승을 억제하기 위해 앞으로도 통화완화 기조를 지속할 것"이라면서도 "미국 금리인상 등으로 신용증가 효과는 미미할 것"이라고 분석했다.

일부 기관들은 중국이 디플레이션 압력에 적극적으로 대응할 필요가 있다고 강조했다. 중국의 디플레이션 압력 증가에는 원자재 가격 하락과 세계 경기둔화가 영향을 미쳤지만, 제조업 생산 부진과 인프라투자 감소 등 성장 저하가 더 중요한 요인이라는 점에서다.

HSBC는 "중국 인민은행(PBOC)은 중기유동성 지원기구(MLF)를 통해 154억달러 유동성을 공급할 것"이라며 "2016년에도 재정적자 확대 및 50베이시스포인트(bp, 1bp=0.01%) 금리인하, 400bp 지급준비율 인하 등을 통한 적극적인 경기부양을 펼칠 것"이라고 전망했다.

|

◆ 채권자금, 선진·신흥 모두 '굿바이'

글로벌 채권자금은 미국의 역사적 금리인상을 맞아 신흥국과 선진국 가릴 것 없이 자금 유출이 발생했다.

2015년 선진국 채권시장에서는 순유입액이 832억7900만달러에 그쳤다. 직전해의 2062억2400만달러에서 절반 이하로 뚝 떨어진 것이다. 신흥국 채권자금도 순유출액이 2014년 21억3600만달러에서 2015년 들어 268억4600만달러로 10배 이상 증가했다.

선진국 하이일드채는 지난 12월 순유출액이 2015년 한 해 동안에 역대 최대치를 기록했다. 국제유가 급락으로 미국 에너지 섹터의 하이일드채 디폴트 우려가 높아진 영향이다. 에너지 기업들이 저유가로 수익성 악화에 허덕이면서 관련 하이일드채를 기피하는 분위기가 최근 들어 짙어졌다.

미국 하이일드 채권시장은 연말을 맞아 유출폭이 축소됐으나 여전히 높은 변동성을 유지하고 있다. 다만 글로벌 투자은행(IB)은 하이일드채 시장의 자금 회수가 금융시장 전체에 시스템적 리스크로 확산될 가능성은 낮다고 분석했다.

바클레이즈는 "미국 금리인상은 미국 경제에 대한 긍정적 신호"라며 "이에 따라 위험선호 심리가 강화될 가능성이 있다"고 진단했다.

JP모간은 "투자등급 채권의 경우 뮤추얼 펀드 내 비중도 작고 원자재 산업에 대한 익스포저도 낮다"며 "하이일드채 시장의 자금 이탈이 투자등급 채권시장에 옮겨붙을 가능성은 제한적"이라고 분석했다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)