이 기사는 7월 9일 오후 5시 30분 뉴스핌의 프리미엄 뉴스 ′안다(ANDA)′에서 표출한 기사입니다.

[베이징= 뉴스핌 홍우리 특파원] 9일 전거래일 대비 약세로 출발했던 상하이종합지수가 반등에 성공했다. 이날 상하이지수는 단숨에 3700포인트선으로 뛰어올라 회복장에 대한 기대감을 더해줬다. 하락세가 4주 가까이 계속되며 베어마켓 우려가 고조됐으나 대다수 투자기관들은 지나치게 비관할 필요가 없다며 자신감을 보이고 있다.

투자자문기관과 증권사·펀드사 등 중국 증시의 향방을 결정짓는 ‘큰 손’들은 충격 속에 기회가 생겨나고 있다며, 최근의 급락세가 시스템적 위기로 확산될 가능성은 없다고 지적했다.

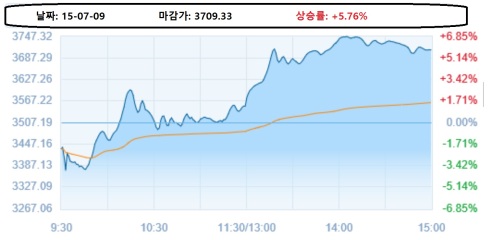

실제로 9일 증시는 이들 대형 기관들의 분석을 입증하는 듯한 모습을 보였다. 지난달 15일부터 3주간 폭락장을 연출하며 32% 이상 빠진 상하이종합지수는 9일 급반등에 성공한 것. 전 거래일 대비 2% 내린 가격에 출발한 상하이종합지수는 오전 장 한 때 3400포인트 아래로 무너졌으나 점차 가파른 상승 곡선을 그리며 5.76% 급등했다. 장 마감가는 3709.33 포인트를 기록했다.

◆광주만융(廣州萬隆, 광저우완룽) "급락 속 3대 긍정적 신호, 투자 욕심 부릴 만"

커져가는 공포감에 증시 부양 세력이 매도 세력에 압도당하는 것처럼 보이지만, 사실은 전혀 다르다. 수요일(8일) 급락은 3가지 긍정적 신호를 보여주는 것으로, 이는 매도 강세가 이미 막바지에 진입했음을 의미하는 것일 수 있다.

먼저, 8일 종합지수는 재차 폭락했지만 인기 업종 대표 지수인 창업판지수는 상승했다. 그간 낙폭이 가장 컸던 창업판지수가 하락세를 멈추고 소폭이나마 상승한 것은 시장의 불안심리를 완화하는 데 유리하다. 다음으로, 증권감독관리위원회(증감회)가 향후 중소형 종목에 대한 지원을 늘리기로 했다. 이로써 중소형 종목의 상한가 행렬이 시작됐으며, 이는 거액의 자본이 조용히 저가 매수를 시작했다는 뜻이다. 마지막은 중소형 종목이 힘을 내기 시작함에 따라 일부 종목이 상한가를 기록한 것은 증시 투자에 대한 관심을 진작시키는 데 유리하다.

이 같은 관점에서 볼 때, 매수 세력은 실패한 것이 아니고, 자금 또한 더욱 인기 있는 중소형 종목에 몰렸음을 알 수 있다. 이는 시장 자신감 회복에 도움을 줄 것이므로 하락폭이 큰 종목에 대해 걱정할 것이 아니라 오히려 욕심을 낼 만 하다.

◆ 화신재경(華訊財經, 화쉰차이징) "A주, 금광(金鑛) 될 수 있어"

증시 부양은 주로 지수 안정을 의미하므로 단기적으로는 우량주에 더 많은 자금이 쏠릴 것이 분명하다. 따라서 투자자는 이 부분에 특히 주목해야 한다. 이와 함께 상장사들의 상반기 실적 보고가 이어짐에 따라 고율 배당주 또한 주목을 받을 것이므로 관련 종목에 대한 관심도 필요하다.

물론, 우량주든 고율 배당 테마주든 증시가 아직 완전히 안정되지 않은 상황에서는 포지션 형성에 신중해야 하지만, 능력이 있는 투자자라면 조정 장에서 더 큰 수익 공간을 찾을 수 있을 것이다.

◆ 천신투자(天信投資, 톈신투자) "中 정부 '시장 안정' 강조, 시장 유동성 개선될 것"

시장 유동성이 충분하고 거래가 활발해야만 주식의 진짜 가치가 드러날 수 있다. 매수 세력이 심각하게 부족한 것과 극도의 공포심이 최근 폭락장의 도화선이다. 향후 증시 부양조치들이 잇따라 시행되고 시장 유동성이 풀림에 따라 단기 내에 주가지수가 안정을 되찾을 확률이 여전히 상당하다. 저가 매수에는 신중해야 하지만 과도한 공포심은 불필요하다.

◆ 재부증권(財富證券, 차이푸증권) "공포감 점차 해소"

중국 증시의 최근 폭락은 분명 레버리지 문제 폭로 후 유동성 동결로 인한 것이다. 증시에서 레버리지 메커니즘의 역할은 주가 상승 및 하락을 부추기는 것이다.

레버리지가 늘어난 시장에서는 주가 상승이 담보물 가치를 끌어올려 투자자들로 하여금 더 많은 자금을 얻게 하고 유동성을 늘리며 따라서 주가가 더욱 오르게 된다. 반대로 시장이 하향주기에 접어들면 레버리지 축소 움직임이 유동성 동결을 가속화해 주가가 더욱 떨어지는 것이다.

중국 중앙은행은 중국증권금융공사가 금융채권 발행·담보융자 등을 통해 유동성을 공급할 수 있도록 적극 지원할 것이라고 밝혔다. A주 다수 종목의 주가가 반토막이 난 뒤 대대적인 반등 조건이 마련됐다.

◆ 신만굉원(申萬宏源, 선완훙위안) "폭락 후 투자 가치 가시화, 증시 안정에 기초"

중국 정부가 증시 부양에 힘쓰는 주요 목적은 지수 흐름 방향을 바꾸는 데 있는 것이 아니라 시장의 급락으로 인한 유동성 부족 문제를 해결하기 위한 것이다. 금융 규제당국 또한 이 문제를 인식하기 시작했고, 증시 파동으로 인한 금융시장 영향을 피하기 위해 많은 조치를 취했다.

대대적인 조정을 거친 뒤 A주 우량주는 물론 중소형주까지 모든 종목의 투자가치가 가시화하고 있으며, 이는 시장 안정에 가장 중요한 기초이기도 하다.

◆ UBS증권 "A주 하락으로 인한 시스템적 위기 없을 것"

A주 중 증권사와 은행을 통한 융자규모가 1조 위안에서 2조 위안 사이일 것으로 추산되며, 이는 은행계 200조 위안 자산 중 작은 비중이다. 따라서 A주 폭락이 은행 수익에 어느 정도 영향을 미치겠지만 은행 업계 위기를 초래하는 일은 없을 것이다.

또한 상하이종합지수가 2000포인트에서 5000포인트까지 오른 뒤 다시 3500포인트 이하로 떨어질 때까지 걸린 시간이 매우 짧아 소비 및 실물 경제에 미치는 영향도 제한적일 것이다.

◆ 박시펀드(博時基金, 보스펀드) "공포 속 기회 부각 중"

최근 시장의 탈레버리지 과정 중 유동성 리스크가 가시화되고 아직까지 1000여개 종목의 하한가 기록이 이어지고 있지만, 신용거래 규모로 봤을 때 조정은 이미 중후반기에 진입했다. 특히 다수 종목 주가가 급락하면서 투자가치를 갖추었다. 시장을 뒤덮은 그림자는 분명 곧 걷힐 것이고 공포감 속에서 기회가 점차 모습을 드러내고 있다.

중국 증시는 중국 구조전환에 있어 가장 중요한 부분으로, 증시 조정은 산업구조 조정의 리스크와 수익간 대결이며 반드시 거쳐야 할 과정이다.

◆ 국태펀드(國泰基金, 궈타이펀드) "가치 투자 및 이성 투자 고수해야"

증시가 비이성적으로 하락하자 중국 정부는 다양한 조치를 마련해 시장에 유동성을 공급하며 자본시장 안정에 힘쓰고 있다. 중국 경제 개혁 및 구조 전환이 단계적 성과를 거둔 가운데, 시스템적 리스크와 금융위기 우려가 나타날 수 없으며, 자본시장의 건강한 발전 목표도 변함이 없다.

증시가 충분한 조정을 거친 뒤 앞서 형성된 버블 요소가 어느 정도 소화되면 다수 종목의 중장기 투자가치가 점차 가시화 할 것이다.

◆ 역방달펀드(易方達基金, 이팡다펀드) "A주 점진적으로 회복할 것"

대대적인 조정을 거치면서 개별 종목의 단기 조정 폭은 사상 최대치를 기록했다. 이로 인해 일부 종목의 가치는 합리적으로 변하고, 특히 우량주는 최적의 투자가치를 갖추었다. 각종 증시 부양 정책이 효과를 냄에 따라 증시 변동폭이 줄어들고 투자자 자신감도 점차 회복되면서 A주는 안정을 되찾고 반등할 것이다.

◆ 남방펀드(南方基金, 난팡펀드) "단기 파동으로 향후 증시 비관해서는 안 돼"

거시경제 상황과 종목 가치·정책 및 시장 분위기가 증시에 영향을 미친 4대 핵심 요인이다. 이 중 거시경제와 종목 가치·정책은 장기적은 '느린 소' 장을 뒷받침 하지만 단기적인 시장 분위기는 극단적 상황의 산물로, 시장이 일단 진정되면 쉽게 역전될 수 있다.

대형 우량주·인터넷 플러스·국유기업 개혁·일대일로 등 국가 방향에 부합하는 테마주와 향후 실적 성장 가능성이 큰 종목 및 업종에 주목해야 한다.

[뉴스핌 Newspim] 홍우리 기자 (hongwoori@newspim.com)