[편집자] 이 기사는 7월7일 오전 9시51분 뉴스핌의 프리미엄 뉴스 안다(ANDA)에 표출된 기사입니다.

[세종=뉴스핌 최영수 기자] # A기업은 최근 거래하고 있는 한 시중은행으로부터 황당한 요구를 받았다. 수출보험보증대출을 신용대출로 전환하라는 것. 신용대출로 전환할 경우 금리가 최소 1%p 이상 높아지고 대출한도도 줄어든다. 수출과 관련한 외환거래를 십여년 동안 해오던 은행이라 고심했지만 결국 다른 은행으로 거래은행을 바꿨다. 이 과정에서 수출관련서류 등을 다시 준비하느라 애를 먹었다.

지난해 '모뉴엘 사기'로 피해를 본 기업은행 외환은행 등 몇몇 시중은행들이 무역금융을 급격히 줄이고 있다. 무역보험공사가 모뉴엘 사건과 관련된 수출보험금 지급을 거절하자 압박하기 위해서다. 이 와중에 A기업과 같은 애꿎은 중소기업들이 피해를 보고 있다.

◆ 무역금융 위축됐다고? '모뉴엘' 빼면 늘었다

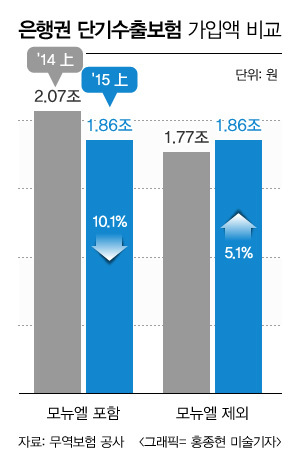

7일 무역보험공사에 따르면 올 상반기 단기수출보험(수출채권유동화) 실적은 1조 8600억원으로 지난해 상반기(2조700억원)보다 10.1% 감소했다.

7일 무역보험공사에 따르면 올 상반기 단기수출보험(수출채권유동화) 실적은 1조 8600억원으로 지난해 상반기(2조700억원)보다 10.1% 감소했다.

표면에 드러난 수치는 감소했지만 지난해 무역금융 사기로 문제가 됐던 모뉴엘 채권을 제외하면 소폭의 증가세라는 분석이다.

지난해 상반기 모뉴엘의 단기수출보험은 약 3000억원이었다. 이를 제외하면 1조7700억원에서 1조8600억원으로 5.1% 늘었다(그래프 참조).

무보 관계자는 "모뉴엘 사태로 무역금융이 위축되지 않을까 하는 우려가 있었지만 실제로는 그렇지 않았다"면서 "모뉴엘 채권을 제외하면 수출액 감소에도 불구하고 단기수출보험 판매실적이 오히려 늘었다"고 설명했다.

◆ 모뉴엘 피해은행 수출기업에 대출문턱 높여

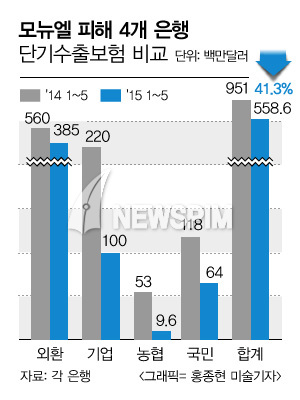

은행별 실적을 보면 특별한 현상이 눈에 띈다. 외환은행의 올 1~5월 단기수출보험 보증대출 실적은 3억8500만달러로 지난해 같은 기간(5억6000만달러)에 비해 31.35% 감소했다. 기업은행도 같은 기간 1억달러로 전년(2억2000만달러)대비 54.5%나 급감했다.

그밖에 국민은행도 1억1800만달러에서 6400만달러로 절반 수준으로 감소했고 농협은행도 5300만달러에서 960만달러로 81.8%나 급감했다.

그밖에 국민은행도 1억1800만달러에서 6400만달러로 절반 수준으로 감소했고 농협은행도 5300만달러에서 960만달러로 81.8%나 급감했다.

이들 4개 은행의 실적은 5억5860만달러로 지난해 같은 기간(9억5100만달러)보다 41.3%나 급감했다(그래프 참조).

반면 같은 기간 우리은행 신한은행 하나은행 등 다른 시중은행의 실적은 크게 늘었다. 하나은행의 경우 두 배 가까이 급증했다.

실적이 감소한 4개 은행의 공통점은 지난해 모뉴엘 사기로 인해 피해를 입었다는 것이다. 이들은 보험금 지급을 놓고 무역보험공사와 갈등을 빚었다. 결국 무보와 협상에서 유리한 입지를 차지하기 위해 스스로 수출금융의 문턱을 높였고, 그 결과가 실적 급감으로 이어진 것이다.

한 시중은행 관계자는 "본사 차원에서 어떤 지침을 갖고 대응한 것은 아니다"라면서도 "일선 영업점에서 스스로 판단해 보증대출을 줄인 결과 같다"고 해명했다.

이들 4개 은행의 태업으로 인해 피해를 입은 곳은 수출 중소기업이다. 박근혜 대통령이 수출 활성화 방안으로 중소기업의 수출 증대를 강조하고 있으나 은행들이 정면으로 반기를 든 모습이다.

◆ 금융당국 '강 건너 불구경'… "수출금융 위축되면 조치"

일부 시중은행의 무역금융 '태업'에 대해 금융당국이 관리감독을 보다 강화해야 한다는 목소리가 높다.

금융당국은 수출금융 총량에는 아직 큰 문제가 없다면서 여유로운 입장이다. 모뉴엘 피해은행들이 수출기업에 문턱을 높이는 행태에 대해 은행과 기업이 각각 선택할 문제라는 인식이다.

최용호 금융위원회 산업금융과장은 "단기수출보험 보증대출은 전체 수출금융에서 4% 수준에 불과하다"면서 "아직 수출금융 총량이 위축된 것은 아니기 때문에 좀 더 지켜보고 있다"고 밝혔다.

그는 이어 "모뉴엘 피해은행들이 (수출보험)보증대출을 안 해준다면 고객을 잃는 것 아니냐"면서 "신용대출로 전환해 주거나 다른 시중은행에서 보증대출을 받았다면 문제가 없는 것 아니냐"고 설명했다.

하지만 이는 수출기업이 외환거래은행을 바꾼다는 게 얼마나 어려운 지 잘 모르고 하는 얘기라는 지적도 나온다.

신용대출로 전환할 경우 0.7~1.2% 수준의 보증할인을 받을 수 없기 때문에 금리가 높아지고, 대출한도 역시 줄어들 수밖에 없다. 또한 수출서류를 다시 준비해야 하는 기업 입장에서는 이만저만 번거로운 게 아니다.

금융권 한 관계자는 "(수출보험)보증대출을 신용대출로 전환할 경우 대부분의 기업은 금리가 높아질 수 밖에 없다"면서 "은행과 쌓아온 신용과 행정비용 등을 생각하면 거래은행을 바꾼다는 것은 쉽지 않은 일"이라고 강조했다.

[뉴스핌 Newspim] 최영수 기자 (dream@newspim.com)