[편집자주] 이 기사는 8월 4일 오후 2시 37분 뉴스핌의 프리미엄 뉴스 ′안다(ANDA)′에서 표출한 기사입니다.

[뉴스핌=강소영 기자] '중국 A주 투자, 망설일 이유 없다.'

중국의 유명 증권사 CICC(中金公司)가 4일 발표한 이번 주(8월 4일~8일) A증시 주간전략 보고서에서 이 같은 제목을 붙이고, A주 상승 반전에 대해 강한 믿음을 드러냈다.

CICC는 최근 급격한 상승세를 보인 A주가 단기 급등에 따른 조정을 받을수 있지만, 본격적인 활황은 이제부터 시작이라고 강조했다. 오히려 조정에 따른 일시적 가격하락은 추가매수의 좋은 기회가 될 수 있다고 밝혔다. CICC는 앞선 보고에서도 상하이 홍콩 주식 연게시스템인 후강퉁이 중국 증시를 견인하는 중요한 요소라고 분석한 바 있다.

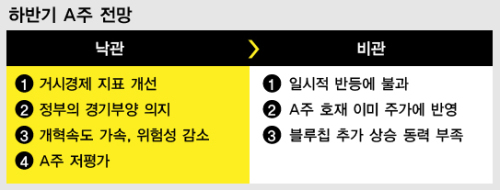

이 증권사는 △ 선진국의 느린 경제 성장세, 선진시장 주식의 높은 가격 등에 인한 해외 자금의 신흥시장 유입 △ 하반기 중국 경기부양 정책의 본격화 △ 중국의 경제지표 개선 △중국의 개혁속도 가속, 위험성 감소 △중국 A주식 가치 저평가 등을 근거로 A주 상승이 더욱 탄력을 받을 것으로 전망했다.

중국 증시전문가인 하이투자증권의 박석중 연구원은 4일 "중국 증시는 두달여 앞으로 다가온 후강퉁과 IPO 제한, 부분적인 통화 완화 등으로 수급 상황이 개선될 것이라는 기대감이 일면서 호전기미를 보이고 있다며 중장기적으로 시장 회복 전망이 밝은 편이라고 관측했다.

◇ A주 펀더멘탈을 견고하게 하는 3대 호재

A주 중장기 추이를 낙관하는 전망도 이어지고 있다. 4일 중국 증권일보(證券日報)는 거시경제 지표 개선, 시중 유동성 확대, A주 종목의 저평가된 가치 등 3대 호재가 앞으로 중국 A주의 상승을 견인할 것으로 예측했다.

A주 중장기 추이를 낙관하는 전망도 이어지고 있다. 4일 중국 증권일보(證券日報)는 거시경제 지표 개선, 시중 유동성 확대, A주 종목의 저평가된 가치 등 3대 호재가 앞으로 중국 A주의 상승을 견인할 것으로 예측했다.

우선 거시경제 지표가 하반기 중국의 경제성장 순항을 예고하고 있다고 봤다. 7월 제조업 PMI가 51.7%를 기록, 2년 3개월래 최고치를 달성함과 동시에 연속 5개월 상승을 이어갔다. 특히 생산지수와 신규 주문지수가 큰 폭으로 올랐다.

시장 전망을 크게 웃돈 미국의 2분기 국내총생산(GDP) 성장률로 중국 수출규모가 확대됐고, 기업의 재고규모가 크게 줄었다. 또한 도시화 추진 가속화와 호적제도 개선의 영향으로 하반기 수출과 투자 확대가 기대된다.

자금 상황도 긍정적이다. 신규 외국환평형기금 규모가 줄었지만, 6월 신규대출이 1조 800만 위안에 달했다. 인민은행의 새로운 통화조절 수단인 담보성보완융자(PSL)를 도입했고, 환매조건부채권(RP) 금리를 낮춰 미국 양적완화 축소의 영향을 크게 받지 않을 전망이다.

A주 시장으로 자금 유입도 크게 늘고 있다. 지난주 증권시장 결제금액은 사상 최고치를 기록했고, A주 신규계좌 개설수도 5주 연속 10만 계좌를 돌파했다.

A주 종목의 저평가된 가치 역시 향후 주식 시장의 전망을 밝히는 주요인이다. 관련 통계에 따르면, 현재 은행주의 주가수익비율(P/E)은 4.82배, 주가순자산비율(P/B)은 0.97배에 그쳐 사실상 주당순자산보다 낮은 상태다. 건축,인테리어 관련주의 P/E는 8.59배이고, 상하이종합지수 전체의 P/E도 9.69배에 그친다. 반면 차스닥(차이넥스트)와 중소판의 P/E는 각각 58.69배와 38.96배에 달한다.

◇ 기관투자자, A주 지수 상승 '합창'

대다수 증권사도 A주 추이를 긍정적으로 보고 하반기 A주 지수가 박스권을 뚫고 큰 폭의 상승세를 연출할 것으로 예측하고 있다. 신은만국(申銀萬國)증권은 A주 상승세가 끝나지 않았다며 조정기를 거쳐 2차 상승기회를 노리고 있다고 분석했다. 거시경제 지표 개선, 유동성 확대 등 최근 상승장을 견인했던 호재가 여전히 이어지고 있기 때문이다.

특히, A주가 그간 일단 반등세를 타면 적어도 2~3차례 상승장을 연출했던 점으로 미루어볼 때 이번에도 추가적인 상승세가 나타날 것으로 전망했다. 신은만국은 A증시(상하이종합지수)가 2300~2400포인트 사이까지 상승하는데 무리가 없을 것으로 내다봤다.

사모펀드들도 A주를 긍정적으로 바라보고 있다. 중국경제망(中國經濟網)의 4일 보도에 따르면, 중국 전역의 사모펀드 60곳을 대상으로 설문조사를 실시한 결과 응답자의 38.89%가 하반기 A주를 낙관한다고 대답했다. 50%는 중립적 견해를 밝혔고, 부정적으로 전망한 응답자는 11.11%에 불과했다. 또한 대부분의 응답자는 하반기 A증시가 2000~2400포인트 수준을 나타낼 것으로 전망했다.

해외 투자은행들은 일찍이 A주의 강한 반등세를 전망했다. JP모건은 중국 증시에 대한 투자의견을 비중축소에서 중립으로 상향 조정했다.스탠다드차타드도 최근 중국 정부의 경기부양 의지와 중국 주식의 저평가 등의 복합적 요인으로 A주가 활황을 재연할 것으로 전망했다.

반면, 일부에선 신중론을 견지하고 있다. 태평양증권은 최근 A주 상승세가 반등적 성격에 불과하다며, 아직 중장기 상승세를 예견하기엔 시기상조라고 지적했다. 이 증권사는 거시경제 호전 등 A주의 호재는 이미 주가에 모두 반영이 된 상태라며 주가 상승을 이끌었던 대형 블루칩의 추가 상승 동력이 약하다고 분석했다.

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)