[뉴스핌=강소영 기자] 중국 의료시장이 정책적 호재와 낙관적 시장 수요에 힘입어 장밋빛 전망으로 물들고 있지만, 외국 자본이 중국 의료업계에 진출하기란 여전히 녹녹치 않다. 그러나 관련업계로서는 급속히 팽창하는 거대 시장을 두고 볼수만은 없는 일. 중국 의료시장의 특성과 정책방향을 정확히 이해하고 철저한 준비만이 중국 진출 실패를 막을 수 있는 최선이라고 전문가들은 입을 모은다.

◇ 중국 의료시장 투자 '어떻게'

2012년 기준 중국에서 각종 암과 당뇨 등 질병에 걸린 환자수는 우리나라 인구의 4배가 넘는 2억 6000만 명에 달한다. 중국 국민의 의료보험 가입률도 지난 2011년 이미 95%를 돌파했다. 여기에 생명을 위협하는 질병과 직접적인 관련이 없는 성형·산부인과 및 치과 의료 서비스 수요 증가까지 더하면 중국의 의료 시장 규모는 천문학적 규모에 달할 것으로 전망된다.

세계적인 회계법인 딜로이트는 중국의 의료 서비스 시장이 매년 18% 이상의 속도로 성장하고 있어, 2015년에는 5000억 달러(약 537조 원) 규모의 거대 시장이 될 것으로 전망했다. 또한 2015년 중국 민영병원 매출은 3770억 달러(약 362조 원)로 확대될 것으로 예측했다.

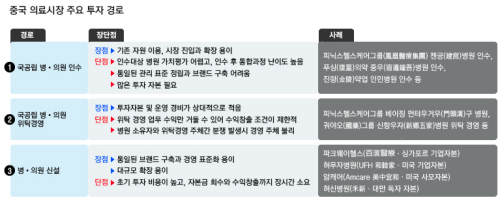

시장이 커지면서 중국 민간자본과 외국자본의 중국 의료시장 투자도 활발해지고 있다. 약품과 의료기기를 제외한 병의원 시장에 대한 외국과 민간자본의 투자는 주로 △ 국공립 병·의원 인수 △ 국공립 병·의원 위탁경영 △병·의원 신설의 세가지 유형으로 진행되고 있다.

국공립 병·의원 인수합병과 위탁경영은 주로 중국 현지 제약업체 혹은 대형 의료기업이 전담하고 있다. 중국 보건당국이 국공립 병원 개혁을 추진하면서 대규모 자본의 병원 인수 사례가 증가하고 있다. 중국의 대형 의료기업 피닉스헬스케어그룹(鳳凰醫療集團)의 젠궁(建宮)병원 인수, 제약회사인 푸싱(復星)그룹의 쑤첸중우(宿遷鍾吾)병원 인수가 대표적인 사례다.

피닉스헬스케어그룹은 베이징 먼터우거우(門頭溝)구(區) 병원 등 국공립 병원의 위탁경영에도 참여하고 있다. 피닉스헬스케어그룹의 자회사는 지난해 11월 홍콩 증시에 상장해 중국 의료법인으로는 최초로 증시 상장의 물꼬를 튼 바 있다. 이보다 앞서 싱가포르 국부펀드 테마섹은 피닉스헬스케어그룹에 약 2400억 위안(약 42조 원)을 투자하기로 합의했다.

대다수 외국자본은 민영병원을 신설하는 방식으로 중국 의료시장에 진출한다. 과거에는 외국자본이 중국 기업과 합자 형태로 병원을 설립했고, 현재는 법적으로는 외자단독 병원 설립이 가능하다. 미국 친덱스그룹이 중국 현지 파트너와 함께 설립한 베이징의 허무자(UFH)병원, 암캐어(Amcare) 병원과 미국 사모업체 워버그핀커스가 투자한 밍더(明德)병원 및 대만자본이 단독으로 설립한 상하이 허신(禾新)병원 등이 성공적인 사례로 꼽힌다.

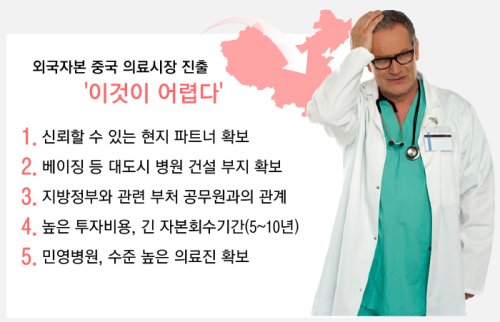

◇ 중국 의료시장 진출, '이것'이 어렵다

판 원장은 중국 의료시장 진출시 직면하게 되는 문제로 △ 지방정부와 보건 당국의 민영병원 설립에 대한 보수적 태도 △ 베이징과 상하이 등 대형 도시에서 병원부지 확보가 쉽지 않음 △ 높은 초기 투자비용에 비해 수익을 내기까지 상당한 시간이 소요 △ 수준 높은 의료진 공급 부족 등을 꼽았다.

판 원장은 "민영병원의 매력은 고급화이다. 의료설비 구비에만 최소 100만 위안(약 1억 8000만 원)이상이 들지만, 보건당국은 설비 투자 비용·진료 환자수 및 병원 규모까지 제한하고 있다"고 밝혔다.

그는 "중국 정부가 민영병원에 대해 세수우대 정책을 전개한다고 밝혔지만, 많은 지방정부는 어떤 방식과 기준으로 우대 세율을 적용해야 할 지 모르는 상황이다. 현재 우리병원은 일반 기업과 같이 수십가지에 달하는 세금을 내고있고, 기업 소득세율만 25%에 달해 세수부담이 상당히 크다. 의료 서비스 산업이 신흥산업으로 분류돼 외국자본이 투입된 병원은 세금환급을 받을 수 있게됐지만, 실제 세금을 환급받았다는 소식을 듣지 못했다"고 설명했다.

초기 투자비용이 높고, 손익분기점을 넘기고 수익을 내기까지 오랜 시간이 걸리는 것도 중국 의료시장에 '섣불리' 뛰어들어서는 안되는 중요 요인이다. 중국 경제주간지 '신세계(新世界)'에 따르면, 중국에서 병원을 설립한 후 원금을 회수하고 수익을 내기까지 최소 5~10년 이상이 소요된다.

판 원장은 "베이징(北京)·상하이(上海) 같은 대도시에서는 토지가격 급등으로 건설 부지 확보에만 엄청난 자금이 든다. 여기에 설비투자 등 제반 비용을 합하면 초기 투자비용은 다른 산업에 비해 훨씬 높아진다"며 "단기간에 고수익을 내기 원한다면 의료시장은 적합한 투자대상이 아니다"라고 강조했다.

또한, 중국에서 우수한 의료진이 대부분 국공립 병원으로 흡수되기 때문에 우수한 의료진을 확보하는 것도 큰 어려움으로 꼽히고 있다. 일부 민영병원 의사의 보수가 국공립 병원보다 높지만, 국공립 병원에서는 '뒷 돈'을 챙길수 있는 여지가 많아 실제 수입은 국공립 병원 의사가 높은 경우가 더 많은 것으로 전해졌다.

이같은 문제를 해결하기 위해 대형 민영병원은 외국 의료진을 흡수하고, 국내 의사에게 높은 보수를 제공하고 있지만 이는 고스란히 경영 비용 증가로 이어지고 있다.

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)